融通通和债券基金

(002825)| 基金类型:债券型 | 基金规模:1.98亿亿元 |

| 成 立 日:2016年11月02日 | 基金公司:融通基金 |

| 基金经理:刘明 | 基金评级:暂无评级 |

| 购买状态:申购-暂停| 赎回-开放 | |

基金净值[2025-11-25]

1.0994

日增长率: -0.01% 累计净值: 1.3057

- 近一周

增长率

0% - 近一月

增长率

0.13% - 近一季

增长率

0.35% - 近半年

增长率

0.83%

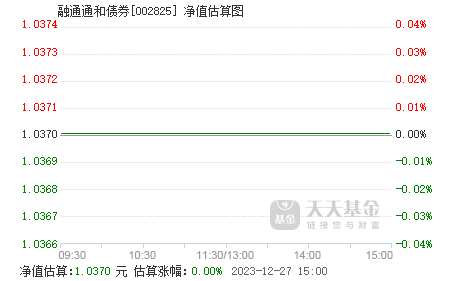

实时估值

历史净值

基金概况

| 基金全称 | 融通通和债券型证券投资基金 | 基金简称 | 融通通和债券 |

| 基金代码 | 002825 | 基金类型 | 债券型 |

| 发行日期 | 2016年10月28日 | 成立日期 | 2016年11月02日 |

| 基金公司 | 融通基金 | 资产规模 | 1.98亿 |

| 管理费率 | 0.30 | 托管费率 | 0.10 |

| 申购费率 | 0.80 | 赎回费率 | 1.50 |

| 业绩比较基准 | 中债综合指数收益率 | 跟踪标的 | 该基金无跟踪标的 |

投资目标

本基金在严格控制风险的前提下,力争获得高于业绩比较基准的投资收益。

投资范围

本基金的投资范围为具有良好流动性的固定收益类品种,包括国债、金融债、

企业债、公司债、央行票据、中期票据、短期融资券、资产支持证券、次级债、

可分离交易可转债的纯债部分、债券回购、银行存款、货币市场工具等法律法规

或中国证监会允许基金投资的其他金融工具(但须符合中国证监会的相关规定)。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当

程序后,可以将其纳入投资范围。

企业债、公司债、央行票据、中期票据、短期融资券、资产支持证券、次级债、

可分离交易可转债的纯债部分、债券回购、银行存款、货币市场工具等法律法规

或中国证监会允许基金投资的其他金融工具(但须符合中国证监会的相关规定)。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当

程序后,可以将其纳入投资范围。

投资策略

本基金的具体投资策略包括资产配置策略、利率策略、信用策略、类属配置

与个券选择策略以及资产支持证券投资策略等部分。

1、资产配置策略

本基金将在基金合同约定的投资范围内,通过对宏观经济运行状况、国家货

币政策和财政政策、国家产业政策及资本市场资金环境的研究,积极把握宏观经

济发展趋势、利率走势、债券市场相对收益率、券种的流动性以及信用水平,优

化固定收益类金融工具的资产比例配置。在有效控制风险的基础上,适时调整组

合久期,以获得基金资产的稳定增值,提高基金总体收益率。

2、利率策略

本基金将考察市场利率的动态变化及预期变化,对引起利率变化的相关因素

进行跟踪和分析,进而对债券组合的久期和持仓结构制定相应的调整方案,以降

低利率变动对组合带来的影响。本基金管理人的固定收益团队将定期对利率期限结构进行预判,并制定相应的久期目标,当预期市场利率水平将上升时,降低组

合的久期;预期市场利率将下降时,提高组合的久期,以达到利用市场利率的波动和债券组合久期的调整提高债券组合收益率目的。

3、信用策略

本基金将根据不同信用等级债券与同期限国债之间收益率利差的历史数据

比较,并结合不同信用等级间债券在不同市场时期利差变化及收益率曲线变化,

调整债券类属品种的投资比例,获取不同债券类属之间利差变化所带来的投资收

益。

本基金还将积极、有效地利用本基金管理人比较完善的信用债券评级体系,

研究和跟踪发行主体所属行业发展周期、业务状况、公司治理结构、财务状况等

因素,综合评估发行主体信用风险,确定信用产品的信用风险利差,有效管理组

合的整体信用风险。

4、类属配置与个券选择策略 本基金根据券种特点及市场特征,将市场划分为企业债、银行间国债、银行

间金融债、央行票据、交易所国债等子市场。综合考虑市场的流动性和容量、市

场的信用状况、各市场的风险收益水平、税收选择等因素,对几个市场之间的相

对风险、收益(等价税后收益)进行综合分析后确定各类别债券资产的配置。

本基金从债券票息率、收益率曲线偏离度、绝对和相对价值分析、信用分析、

公司研究等角度精选有投资价值的投资品种。本基金力求通过绝对和相对定价模

型对市场上所有债券品种进行投资价值评估,从中选择具有较高票息率且暂时被

市场低估或估值合理的投资品种。

5、资产支持证券投资策略

本基金通过对资产支持证券资产池结构和质量的跟踪考察、分析资产支持证

券的发行条款、预估提前偿还率变化对资产支持证券未来现金流的影响,谨慎投

资资产支持证券。

与个券选择策略以及资产支持证券投资策略等部分。

1、资产配置策略

本基金将在基金合同约定的投资范围内,通过对宏观经济运行状况、国家货

币政策和财政政策、国家产业政策及资本市场资金环境的研究,积极把握宏观经

济发展趋势、利率走势、债券市场相对收益率、券种的流动性以及信用水平,优

化固定收益类金融工具的资产比例配置。在有效控制风险的基础上,适时调整组

合久期,以获得基金资产的稳定增值,提高基金总体收益率。

2、利率策略

本基金将考察市场利率的动态变化及预期变化,对引起利率变化的相关因素

进行跟踪和分析,进而对债券组合的久期和持仓结构制定相应的调整方案,以降

低利率变动对组合带来的影响。本基金管理人的固定收益团队将定期对利率期限结构进行预判,并制定相应的久期目标,当预期市场利率水平将上升时,降低组

合的久期;预期市场利率将下降时,提高组合的久期,以达到利用市场利率的波动和债券组合久期的调整提高债券组合收益率目的。

3、信用策略

本基金将根据不同信用等级债券与同期限国债之间收益率利差的历史数据

比较,并结合不同信用等级间债券在不同市场时期利差变化及收益率曲线变化,

调整债券类属品种的投资比例,获取不同债券类属之间利差变化所带来的投资收

益。

本基金还将积极、有效地利用本基金管理人比较完善的信用债券评级体系,

研究和跟踪发行主体所属行业发展周期、业务状况、公司治理结构、财务状况等

因素,综合评估发行主体信用风险,确定信用产品的信用风险利差,有效管理组

合的整体信用风险。

4、类属配置与个券选择策略 本基金根据券种特点及市场特征,将市场划分为企业债、银行间国债、银行

间金融债、央行票据、交易所国债等子市场。综合考虑市场的流动性和容量、市

场的信用状况、各市场的风险收益水平、税收选择等因素,对几个市场之间的相

对风险、收益(等价税后收益)进行综合分析后确定各类别债券资产的配置。

本基金从债券票息率、收益率曲线偏离度、绝对和相对价值分析、信用分析、

公司研究等角度精选有投资价值的投资品种。本基金力求通过绝对和相对定价模

型对市场上所有债券品种进行投资价值评估,从中选择具有较高票息率且暂时被

市场低估或估值合理的投资品种。

5、资产支持证券投资策略

本基金通过对资产支持证券资产池结构和质量的跟踪考察、分析资产支持证

券的发行条款、预估提前偿还率变化对资产支持证券未来现金流的影响,谨慎投

资资产支持证券。

收益分配原则

1、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现

金红利或将现金红利自动转为基金份额进行再投资;若投资者不选择,本基金默

认的收益分配方式是现金分红;

2、基金收益分配后基金份额净值不能低于面值,即基金收益分配基准日的

基金份额净值减去每单位基金份额收益分配金额后不能低于面值;

3、每一基金份额享有同等分配权;

4、法律法规或监管机关另有规定的,从其规定。

在不违反法律法规且对基金份额持有人利益无实质不利影响的前提下,基

金管理人可对基金收益分配原则进行调整,不需召开基金份额持有人大会。

金红利或将现金红利自动转为基金份额进行再投资;若投资者不选择,本基金默

认的收益分配方式是现金分红;

2、基金收益分配后基金份额净值不能低于面值,即基金收益分配基准日的

基金份额净值减去每单位基金份额收益分配金额后不能低于面值;

3、每一基金份额享有同等分配权;

4、法律法规或监管机关另有规定的,从其规定。

在不违反法律法规且对基金份额持有人利益无实质不利影响的前提下,基

金管理人可对基金收益分配原则进行调整,不需召开基金份额持有人大会。

风险收益特征

本基金为债券型基金,预期收益和预期风险高于货币市场基金,但低于混合

型基金、股票型基金,属于较低风险/收益的产品。

型基金、股票型基金,属于较低风险/收益的产品。

融通基金

管理规模:1174.83亿

旗下基金:92只

融通人工智能指数(LOF)

日增长率 -2.21% 累计净值 2.4175

融通新能源灵活配置混合

日增长率 -0.52% 累计净值 3.198

融通证券分级

日增长率 1.82% 累计净值 1.0315

融通转型三动力灵活配置混合

日增长率 0.23% 累计净值 3.487

融通行业景气混合

日增长率 2.53% 累计净值 4.07