华商瑞丰混合基金

(003403)| 基金类型:混合型 | 基金规模:0.21亿亿元 |

| 成 立 日:2017年03月01日 | 基金公司:华商基金 |

| 基金经理:张永志 | 基金评级:暂无评级 |

| 购买状态:申购-限大额| 赎回-开放 | |

基金净值[2025-11-26]

1.1008

日增长率: -0.01% 累计净值: 1.2068

- 近一周

增长率

-0.02% - 近一月

增长率

0.13% - 近一季

增长率

0.13% - 近半年

增长率

0.33%

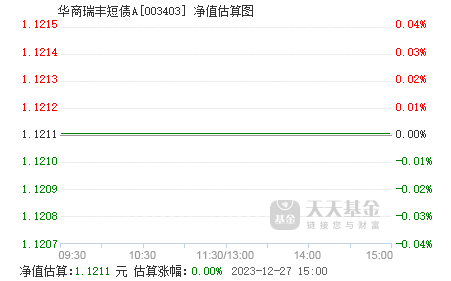

实时估值

历史净值

基金概况

| 基金全称 | 华商瑞丰混合型证券投资基金 | 基金简称 | 华商瑞丰混合 |

| 基金代码 | 003403 | 基金类型 | 混合型 |

| 发行日期 | 2017年01月19日 | 成立日期 | 2017年03月01日 |

| 基金公司 | 华商基金 | 资产规模 | 0.21亿 |

| 管理费率 | 1.20 | 托管费率 | 0.25 |

| 申购费率 | 1.20 | 赎回费率 | 1.50 |

| 业绩比较基准 | 中证综合债指数收益率×60%+中证800指数收益率×40% | 跟踪标的 | 该基金无跟踪标的 |

投资目标

本基金主要投资于固定收益类资产,在稳妥的基础上,适当参与股票投资,积极追求资产的长期稳定增值。

投资范围

本基金投资于国内依法发行或上市的股票、债券等金融工具及法律法规或中国证监会允许基金投资的其他金融工具。具体包括:股票(包含中小板、创业板及其他依法发行、上市的股票)、权证,债券(国债、金融债、企业(公司)债、次级债、可转换债券(含分离交易可转债)、央行票据、短期融资券、超短期融资券、中期票据、中小企业私募债、可交换公司债券等)、资产支持证券、债券回购、银行存款等固定收益类资产、现金以及法律法规或中国证监会允许基金投资的其他金融工具(但须符合中国证监会的相关规定)。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

投资策略

1、大类资产配置策略

本基金的大类资产配置主要通过对宏观经济运行状况、国家财政和货币政策、国家产业政策以及资本市场资金环境、证券市场走势的分析,预测宏观经济的发展趋势,动态调整债券与股票资产的配置比例。

2、债券投资策略

本基金采取自上而下的策略构造组合。债券类品种的投资,追求在严格控制风险的基础上获取稳健回报的原则。以目标久期管理法作为本基金债券类证券投资的核心策略,同时结合收益率曲线变化方向的预测及收益率利差分析,通过分析个券的剩余期限与收益率的配比状况、信用等级状况、流动性指标等因素,选择风险收益配比最合理的个券作为投资对象,并形成组合。

(1)本基金采用目标久期管理法作为本基金债券类证券投资的核心策略。通过宏观经济分析平台把握市场利率水平的运行态势,根据对市场利率水平的变化趋势的预期,制定组合的目标久期,当预期市场利率水平将上升时,降低组合的久期;预期市场利率将下降时,提高组合的久期。以达到利用市场利率的波动和债券组合久期的调整来提高债券组合收益率的目的。

(2)收益率曲线变化的预测,采取期限结构配置策略,通过分析和情景测试,确定长、中、短期债券的投资比例,同时根据市场数据动态分析收益率曲线变化趋势,动态调整长短期债券配置比例。

(3)收益率利差策略是债券资产在类属间的主要配置策略。本基金在充分考虑不同类型债券流动性、税收以及信用风险等因素基础上,进行类属的配置,优化组合收益。

(4)在运用上述策略方法基础上,通过分析个券的剩余期限与收益率的配比状况、信用等级状况、流动性指标等因素,选择风险收益配比最合理的个券作为投资对象,并形成组合。本基金还将采取积极主动的策略,针对市场定价错误和回购套利机会等,在确定存在超额收益的情况下,积极把握市场机会。

3、股票投资策略

本基金的股票投资以做为增强收益的手段,依靠权益类研究团队的专业能力,全面深入地把握上市公司基本面,充分运用基金管理人的研究平台和股票估值体系,深入发掘股票的内在价值。本基金的股票投资以自下而上的精选个股为主,采用定量和定性相结合的方式,投资以成长型股票为主。

(1)定量筛选:定量的方法主要通过对公司财务状况、盈利质量、成长能力、估值水平等方面的综合评估,选择财务健康、成长性好的公司。

1)财务状况:评估公司在应对不同宏观经济周期和产业周期阶段的财务的能力,主要考察指标为资产负债率、资产周转率、流动比率等;

2)盈利质量:评估公司持续发展能力,主要考察近两年平均净资产收益率(ROE)、平均投资资本回报率(ROIC)等;

3)成长能力:评估公司未来发展趋势与发展速度,成长能力是随着市场环境的变化,企业资产规模、盈利能力、市场占有率持续增长的能力,反映了企业未来的发展前景。主要考察指标为净利润增长率、主营业务收入增长率、主营业务利润增长率、每股收益增长率等;

4)估值分析:评估公司相对市场和行业的相对投资价值,选择价格低于价值的上市公司,或是比较企业动态市盈率等指标,选择目前估值水平明显较低或估值合理的以及未来预期估值较低的上市公司,主要考察指标为市盈率(P/E)、市净率(P/B)、PEG、EV/EBITDA等。

(2)定性筛选:作为定量筛选的重要补充,本基金还将通过基金经理和研究员定性研究分析,选择具备投资潜力的个股,进一步补充和完善备选股票库。

1)行业地位突出、有市场定价能力。属于行业龙头,具有较高的市场占有率,对产品定价具有较强的影响力。

2)具有核心竞争力。在管理、品牌、资源、技术、创新能力中的某一方面或多个方面具有竞争对手在短时间内难以模仿的显著优势,从而能够获得超越行业平均的盈利水平和增长速度。

3)主营业务突出,具有良好的盈利能力。主营业务收入占比较高,盈利能力高于行业平均水平,未来盈利具有可持续性。

4)公司治理结构规范,管理能力强。已建立合理的公司治理结构和市场化经营机制,管理层对企业未来发展有着明确的方向和清晰的思路。

4、其他投资品种投资策略

权证投资策略:本基金将因为上市公司进行增发、配售以及投资分离交易的可转换公司债券等原因被动获得权证,或者在进行套利交易、避险交易以及权证价值严重低估等情形下将投资权证。本基金进行权证投资时,将在对权证标的证券进行基本面研究及估值的基础上,结合股价波动率等参数,运用数量化期权定价模型,确定其合理内在价值,从而构建套利交易、避险交易组合以及合同许可投资比例范围内的价值显著低估的权证品种。

资产支持证券投资策略:在控制风险的前提下,本基金对资产支持证券从五个方面综合定价,选择低估的品种进行投资。五个方面包括信用因素、流动性因素、利率因素、税收因素和提前还款因素。

中小企业私募债投资策略:中小企业私募债属于高收益债品种之一,其特点是信用风险高、收益率高、债券流动性较低。目前我国的中小企业私募债仍处于起步阶段,仅有小部分中小企业私募债有评级机构评级;与高信用风险相对应的是中小企业私募债较高的票面利率和到期收益率;由于中小企业私募债在我国目前市场规模较小,市场参与者较少,单只债券的规模也较小,且有持有人数上限限制,因此债券的流动性较差,随着我国信用债市场的发展,中小企业私募债的规模将会急剧的扩大,流动性也将得到改善,但从长期来看中小企业私募债的流动性仍将低于信用评级在投资级以上的品种,这是其品种本身固有的风险点之一。

本基金在对我国中小企业私募债市场发展动态紧密跟踪基础之上,依据独立的中小企业私募债风险评估体系,配备专业的研究力量,并执行相应的内控制度,更加审慎地分析单只中小企业私募债的信用风险及流动性风险,进行中小企业私募债投资。在中小企业私募债组合的管理上,将使用更加严格的风控标准,严格限制单只债券持有比例的上限,采用更分散化的投资组合,更短的组合到期期限来控制组合的信用风险和流动性风险。

本基金的大类资产配置主要通过对宏观经济运行状况、国家财政和货币政策、国家产业政策以及资本市场资金环境、证券市场走势的分析,预测宏观经济的发展趋势,动态调整债券与股票资产的配置比例。

2、债券投资策略

本基金采取自上而下的策略构造组合。债券类品种的投资,追求在严格控制风险的基础上获取稳健回报的原则。以目标久期管理法作为本基金债券类证券投资的核心策略,同时结合收益率曲线变化方向的预测及收益率利差分析,通过分析个券的剩余期限与收益率的配比状况、信用等级状况、流动性指标等因素,选择风险收益配比最合理的个券作为投资对象,并形成组合。

(1)本基金采用目标久期管理法作为本基金债券类证券投资的核心策略。通过宏观经济分析平台把握市场利率水平的运行态势,根据对市场利率水平的变化趋势的预期,制定组合的目标久期,当预期市场利率水平将上升时,降低组合的久期;预期市场利率将下降时,提高组合的久期。以达到利用市场利率的波动和债券组合久期的调整来提高债券组合收益率的目的。

(2)收益率曲线变化的预测,采取期限结构配置策略,通过分析和情景测试,确定长、中、短期债券的投资比例,同时根据市场数据动态分析收益率曲线变化趋势,动态调整长短期债券配置比例。

(3)收益率利差策略是债券资产在类属间的主要配置策略。本基金在充分考虑不同类型债券流动性、税收以及信用风险等因素基础上,进行类属的配置,优化组合收益。

(4)在运用上述策略方法基础上,通过分析个券的剩余期限与收益率的配比状况、信用等级状况、流动性指标等因素,选择风险收益配比最合理的个券作为投资对象,并形成组合。本基金还将采取积极主动的策略,针对市场定价错误和回购套利机会等,在确定存在超额收益的情况下,积极把握市场机会。

3、股票投资策略

本基金的股票投资以做为增强收益的手段,依靠权益类研究团队的专业能力,全面深入地把握上市公司基本面,充分运用基金管理人的研究平台和股票估值体系,深入发掘股票的内在价值。本基金的股票投资以自下而上的精选个股为主,采用定量和定性相结合的方式,投资以成长型股票为主。

(1)定量筛选:定量的方法主要通过对公司财务状况、盈利质量、成长能力、估值水平等方面的综合评估,选择财务健康、成长性好的公司。

1)财务状况:评估公司在应对不同宏观经济周期和产业周期阶段的财务的能力,主要考察指标为资产负债率、资产周转率、流动比率等;

2)盈利质量:评估公司持续发展能力,主要考察近两年平均净资产收益率(ROE)、平均投资资本回报率(ROIC)等;

3)成长能力:评估公司未来发展趋势与发展速度,成长能力是随着市场环境的变化,企业资产规模、盈利能力、市场占有率持续增长的能力,反映了企业未来的发展前景。主要考察指标为净利润增长率、主营业务收入增长率、主营业务利润增长率、每股收益增长率等;

4)估值分析:评估公司相对市场和行业的相对投资价值,选择价格低于价值的上市公司,或是比较企业动态市盈率等指标,选择目前估值水平明显较低或估值合理的以及未来预期估值较低的上市公司,主要考察指标为市盈率(P/E)、市净率(P/B)、PEG、EV/EBITDA等。

(2)定性筛选:作为定量筛选的重要补充,本基金还将通过基金经理和研究员定性研究分析,选择具备投资潜力的个股,进一步补充和完善备选股票库。

1)行业地位突出、有市场定价能力。属于行业龙头,具有较高的市场占有率,对产品定价具有较强的影响力。

2)具有核心竞争力。在管理、品牌、资源、技术、创新能力中的某一方面或多个方面具有竞争对手在短时间内难以模仿的显著优势,从而能够获得超越行业平均的盈利水平和增长速度。

3)主营业务突出,具有良好的盈利能力。主营业务收入占比较高,盈利能力高于行业平均水平,未来盈利具有可持续性。

4)公司治理结构规范,管理能力强。已建立合理的公司治理结构和市场化经营机制,管理层对企业未来发展有着明确的方向和清晰的思路。

4、其他投资品种投资策略

权证投资策略:本基金将因为上市公司进行增发、配售以及投资分离交易的可转换公司债券等原因被动获得权证,或者在进行套利交易、避险交易以及权证价值严重低估等情形下将投资权证。本基金进行权证投资时,将在对权证标的证券进行基本面研究及估值的基础上,结合股价波动率等参数,运用数量化期权定价模型,确定其合理内在价值,从而构建套利交易、避险交易组合以及合同许可投资比例范围内的价值显著低估的权证品种。

资产支持证券投资策略:在控制风险的前提下,本基金对资产支持证券从五个方面综合定价,选择低估的品种进行投资。五个方面包括信用因素、流动性因素、利率因素、税收因素和提前还款因素。

中小企业私募债投资策略:中小企业私募债属于高收益债品种之一,其特点是信用风险高、收益率高、债券流动性较低。目前我国的中小企业私募债仍处于起步阶段,仅有小部分中小企业私募债有评级机构评级;与高信用风险相对应的是中小企业私募债较高的票面利率和到期收益率;由于中小企业私募债在我国目前市场规模较小,市场参与者较少,单只债券的规模也较小,且有持有人数上限限制,因此债券的流动性较差,随着我国信用债市场的发展,中小企业私募债的规模将会急剧的扩大,流动性也将得到改善,但从长期来看中小企业私募债的流动性仍将低于信用评级在投资级以上的品种,这是其品种本身固有的风险点之一。

本基金在对我国中小企业私募债市场发展动态紧密跟踪基础之上,依据独立的中小企业私募债风险评估体系,配备专业的研究力量,并执行相应的内控制度,更加审慎地分析单只中小企业私募债的信用风险及流动性风险,进行中小企业私募债投资。在中小企业私募债组合的管理上,将使用更加严格的风控标准,严格限制单只债券持有比例的上限,采用更分散化的投资组合,更短的组合到期期限来控制组合的信用风险和流动性风险。

收益分配原则

1、在符合有关基金分红条件的前提下,本基金每年收益分配次数最多为12次,若《基金合同》生效不满3个月可不进行收益分配;

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利自动转为基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红;

3、基金收益分配后基金份额净值不能低于面值;即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值;

4、每一基金份额享有同等分配权;

5、法律法规或监管机关另有规定的,从其规定。

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利自动转为基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红;

3、基金收益分配后基金份额净值不能低于面值;即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值;

4、每一基金份额享有同等分配权;

5、法律法规或监管机关另有规定的,从其规定。

风险收益特征

本基金是混合型证券投资基金,预期风险和预期收益高于债券型基金和货币市场基金,但低于股票型基金,属于证券投资基金中的中等风险和中等预期收益产品。

华商基金

管理规模:218.19亿

旗下基金:54只

华商元亨灵活配置混合

日增长率 1.16% 累计净值 3.2313

华商润丰灵活配置混合

日增长率 1.15% 累计净值 4.483

华商润丰灵活配置混合C

日增长率 1.13% 累计净值 4.456

华商优势行业

日增长率 4.02% 累计净值 4.297

华商价值共享混合

日增长率 -1.62% 累计净值 4.484