南方教育股票基金

(003956)| 基金类型:股票型 | 基金规模:1.16亿亿元 |

| 成 立 日:2017年01月25日 | 基金公司:南方基金 |

| 基金经理:茅炜 萧嘉倩 | 基金评级:暂无评级 |

| 购买状态:申购-开放| 赎回-开放 | |

基金净值[2025-11-25]

2.0888

日增长率: 0.59% 累计净值: 2.0888

- 近一周

增长率

0.12% - 近一月

增长率

1.21% - 近一季

增长率

3.14% - 近半年

增长率

9.18%

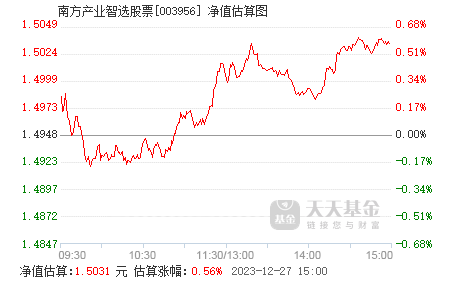

实时估值

历史净值

基金概况

| 基金全称 | 南方现代教育股票型证券投资基金 | 基金简称 | 南方教育股票 |

| 基金代码 | 003956 | 基金类型 | 股票型 |

| 发行日期 | 2016年12月26日 | 成立日期 | 2017年01月25日 |

| 基金公司 | 南方基金 | 资产规模 | 1.16亿 |

| 管理费率 | 1.50 | 托管费率 | 0.25 |

| 申购费率 | 1.50 | 赎回费率 | 1.50 |

| 业绩比较基准 | 中证教育产业指数收益率×80%+上证国债指数收益率×20% | 跟踪标的 | 该基金无跟踪标的 |

投资目标

在严格控制组合风险并保持良好流动性的前提下,通过专业化研究分析,力争实现基金资产的长期稳定增值。

投资范围

本基金的投资范围包括国内依法发行上市的股票(包括中小板、创业板及其他经中国证监会核准上市的股票)、债券(包括国内依法发行和上市交易的国债、央行票据、金融债券、企业债券、公司债券、中期票据、短期融资券、超短期融资券、次级债券、政府支持机构债、政府支持债券、地方政府债、中小企业私募债券、可转换债券及其他经中国证监会允许投资的债券)、资产支持证券、债券回购、银行存款(包括协议存款、定期存款及其他银行存款)、同业存单、货币市场工具、权证、股指期货、国债期货以及经中国证监会允许基金投资的其他金融工具,但需符合中国证监会的相关规定。

投资策略

1、资产配置策略

本基金通过定性与定量相结合的方法分析宏观经济和证券市场发展趋势,对证券市场当期的系统性风险以及可预见的未来时期内各大类资产的预期风险和预期收益率进行分析评估,并据此制定本基金在股票、债券、现金等资产之间的配置比例、调整原则和调整范围,在保持总体风险水平相对稳定的基础上,力争投资组合的稳定增值。此外,本基金将持续地进行定期与不定期的资产配置风险监控,适时地做出相应的调整。

2、股票投资策略

本基金依托于基金管理人的投资研究平台,重点布局拥抱中国经济转型历史潮流的优势产业和企业,优选具有企业家胸怀、眼光和执行力的公司,与优秀企业共同成长。股票投资采用定量和定性分析相结合的策略。

1)“现代教育”主题基金的股票投资范围的定义

结合差异化教育的兴起和教育资产证券化的背景,政策红利、上市破冰、资本助力、全面二胎有望助力教育产业稳健增长。本产品将主要投资于现代教育行业中景气度高、发展潜力大的优质公司,重点领域包括且不限于:

① 幼儿教育。包括幼儿园、早教中心、益智游戏、动画片、图片刊物及有声读物等。

② K12教育。基础教育的统称,包括学前教育、小学、初中、高中、K12教学辅导等。

③ 高等教育。包括普通高等教育、高等教育自学考试、电大开放教育、成人高等教育、远程网络教育等。

④ 职业教育培训。包括民办教育、职业技术培训、医疗护理、酒店管理、工业控制等职业教育、企业委托培训及咨询服务等。

⑤ 涉外教育培训。包括国际学校、中外合作办学、留学培训机构、外国语院校及预科培训机构等。

⑥ 应试培训及进修。包括考研培训、托福及雅思、执业资质考试、各类等级考试、MBA和EMBA商学院课程等。

⑦ 文体教育及教育出版。包括艺术院校、足球学校、乐器、绘画、国学、棋类、奥数培训、书籍、动漫等。

⑧ 在线教育。涵盖各类基于传统互联网和移动互联网的在线教育平台、网站的运营管理及内容服务,包括在线辅导、视频课程、远程教学、绿色上网平台等。

⑨ 教育信息化及教育资产证券化。包括智慧校园、教学信息系统、家校互动平台等,以及大量传统及新兴形式的待上市教育产业资产。

基于以上“现代教育”的涉及领域,本基金的投资股票范围包括:

A、中证教育产业指数以及其他教育主题行业指数的成分股。

B、主业并非上面所述的行业,但有业务与“现代教育”相关、正处于培育期或发展期、未来有潜力成长为主业的上市公司。

2)定性分析

在定性分析方面,本基金主要挑选全部或部分具备以下特征的上市公司:

A、经济新常态下受益于改革,分享改革红利的优质企业;

B、公司所处的行业符合国家的战略发展方向,并且公司在行业中具有竞争优势;

C、具备一定竞争壁垒的核心竞争力;

D、公司具有良好的治理结构,有良好的激励机制,并且企业的信息披露公开透明;

E、公司具有良好的创新能力。

3) 定量分析

本基金将对反映上市公司质量和增长潜力的成长性指标、财务指标和估值指标等进行定量分析,以挑选具有成长优势、财务优势和估值优势的个股。

A、成长性指标:营业利润增长率、净利润增长率和收入增长率等;

B、财务指标:毛利率、营业利润率、净资产收益率、净利率、经营活动净收益/利润总额等;

C、估值指标:市盈率(PE)、市盈率相对盈利增长比率(PEG)、市销率(PS)和总市值。

4)组合股票的投资吸引力评估分析

本基金利用相对价值评估,形成最终的股票组合进行投资。相对价值评估主要运用国际化视野,采用专业的估值模型,合理使用估值指标,将国内上市公司的有关估值与国际公司相应指标进行比较,选择其中价值被低估的公司。本基金采用包括自由现金流贴现模型、股息贴现模型、市盈率法、市净率法、PEG、EV/EBITDA等估值方法。力争选择最具有投资吸引力的股票构建投资组合。

5)投资组合构建与优化

基于基金组合中单个证券的预期收益及风险特性,对组合进行优化,在合理风险水平下追求基金收益最大化,同时监控组合中证券的估值水平,在市场价格明显高于其内在合理价值时适时卖出证券。

3、债券投资策略

在选择债券品种时,首先根据宏观经济、资金面动向和投资人行为等方面的分析判断未来利率期限结构变化,并充分考虑组合的流动性管理的实际情况,配置债券组合的久期;其次,结合信用分析、流动性分析、税收分析等确定债券组合的类属配置;再次,在上述基础上利用债券定价技术,进行个券选择,选择被低估的债券进行投资。在具体投资操作中,采用放大操作、骑乘操作、换券操作等灵活多样的操作方式,获取超额的投资收益。

本基金投资于中小企业私募债。由于中小企业私募债券采取非公开方式发行和交易,并限制投资人数量上限,整体流动性相对较差。同时,受到发债主体资产规模较小、经营波动性较高、信用基本面稳定性较差的影响,整体的信用风险相对较高。中小企业私募债券的这两个特点要求在具体的投资过程中,应采取更为谨慎的投资策略。本基金认为,投资该类债券的核心要点是分析和跟踪发债主体的信用基本面,并综合考虑信用基本面、债券收益率和流动性等要素,确定最终的投资决策。

4、权证投资策略

本基金在进行权证投资时,将通过对权证标的证券基本面的研究,并结合权证定价模型寻求其合理估值水平,主要考虑运用的策略包括:价值挖掘策略、杠杆策略、获利保护策略、价差策略、双向权证策略、买入保护性的认沽权证策略、卖空保护性的认购权证策略等。

基金管理人将充分考虑权证资产的收益性、流动性及风险性特征,通过资产配置、品种与类属选择,谨慎进行投资,追求较稳定的当期收益。

5、股指期货等投资策略

本基金在进行股指期货投资时,将根据风险管理原则,以套期保值为主要目的,采用流动性好、交易活跃的期货合约,通过对证券市场和期货市场运行趋势的研究,结合股指期货的定价模型寻求其合理的估值水平,与现货资产进行匹配,通过多头或空头套期保值等策略进行套期保值操作。基金管理人将充分考虑股指期货的收益性、流动性及风险性特征,运用股指期货对冲系统性风险、对冲特殊情况下的流动性风险,如大额申购赎回等;利用金融衍生品的杠杆作用,以达到降低投资组合的整体风险的目的。

6、国债期货投资策略

本基金在进行国债期货投资时,将根据风险管理原则,以套期保值为主要目的,采用流动性好、交易活跃的国债期货合约,通过对债券市场和期货市场运行趋势的研究,结合国债期货的定价模型寻求其合理的估值水平,与现货资产进行匹配,通过多头或空头套期保值等策略进行套期保值操作。基金管理人将充分考虑国债期货的收益性、流动性及风险性特征,运用国债期货对冲系统性风险、对冲特殊情况下的流动性风险,如大额申购赎回等;利用金融衍生品的杠杆作用,以达到降低投资组合的整体风险的目的。

今后,随着证券、期货市场的发展、金融工具的丰富和交易方式的创新等,基金还将积极寻求其他投资机会,如法律法规或监管机构以后允许基金投资其他品种,本基金将在履行适当程序后,将其纳入投资范围以丰富组合投资策略。

本基金通过定性与定量相结合的方法分析宏观经济和证券市场发展趋势,对证券市场当期的系统性风险以及可预见的未来时期内各大类资产的预期风险和预期收益率进行分析评估,并据此制定本基金在股票、债券、现金等资产之间的配置比例、调整原则和调整范围,在保持总体风险水平相对稳定的基础上,力争投资组合的稳定增值。此外,本基金将持续地进行定期与不定期的资产配置风险监控,适时地做出相应的调整。

2、股票投资策略

本基金依托于基金管理人的投资研究平台,重点布局拥抱中国经济转型历史潮流的优势产业和企业,优选具有企业家胸怀、眼光和执行力的公司,与优秀企业共同成长。股票投资采用定量和定性分析相结合的策略。

1)“现代教育”主题基金的股票投资范围的定义

结合差异化教育的兴起和教育资产证券化的背景,政策红利、上市破冰、资本助力、全面二胎有望助力教育产业稳健增长。本产品将主要投资于现代教育行业中景气度高、发展潜力大的优质公司,重点领域包括且不限于:

① 幼儿教育。包括幼儿园、早教中心、益智游戏、动画片、图片刊物及有声读物等。

② K12教育。基础教育的统称,包括学前教育、小学、初中、高中、K12教学辅导等。

③ 高等教育。包括普通高等教育、高等教育自学考试、电大开放教育、成人高等教育、远程网络教育等。

④ 职业教育培训。包括民办教育、职业技术培训、医疗护理、酒店管理、工业控制等职业教育、企业委托培训及咨询服务等。

⑤ 涉外教育培训。包括国际学校、中外合作办学、留学培训机构、外国语院校及预科培训机构等。

⑥ 应试培训及进修。包括考研培训、托福及雅思、执业资质考试、各类等级考试、MBA和EMBA商学院课程等。

⑦ 文体教育及教育出版。包括艺术院校、足球学校、乐器、绘画、国学、棋类、奥数培训、书籍、动漫等。

⑧ 在线教育。涵盖各类基于传统互联网和移动互联网的在线教育平台、网站的运营管理及内容服务,包括在线辅导、视频课程、远程教学、绿色上网平台等。

⑨ 教育信息化及教育资产证券化。包括智慧校园、教学信息系统、家校互动平台等,以及大量传统及新兴形式的待上市教育产业资产。

基于以上“现代教育”的涉及领域,本基金的投资股票范围包括:

A、中证教育产业指数以及其他教育主题行业指数的成分股。

B、主业并非上面所述的行业,但有业务与“现代教育”相关、正处于培育期或发展期、未来有潜力成长为主业的上市公司。

2)定性分析

在定性分析方面,本基金主要挑选全部或部分具备以下特征的上市公司:

A、经济新常态下受益于改革,分享改革红利的优质企业;

B、公司所处的行业符合国家的战略发展方向,并且公司在行业中具有竞争优势;

C、具备一定竞争壁垒的核心竞争力;

D、公司具有良好的治理结构,有良好的激励机制,并且企业的信息披露公开透明;

E、公司具有良好的创新能力。

3) 定量分析

本基金将对反映上市公司质量和增长潜力的成长性指标、财务指标和估值指标等进行定量分析,以挑选具有成长优势、财务优势和估值优势的个股。

A、成长性指标:营业利润增长率、净利润增长率和收入增长率等;

B、财务指标:毛利率、营业利润率、净资产收益率、净利率、经营活动净收益/利润总额等;

C、估值指标:市盈率(PE)、市盈率相对盈利增长比率(PEG)、市销率(PS)和总市值。

4)组合股票的投资吸引力评估分析

本基金利用相对价值评估,形成最终的股票组合进行投资。相对价值评估主要运用国际化视野,采用专业的估值模型,合理使用估值指标,将国内上市公司的有关估值与国际公司相应指标进行比较,选择其中价值被低估的公司。本基金采用包括自由现金流贴现模型、股息贴现模型、市盈率法、市净率法、PEG、EV/EBITDA等估值方法。力争选择最具有投资吸引力的股票构建投资组合。

5)投资组合构建与优化

基于基金组合中单个证券的预期收益及风险特性,对组合进行优化,在合理风险水平下追求基金收益最大化,同时监控组合中证券的估值水平,在市场价格明显高于其内在合理价值时适时卖出证券。

3、债券投资策略

在选择债券品种时,首先根据宏观经济、资金面动向和投资人行为等方面的分析判断未来利率期限结构变化,并充分考虑组合的流动性管理的实际情况,配置债券组合的久期;其次,结合信用分析、流动性分析、税收分析等确定债券组合的类属配置;再次,在上述基础上利用债券定价技术,进行个券选择,选择被低估的债券进行投资。在具体投资操作中,采用放大操作、骑乘操作、换券操作等灵活多样的操作方式,获取超额的投资收益。

本基金投资于中小企业私募债。由于中小企业私募债券采取非公开方式发行和交易,并限制投资人数量上限,整体流动性相对较差。同时,受到发债主体资产规模较小、经营波动性较高、信用基本面稳定性较差的影响,整体的信用风险相对较高。中小企业私募债券的这两个特点要求在具体的投资过程中,应采取更为谨慎的投资策略。本基金认为,投资该类债券的核心要点是分析和跟踪发债主体的信用基本面,并综合考虑信用基本面、债券收益率和流动性等要素,确定最终的投资决策。

4、权证投资策略

本基金在进行权证投资时,将通过对权证标的证券基本面的研究,并结合权证定价模型寻求其合理估值水平,主要考虑运用的策略包括:价值挖掘策略、杠杆策略、获利保护策略、价差策略、双向权证策略、买入保护性的认沽权证策略、卖空保护性的认购权证策略等。

基金管理人将充分考虑权证资产的收益性、流动性及风险性特征,通过资产配置、品种与类属选择,谨慎进行投资,追求较稳定的当期收益。

5、股指期货等投资策略

本基金在进行股指期货投资时,将根据风险管理原则,以套期保值为主要目的,采用流动性好、交易活跃的期货合约,通过对证券市场和期货市场运行趋势的研究,结合股指期货的定价模型寻求其合理的估值水平,与现货资产进行匹配,通过多头或空头套期保值等策略进行套期保值操作。基金管理人将充分考虑股指期货的收益性、流动性及风险性特征,运用股指期货对冲系统性风险、对冲特殊情况下的流动性风险,如大额申购赎回等;利用金融衍生品的杠杆作用,以达到降低投资组合的整体风险的目的。

6、国债期货投资策略

本基金在进行国债期货投资时,将根据风险管理原则,以套期保值为主要目的,采用流动性好、交易活跃的国债期货合约,通过对债券市场和期货市场运行趋势的研究,结合国债期货的定价模型寻求其合理的估值水平,与现货资产进行匹配,通过多头或空头套期保值等策略进行套期保值操作。基金管理人将充分考虑国债期货的收益性、流动性及风险性特征,运用国债期货对冲系统性风险、对冲特殊情况下的流动性风险,如大额申购赎回等;利用金融衍生品的杠杆作用,以达到降低投资组合的整体风险的目的。

今后,随着证券、期货市场的发展、金融工具的丰富和交易方式的创新等,基金还将积极寻求其他投资机会,如法律法规或监管机构以后允许基金投资其他品种,本基金将在履行适当程序后,将其纳入投资范围以丰富组合投资策略。

收益分配原则

1、在符合有关基金分红条件的前提下,本基金每年收益分配次数最多为12次,每份基金份额每次基金收益分配比例不得低于基金收益分配基准日每份基金份额可供分配利润的10%,若《基金合同》生效不满3个月可不进行收益分配;

2、本基金收益分配方式分两种:现金分红与红利再投资,投资人可选择现金红利或将现金红利自动转为基金份额进行再投资;若投资人不选择,本基金默认的收益分配方式是现金分红;

3、基金收益分配后基金份额净值不能低于面值;即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值;

4、同一类别每一基金份额享有同等分配权;

5、法律法规或监管机关另有规定的,从其规定。

在不违反法律法规、基金合同的约定以及对基金份额持有人利益无实质不利影响的前提下,基金管理人可对基金收益分配原则进行调整,不需召开基金份额持有人大会。

2、本基金收益分配方式分两种:现金分红与红利再投资,投资人可选择现金红利或将现金红利自动转为基金份额进行再投资;若投资人不选择,本基金默认的收益分配方式是现金分红;

3、基金收益分配后基金份额净值不能低于面值;即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值;

4、同一类别每一基金份额享有同等分配权;

5、法律法规或监管机关另有规定的,从其规定。

在不违反法律法规、基金合同的约定以及对基金份额持有人利益无实质不利影响的前提下,基金管理人可对基金收益分配原则进行调整,不需召开基金份额持有人大会。

风险收益特征

本基金为股票型基金,其长期平均风险和预期收益水平高于混合型基金、债券型基金、货币市场基金。

南方基金

管理规模:6019.50亿

旗下基金:291只

南方香港优选股票(QDII)

日增长率 -2.31% 累计净值 1.8576

南方中证互联网指数分级

日增长率 -2.52% 累计净值 1.5175

南方有色金属ETF联接A

日增长率 2.64% 累计净值 1.7645

南方有色金属ETF联接C

日增长率 2.64% 累计净值 1.7077

南方香港成长(QDII)

日增长率 -2.56% 累计净值 2.5352