招商丰茂灵活混合发起式C基金

(005907)| 基金类型:混合型 | 基金规模:0.05亿亿元 |

| 成 立 日:2018年06月20日 | 基金公司:招商基金 |

| 基金经理:王景 余芽芳 | 基金评级:暂无评级 |

| 购买状态:申购-开放| 赎回-开放 | |

基金净值[2025-11-24]

1.2577

日增长率: 0.14% 累计净值: 1.2577

- 近一周

增长率

-0.41% - 近一月

增长率

0.22% - 近一季

增长率

0.42% - 近半年

增长率

2.05%

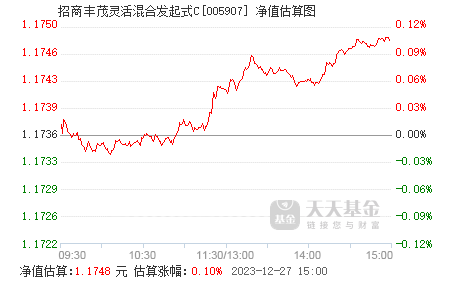

实时估值

历史净值

基金概况

| 基金全称 | 招商丰茂灵活配置混合型发起式证券投资基金 | 基金简称 | 招商丰茂灵活混合发起式C |

| 基金代码 | 005907 | 基金类型 | 混合型 |

| 发行日期 | 2018年05月18日 | 成立日期 | 2018年06月20日 |

| 基金公司 | 招商基金 | 资产规模 | 0.05亿 |

| 管理费率 | 1.50 | 托管费率 | 0.25 |

| 申购费率 | 0.00 | 赎回费率 | 1.50 |

| 业绩比较基准 | 30%*沪深300指数收益率+70%*中证全债指数收益率 | 跟踪标的 | 该基金无跟踪标的 |

投资目标

本基金在控制风险的前提下力争为投资者带来绝对收益。本基金通过执行与投资收益相挂钩的资产配置策略来控制基金的风险程度,在精选个股、个券的基础上适度集中投资,力争使基金资产实现长期稳定增值。

投资范围

本基金的投资范围为具有良好流动性的金融工具,包括国内依法发行上市的股票(包括中小板、创业板及其他经中国证监会核准上市的股票)、债券(包括国债、央行票据、金融债券、企业债券、公司债券、中期票据、短期融资券、超短期融资券、次级债券、政府支持机构债、政府支持债券、地方政府债、中小企业私募债券、可转换债券及其他经中国证监会允许投资的债券)、资产支持证券、债券回购、同业存单、银行存款(包括协议存款、定期存款及其他银行存款)、货币市场工具、权证、股指期货、国债期货,以及法律法规或中国证监会允许基金投资的其他金融工具,但须符合中国证监会的相关规定。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

投资策略

在投资策略上,本基金从两个层次进行,首先是进行大类资产配置,采取与投资收益相挂钩的资产配置策略,从而有效控制基金净值的下行风险;其次是从定量和定性两个方面,通过深入的基本面研究分析,精选具有获取绝对收益潜力的个股和个券,构建股票组合和债券组合。

1、资产配置策略

本基金采取与投资收益挂钩的大类资产配置策略。具体而言,本基金以上一会计年度最后一个工作日的基金份额净值作为基准(《基金合同》生效日所在年度基准为基金份额发售面值),以每一个会计年度为投资执行周期,基金管理人应当自本基金份额的份额净值增长率达到以下范围之日起15个工作日内使基金股票的投资比例符合以下约定;

(1)当本年度基金份额净值增长率≤-10%时,持有的股票市值和买入、卖出股指期货合约价值合计(轧差计算)占基金资产的比例不超过10%;

(2)-10%<本年度基金份额净值增长率≤-5%时,持有的股票市值和买入、卖出股指期货合约价值合计(轧差计算)占基金资产的比例不超过40%;

(3)当本年度基金份额净值增长率>-5%时,持有的股票市值和买入、卖出股指期货合约价值合计(轧差计算)占基金资产的比例不超过95%。

基金管理人应根据对未来市场的判断,并参照基金份额净值的变化趋势,在合理期限内将资产配置比例调整至规定范围内。

2、股票投资策略

本基金主要采取自下而上的选股策略。

(1)使用定量分析的方法,通过财务和运营数据进行企业价值评估,初步筛选出具备优势的股票作为备选投资标的。本基金主要从盈利能力、成长能力以及估值水平等方面对股票进行考量。

盈利能力方面,本基金主要通过净资产收益率(ROE),毛利率,净利率,税息折旧及摊销前利润(EBITDA)/主营业务收入等指标分析评估上市公司创造利润的能力;

成长能力方面,本基金主要通过每股盈余(EPS)增长率和主营业务收入增长率等指标分析评估上市公司未来的盈利增长速度;

估值水平方面,本基金主要通过市盈率(P/E)、市净率(P/B)、市盈增长比率(PEG)、自由现金流贴现(FCFF,FCFE)和企业价值/税息折旧及摊销前利润(EBITDA)等指标分析评估股票的估值是否有吸引力。

(2)公司质量评估

在定量分析的基础上,基金管理人将深入调研上市公司,并基于公司治理、公司发展战略、基本面变化、竞争优势、管理水平、估值比较和行业景气度趋势等关健因素,评估上市公司的中长期发展前景、成长性和核心竞争力,进一步优化备选投资标的。

3、债券投资策略

根据国内外宏观经济形势、财政、货币政策、市场资金与债券供求状况、央行公开市场操作等方面情况,采用定性与定量相结合的方式,在确保流动性充裕和力争绝对收益的前提下设定债券投资的组合久期,并根据通胀预期确定浮息债与固定收益债比例;在满足组合久期设置的基础上,投资团队分析债券收益率曲线变动、各期限段品种收益率及收益率基差波动等因素,预测收益率曲线的变动趋势,并结合流动性偏好、信用分析等多种市场因素进行分析,综合评判个券的投资价值。在个券选择的基础上,投资团队构建模拟组合,并比较不同模拟组合之间的收益和风险匹配情况,确定风险、收益最佳匹配的组合。

(1)债券(不含可转债)投资

在本基金的债券(不含可转债)投资过程中,本基金管理人将采取积极主动的投资策略,以中长期利率趋势分析为基础,结合中长期的经济周期、宏观政策方向及收益率曲线分析,实施积极的债券投资组合管理,以获取较高的债券组合投资收益。

(2)可转债投资

对于本基金中可转债的投资,本基金管理人主要采用可转债相对价值分析策略。

由于可转债兼具债性和股性,其投资风险和收益介于股票和债券之间,可转债相对价值分析策略通过分析不同市场环境下其股性和债性的相对价值,把握可转债的价值走向,选择相应券种,从而获取较高投资收益。

其次,在进行可转债筛选时,本基金还对可转债自身的基本面要素进行综合分析。这些基本面要素包括股性特征、债性特征、摊薄率、流动性等。本基金还会充分借鉴基金管理人股票分析团队的研究成果,对可转债的基础股票的基本面进行分析,形成对基础股票的价值评估。将可转债自身的基本面评分和其基础股票的基本面评分结合在一起,最终确定投资的品种。

(3)中小企业私募债的投资策略

中小企业私募债具有票面利率较高、信用风险较大、二级市场流动性较差等特点。因此本基金审慎投资中小企业私募债券。

4、权证投资策略

本基金对权证资产的投资主要是通过分析影响权证内在价值最重要的两种因素——标的资产价格以及市场隐含波动率的变化,灵活构建避险策略,波动率差策略以及套利策略。

本基金对权证的投资将严格遵守有关部门关于权证投资的相关规定。

5、股指期货投资策略

本基金主要采取套期保值的方式参与股指期货的投资交易,既实现调整仓位的目的,也通过对冲市场风险来获得股票的阿尔法收益。

本基金参与股指期货投资时机和数量的决策建立在对证券市场总体行情的判断和组合风险收益分析的基础上。基金管理人将根据宏观环境因素、经济政策因素和资本市场因素,结合定性和定量方法,确定套保的时机和套保的方向。同时,根据本基金组合的BETA系数、本基金股票投资的总体规模以及监管部门有关股指期货的投资限制,确定可以套保的金额和比例,计算套保合约数量,并尽量选择月份相同或相近的股指期货合约实施套保。

6、货币市场工具投资

在本基金的货币市场工具投资过程中,将以严谨的市场价值分析为基础,采用稳健的投资组合策略,通过对短期金融工具的组合操作,在保持资产流动性的同时,追求稳定的投资收益。具体来说:

1) 在保证流动性的前提下,利用现代金融分析方法和工具,寻找价值被低估的投资品种和无风险套利机会;

2) 根据各期限各品种的流动性、收益性以及信用水平来确定货币市场工具组合资产配置;

3) 根据市场资金供给情况对货币市场工具组合平均剩余期限以及投资品种比例进行适当调整。

7、国债期货投资策略

本基金参与国债期货投资是为了有效控制债券市场的系统性风险,本基金将根据风险管理原则,以套期保值为主要目的,适度运用国债期货提高投资组合运作效率。在国债期货投资过程中,基金管理人通过对宏观经济和利率市场走势的分析与判断,并充分考虑国债期货的收益性、流动性及风险特征,通过资产配置,谨慎进行投资,以调整债券组合的久期,降低投资组合的整体风险。

8、资产支持证券投资策略

在控制风险的前提下,本基金对资产支持证券从五个方面综合定价,选择低估的品种进行投资。五个方面包括信用因素、流动性因素、利率因素、税收因素和提前还款因素。而当前的信用因素是需要重点考虑的因素。

1、资产配置策略

本基金采取与投资收益挂钩的大类资产配置策略。具体而言,本基金以上一会计年度最后一个工作日的基金份额净值作为基准(《基金合同》生效日所在年度基准为基金份额发售面值),以每一个会计年度为投资执行周期,基金管理人应当自本基金份额的份额净值增长率达到以下范围之日起15个工作日内使基金股票的投资比例符合以下约定;

(1)当本年度基金份额净值增长率≤-10%时,持有的股票市值和买入、卖出股指期货合约价值合计(轧差计算)占基金资产的比例不超过10%;

(2)-10%<本年度基金份额净值增长率≤-5%时,持有的股票市值和买入、卖出股指期货合约价值合计(轧差计算)占基金资产的比例不超过40%;

(3)当本年度基金份额净值增长率>-5%时,持有的股票市值和买入、卖出股指期货合约价值合计(轧差计算)占基金资产的比例不超过95%。

基金管理人应根据对未来市场的判断,并参照基金份额净值的变化趋势,在合理期限内将资产配置比例调整至规定范围内。

2、股票投资策略

本基金主要采取自下而上的选股策略。

(1)使用定量分析的方法,通过财务和运营数据进行企业价值评估,初步筛选出具备优势的股票作为备选投资标的。本基金主要从盈利能力、成长能力以及估值水平等方面对股票进行考量。

盈利能力方面,本基金主要通过净资产收益率(ROE),毛利率,净利率,税息折旧及摊销前利润(EBITDA)/主营业务收入等指标分析评估上市公司创造利润的能力;

成长能力方面,本基金主要通过每股盈余(EPS)增长率和主营业务收入增长率等指标分析评估上市公司未来的盈利增长速度;

估值水平方面,本基金主要通过市盈率(P/E)、市净率(P/B)、市盈增长比率(PEG)、自由现金流贴现(FCFF,FCFE)和企业价值/税息折旧及摊销前利润(EBITDA)等指标分析评估股票的估值是否有吸引力。

(2)公司质量评估

在定量分析的基础上,基金管理人将深入调研上市公司,并基于公司治理、公司发展战略、基本面变化、竞争优势、管理水平、估值比较和行业景气度趋势等关健因素,评估上市公司的中长期发展前景、成长性和核心竞争力,进一步优化备选投资标的。

3、债券投资策略

根据国内外宏观经济形势、财政、货币政策、市场资金与债券供求状况、央行公开市场操作等方面情况,采用定性与定量相结合的方式,在确保流动性充裕和力争绝对收益的前提下设定债券投资的组合久期,并根据通胀预期确定浮息债与固定收益债比例;在满足组合久期设置的基础上,投资团队分析债券收益率曲线变动、各期限段品种收益率及收益率基差波动等因素,预测收益率曲线的变动趋势,并结合流动性偏好、信用分析等多种市场因素进行分析,综合评判个券的投资价值。在个券选择的基础上,投资团队构建模拟组合,并比较不同模拟组合之间的收益和风险匹配情况,确定风险、收益最佳匹配的组合。

(1)债券(不含可转债)投资

在本基金的债券(不含可转债)投资过程中,本基金管理人将采取积极主动的投资策略,以中长期利率趋势分析为基础,结合中长期的经济周期、宏观政策方向及收益率曲线分析,实施积极的债券投资组合管理,以获取较高的债券组合投资收益。

(2)可转债投资

对于本基金中可转债的投资,本基金管理人主要采用可转债相对价值分析策略。

由于可转债兼具债性和股性,其投资风险和收益介于股票和债券之间,可转债相对价值分析策略通过分析不同市场环境下其股性和债性的相对价值,把握可转债的价值走向,选择相应券种,从而获取较高投资收益。

其次,在进行可转债筛选时,本基金还对可转债自身的基本面要素进行综合分析。这些基本面要素包括股性特征、债性特征、摊薄率、流动性等。本基金还会充分借鉴基金管理人股票分析团队的研究成果,对可转债的基础股票的基本面进行分析,形成对基础股票的价值评估。将可转债自身的基本面评分和其基础股票的基本面评分结合在一起,最终确定投资的品种。

(3)中小企业私募债的投资策略

中小企业私募债具有票面利率较高、信用风险较大、二级市场流动性较差等特点。因此本基金审慎投资中小企业私募债券。

4、权证投资策略

本基金对权证资产的投资主要是通过分析影响权证内在价值最重要的两种因素——标的资产价格以及市场隐含波动率的变化,灵活构建避险策略,波动率差策略以及套利策略。

本基金对权证的投资将严格遵守有关部门关于权证投资的相关规定。

5、股指期货投资策略

本基金主要采取套期保值的方式参与股指期货的投资交易,既实现调整仓位的目的,也通过对冲市场风险来获得股票的阿尔法收益。

本基金参与股指期货投资时机和数量的决策建立在对证券市场总体行情的判断和组合风险收益分析的基础上。基金管理人将根据宏观环境因素、经济政策因素和资本市场因素,结合定性和定量方法,确定套保的时机和套保的方向。同时,根据本基金组合的BETA系数、本基金股票投资的总体规模以及监管部门有关股指期货的投资限制,确定可以套保的金额和比例,计算套保合约数量,并尽量选择月份相同或相近的股指期货合约实施套保。

6、货币市场工具投资

在本基金的货币市场工具投资过程中,将以严谨的市场价值分析为基础,采用稳健的投资组合策略,通过对短期金融工具的组合操作,在保持资产流动性的同时,追求稳定的投资收益。具体来说:

1) 在保证流动性的前提下,利用现代金融分析方法和工具,寻找价值被低估的投资品种和无风险套利机会;

2) 根据各期限各品种的流动性、收益性以及信用水平来确定货币市场工具组合资产配置;

3) 根据市场资金供给情况对货币市场工具组合平均剩余期限以及投资品种比例进行适当调整。

7、国债期货投资策略

本基金参与国债期货投资是为了有效控制债券市场的系统性风险,本基金将根据风险管理原则,以套期保值为主要目的,适度运用国债期货提高投资组合运作效率。在国债期货投资过程中,基金管理人通过对宏观经济和利率市场走势的分析与判断,并充分考虑国债期货的收益性、流动性及风险特征,通过资产配置,谨慎进行投资,以调整债券组合的久期,降低投资组合的整体风险。

8、资产支持证券投资策略

在控制风险的前提下,本基金对资产支持证券从五个方面综合定价,选择低估的品种进行投资。五个方面包括信用因素、流动性因素、利率因素、税收因素和提前还款因素。而当前的信用因素是需要重点考虑的因素。

收益分配原则

1、在符合有关基金分红条件的前提下,本基金每年收益分配次数最多为12次,每次收益分配比例不得低于该次可供分配利润的20%,若《基金合同》生效不满3个月可不进行收益分配;

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利自动转为相应类别的基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红;

3、基金收益分配后各类基金份额净值不能低于面值;即基金收益分配基准日的各类基金份额净值减去每单位该类基金份额收益分配金额后不能低于面值;

4、A类基金份额和C类基金份额之间由于A类基金份额不收取而C类基金份额收取销售服务费将导致在可供分配利润上有所不同;本基金同一类别的每份基金份额享有同等分配权;

5、基金可供分配利润为正的情况下,方可进行收益分配;

6、投资者的现金红利和红利再投资形成的基金份额均保留到小数点后第2位,小数点后第3位开始舍去,舍去部分归基金资产;

7、法律法规或监管机关另有规定的,从其规定。

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利自动转为相应类别的基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红;

3、基金收益分配后各类基金份额净值不能低于面值;即基金收益分配基准日的各类基金份额净值减去每单位该类基金份额收益分配金额后不能低于面值;

4、A类基金份额和C类基金份额之间由于A类基金份额不收取而C类基金份额收取销售服务费将导致在可供分配利润上有所不同;本基金同一类别的每份基金份额享有同等分配权;

5、基金可供分配利润为正的情况下,方可进行收益分配;

6、投资者的现金红利和红利再投资形成的基金份额均保留到小数点后第2位,小数点后第3位开始舍去,舍去部分归基金资产;

7、法律法规或监管机关另有规定的,从其规定。

风险收益特征

本基金是混合型基金,预期收益和预期风险高于货币市场基金和债券型基金,低于股票型基金。

招商基金

管理规模:4044.10亿

旗下基金:247只

招商深证TMT50ETF联接A

日增长率 3.38% 累计净值 2.7482

招商深证TMT50ETF联接C

日增长率 3.38% 累计净值 2.6627

招商量化精选股票

日增长率 1.08% 累计净值 3.6597

招商稳健优选股票

日增长率 -1.25% 累计净值 4.2461

招商战略配售(LOF)

日增长率 1.15% 累计净值 1.3816