德邦乐享生活混合C基金

(006168)| 基金类型:混合型 | 基金规模:1.67亿亿元 |

| 成 立 日:2019年03月13日 | 基金公司:德邦基金 |

| 基金经理:黎莹 | 基金评级:暂无评级 |

| 购买状态:申购-开放| 赎回-开放 | |

基金净值[2024-04-30]

1.4703

日增长率: -0.14% 累计净值: 1.5456

- 近一周

增长率

5.28% - 近一月

增长率

4.66% - 近一季

增长率

14.89% - 近半年

增长率

-6.65%

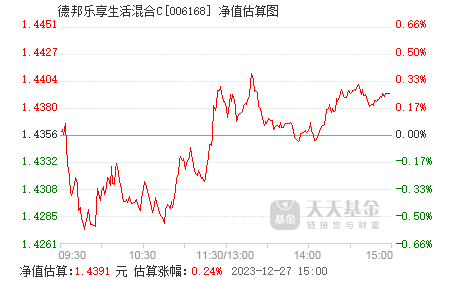

实时估值

历史净值

基金概况

| 基金全称 | 德邦乐享生活混合型证券投资基金 | 基金简称 | 德邦乐享生活混合C |

| 基金代码 | 006168 | 基金类型 | 混合型 |

| 发行日期 | 2018年12月11日 | 成立日期 | 2019年03月13日 |

| 基金公司 | 德邦基金 | 资产规模 | 1.67亿 |

| 管理费率 | 1.50 | 托管费率 | 0.25 |

| 申购费率 | 0.00 | 赎回费率 | 1.50 |

| 业绩比较基准 | 20%×中证健康产业指数收益率+20%×中证内地消费主题指数收益率+20%×中证中游制造产业指数收益率+40%×中债综合全价指数收益率 | 跟踪标的 | 该基金无跟踪标的 |

投资目标

本基金通过投资有利于引领和提升居民健康水平和生活品质的行业及公司,在严格控制风险的前提下,力求为投资者实现长期稳健的超额收益。

投资范围

本基金的投资范围为具有良好流动性的金融工具,包括股票(包括中小板、创业板及其他经中国证监会核准上市的股票)、债券(包括国债、央行票据、金融债、企业债、公司债、次级债、地方政府债券、中期票据、可转换债券(含分离交易可转换债券)、可交换债券、中小企业私募债券、短期融资券、超短期融资券等)、资产支持证券、债券回购、同业存单、银行存款、货币市场工具、权证、股指期货、国债期货、股票期权以及法律法规或中国证监会允许基金投资的其他金融工具(但须符合中国证监会相关规定)。

投资策略

1、主题发掘

本基金通过对乐享生活主题相关子行业的精选以及对行业内相关资产的深入分析,挖掘该类型资产的投资价值。

乐享生活主题包括“健康、富足、快乐”三大子主题,围绕着人的健康、物质及精神生活等本源需求,以绿色、共享的方式打造我国未来经济的新蓝图,并带来诸多投资机会。健康主题是指经济系统中提供预防、诊断、治疗和康复等与健康相关商品和服务领域的总称,通常包括医药工业、医药商业、医疗服务、健康保健服务、健康保险、健康食品、健康家居、休闲健身、环保防疫及养老服务等领域。富足主题是指在我国居民生活水平日益提高的宏观背景下,对于中高端消费品的需求将有较大的增长空间,那些注重品牌、品位与品质,且具有较高定价能力和需求稳定增长的中高端产品及服务供给行业和企业将能获得超常成长的机会,包括航空、汽车、电子、智能穿戴设备、贵金属、珠宝、艺术品、户外运动、婴幼儿消费、新兴零售业态、金融服务、现代物流、高端装备制造、信息安全、新材料、现代农业、智慧城市、智能家居、清洁能源、精细化工等。快乐主题对应的是符合公众消费趋势,提升居民精神生活及文化娱乐质量,关系国计民生的行业和公司,如服装、家电、食品饮料、商贸零售、旅游、餐饮、文化、教育、养老、房地产、体育、传媒、影视、消费电子、互联网信息消费、文化传播等。此外,也包括为上述行业和公司提供技术支持和服务的相关公司。对于以上行业之外的其他行业,如对提升居民健康生活水平具有积极的作用,符合乐享生活的投资主题,本基金也将对这些行业的公司进行积极投资。

随着居民收入水平的提升和产业升级,居民的需求也会发生变化,从而导致满足居民健康和生活品质需求的行业范围发生变化。本基金将通过对居民需求变化和行业发展趋势的跟踪研究,适时调整乐享生活主题所覆盖的行业范围。

2、资产配置策略

本基金将运用“自上而下”的行业配置方法,基于对经济运行周期的变动,判断财政货币政策、健康生活相关行业发展趋势,分析类别资产的预期风险收益特征,动态确定基金资产在固定收益类和权益类资产的配置比例。本基金同时还将基于经济结构调整过程中的动态变化,通过策略性资产配置把握市场时机,力争实现投资组合的收益最大化。

3、股票投资策略

本基金将在行业配置的基础上,“自下而上”地精选出具有持续成长性、竞争优势、估值水平合理的优质个股。

(1)基本面定性分析:本基金将重点考察分析包括公司投资价值、核心竞争力、公司治理结构、市场开发能力、商业模式优势、资源优势等方面的综合竞争实力,挖掘具有较大成长潜力的公司。

(2)价值定量分析:本基金通过对上市公司的成长能力、收益质量、财务品质、估值水平进行价值量化评估,选择价值被低估、未来具有相对成长空间的上市公司股票,形成优化的股票池。

4、债券投资策略

债券投资方面,本基金亦采取“自上而下”的投资策略,通过深入分析宏观经济、货币政策和利率变化等趋势,从而确定债券的配置策略。同时,通过考察不同券种的收益率水平、流动性、信用风险等因素认识债券的核心内在价值,运用久期管理、收益率曲线策略、收益率利差策略和套利等投资策略进行债券组合的灵活配置。

本基金在对可转换债券条款和发行债券公司基本面进行深入分析研究的基础上,利用可转换债券定价模型进行估值,并结合市场流动性,投资具有较高预期投资价值的可转换债券。

对于中小企业私募债券而言,由于其采取非公开方式发行和交易,并限制投资者数量上限,会导致一定的流动性风险。同时,中小企业私募债券的发债主体资产规模较小、经营波动性较高、信用基本面稳定性较差,进而整体的信用风险相对较高。因此,本基金在投资中小企业私募债券的过程中将从以下三个方面控制投资风险。首先,本基金将仔细甄别发行人资质,建立风险预警机制;其次,将严格控制中小企业私募债券的投资比例上限。第三,将对拟投资或已投资的品种进行流动性分析和监测,尽量选择流动性相对较好的品种进行投资。

5、衍生品投资策略

(1)股指期货投资策略

本基金将根据风险管理的原则,以套期保值为目的,在风险可控的前提下,参与股指期货的投资。

(2)权证投资策略

本基金对权证的投资以对冲下跌风险、实现保值和锁定收益为主要目的。本基金在权证投资中以权证的市场价值分析为基础,以主动式的科学投资管理为手段,综合考虑股票合理价值、标的股票价格,结合权证定价模型、市场供求关系、交易制度设计等多种因素估计权证合理价值,通过资产配置、品种与类属选择,谨慎进行投资,追求基金资产稳定的当期收益。

(3)股票期权的投资策略

本基金将按照风险管理的原则,以套期保值为主要目的,参与股票期权的投资。本基金将在有效控制风险的前提下,通过对宏观经济、政策及法规因素和资本市场因素等的研究,结合定性和定量方法,选择流动性好、交易活跃、估值合理的期权合约进行投资。

基金管理人将根据审慎原则,建立股票期权交易决策部门或小组,按照有关要求做好人员培训工作,确保投资、风控等核心岗位人员具备股票期权业务知识和相应的专业能力,同时授权特定的管理人员负责股票期权的投资审批事项,以防范期权投资的风险。

(4)国债期货的投资策略

本基金在进行国债期货投资时,将根据风险管理原则,以套期保值为主要目的,采用流动性好、交易活跃的期货合约,通过对债券市场和期货市场运行趋势的研究,结合国债期货的定价模型寻求其合理的估值水平,与现货资产进行匹配,通过多头或空头套期保值等策略进行套期保值操作。基金管理人将充分考虑国债期货的收益性、流动性及风险性特征,运用国债期货对冲系统性风险、对冲特殊情况下的流动性风险,如大额申购赎回等;利用金融衍生品的杠杆作用,以达到降低投资组合的整体风险的目的。

6、资产支持证券投资策略

本基金采取自上而下和自下而上相结合的投资框架进行资产支持证券投资。其中,自上而下投资策略指在平均久期配置策略与期限结构配置策略基础上,运用定量或定性分析方法对资产支持证券的利率风险、提前偿付风险、流动性风险溢价、税收溢价等因素进行分析,对收益率走势及其收益和风险进行判断;自下而上投资策略指运用定量或定性分析方法对资产池信用风险进行分析和度量,选择风险与收益相匹配的更优品种进行配置。本基金将在宏观经济和基本面分析的基础上积极地进行资产支持证券投资组合管理,并根据信用风险、利率风险和流动性风险变化积极调整投资策略,以期获得长期稳定的收益。

本基金通过对乐享生活主题相关子行业的精选以及对行业内相关资产的深入分析,挖掘该类型资产的投资价值。

乐享生活主题包括“健康、富足、快乐”三大子主题,围绕着人的健康、物质及精神生活等本源需求,以绿色、共享的方式打造我国未来经济的新蓝图,并带来诸多投资机会。健康主题是指经济系统中提供预防、诊断、治疗和康复等与健康相关商品和服务领域的总称,通常包括医药工业、医药商业、医疗服务、健康保健服务、健康保险、健康食品、健康家居、休闲健身、环保防疫及养老服务等领域。富足主题是指在我国居民生活水平日益提高的宏观背景下,对于中高端消费品的需求将有较大的增长空间,那些注重品牌、品位与品质,且具有较高定价能力和需求稳定增长的中高端产品及服务供给行业和企业将能获得超常成长的机会,包括航空、汽车、电子、智能穿戴设备、贵金属、珠宝、艺术品、户外运动、婴幼儿消费、新兴零售业态、金融服务、现代物流、高端装备制造、信息安全、新材料、现代农业、智慧城市、智能家居、清洁能源、精细化工等。快乐主题对应的是符合公众消费趋势,提升居民精神生活及文化娱乐质量,关系国计民生的行业和公司,如服装、家电、食品饮料、商贸零售、旅游、餐饮、文化、教育、养老、房地产、体育、传媒、影视、消费电子、互联网信息消费、文化传播等。此外,也包括为上述行业和公司提供技术支持和服务的相关公司。对于以上行业之外的其他行业,如对提升居民健康生活水平具有积极的作用,符合乐享生活的投资主题,本基金也将对这些行业的公司进行积极投资。

随着居民收入水平的提升和产业升级,居民的需求也会发生变化,从而导致满足居民健康和生活品质需求的行业范围发生变化。本基金将通过对居民需求变化和行业发展趋势的跟踪研究,适时调整乐享生活主题所覆盖的行业范围。

2、资产配置策略

本基金将运用“自上而下”的行业配置方法,基于对经济运行周期的变动,判断财政货币政策、健康生活相关行业发展趋势,分析类别资产的预期风险收益特征,动态确定基金资产在固定收益类和权益类资产的配置比例。本基金同时还将基于经济结构调整过程中的动态变化,通过策略性资产配置把握市场时机,力争实现投资组合的收益最大化。

3、股票投资策略

本基金将在行业配置的基础上,“自下而上”地精选出具有持续成长性、竞争优势、估值水平合理的优质个股。

(1)基本面定性分析:本基金将重点考察分析包括公司投资价值、核心竞争力、公司治理结构、市场开发能力、商业模式优势、资源优势等方面的综合竞争实力,挖掘具有较大成长潜力的公司。

(2)价值定量分析:本基金通过对上市公司的成长能力、收益质量、财务品质、估值水平进行价值量化评估,选择价值被低估、未来具有相对成长空间的上市公司股票,形成优化的股票池。

4、债券投资策略

债券投资方面,本基金亦采取“自上而下”的投资策略,通过深入分析宏观经济、货币政策和利率变化等趋势,从而确定债券的配置策略。同时,通过考察不同券种的收益率水平、流动性、信用风险等因素认识债券的核心内在价值,运用久期管理、收益率曲线策略、收益率利差策略和套利等投资策略进行债券组合的灵活配置。

本基金在对可转换债券条款和发行债券公司基本面进行深入分析研究的基础上,利用可转换债券定价模型进行估值,并结合市场流动性,投资具有较高预期投资价值的可转换债券。

对于中小企业私募债券而言,由于其采取非公开方式发行和交易,并限制投资者数量上限,会导致一定的流动性风险。同时,中小企业私募债券的发债主体资产规模较小、经营波动性较高、信用基本面稳定性较差,进而整体的信用风险相对较高。因此,本基金在投资中小企业私募债券的过程中将从以下三个方面控制投资风险。首先,本基金将仔细甄别发行人资质,建立风险预警机制;其次,将严格控制中小企业私募债券的投资比例上限。第三,将对拟投资或已投资的品种进行流动性分析和监测,尽量选择流动性相对较好的品种进行投资。

5、衍生品投资策略

(1)股指期货投资策略

本基金将根据风险管理的原则,以套期保值为目的,在风险可控的前提下,参与股指期货的投资。

(2)权证投资策略

本基金对权证的投资以对冲下跌风险、实现保值和锁定收益为主要目的。本基金在权证投资中以权证的市场价值分析为基础,以主动式的科学投资管理为手段,综合考虑股票合理价值、标的股票价格,结合权证定价模型、市场供求关系、交易制度设计等多种因素估计权证合理价值,通过资产配置、品种与类属选择,谨慎进行投资,追求基金资产稳定的当期收益。

(3)股票期权的投资策略

本基金将按照风险管理的原则,以套期保值为主要目的,参与股票期权的投资。本基金将在有效控制风险的前提下,通过对宏观经济、政策及法规因素和资本市场因素等的研究,结合定性和定量方法,选择流动性好、交易活跃、估值合理的期权合约进行投资。

基金管理人将根据审慎原则,建立股票期权交易决策部门或小组,按照有关要求做好人员培训工作,确保投资、风控等核心岗位人员具备股票期权业务知识和相应的专业能力,同时授权特定的管理人员负责股票期权的投资审批事项,以防范期权投资的风险。

(4)国债期货的投资策略

本基金在进行国债期货投资时,将根据风险管理原则,以套期保值为主要目的,采用流动性好、交易活跃的期货合约,通过对债券市场和期货市场运行趋势的研究,结合国债期货的定价模型寻求其合理的估值水平,与现货资产进行匹配,通过多头或空头套期保值等策略进行套期保值操作。基金管理人将充分考虑国债期货的收益性、流动性及风险性特征,运用国债期货对冲系统性风险、对冲特殊情况下的流动性风险,如大额申购赎回等;利用金融衍生品的杠杆作用,以达到降低投资组合的整体风险的目的。

6、资产支持证券投资策略

本基金采取自上而下和自下而上相结合的投资框架进行资产支持证券投资。其中,自上而下投资策略指在平均久期配置策略与期限结构配置策略基础上,运用定量或定性分析方法对资产支持证券的利率风险、提前偿付风险、流动性风险溢价、税收溢价等因素进行分析,对收益率走势及其收益和风险进行判断;自下而上投资策略指运用定量或定性分析方法对资产池信用风险进行分析和度量,选择风险与收益相匹配的更优品种进行配置。本基金将在宏观经济和基本面分析的基础上积极地进行资产支持证券投资组合管理,并根据信用风险、利率风险和流动性风险变化积极调整投资策略,以期获得长期稳定的收益。

收益分配原则

1、在符合有关基金分红条件的前提下,本基金管理人可以根据实际情况进行收益分配,具体分配方案以公告为准,若《基金合同》生效不满3个月可不进行收益分配;

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利自动转为相应类别的基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红;基金份额持有人可对A类基金份额和C类基金份额分别选择不同的分红方式。选择采取红利再投资形式的,红利再投资的份额免收申购费。同一投资人在同一销售机构持有的同一类别的基金份额只能选择一种分红方式;

3、基金收益分配后基金份额净值不能低于面值,即基金收益分配基准日的基金份额净值减去每单位该类别基金份额收益分配金额后不能低于面值;

4、在不违背法律法规及基金合同的规定,且对基金份额持有人利益无实质不利影响的前提下,基金管理人经与基金托管人协商一致,可在中国证监会允许的条件下调整基金收益的分配原则,不需召开基金份额持有人大会;

5、由于本基金A类基金份额不收取销售服务费,C类基金份额收取销售服务费,各基金份额类别对应的可分配收益将有所不同,在收益分配数额方面可能有所不同,基金管理人可对各基金份额类别分别制定收益分配方案,本基金同一基金份额类别内的每一基金份额享有同等分配权;

6、法律法规或监管机构另有规定的,从其规定。

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利自动转为相应类别的基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红;基金份额持有人可对A类基金份额和C类基金份额分别选择不同的分红方式。选择采取红利再投资形式的,红利再投资的份额免收申购费。同一投资人在同一销售机构持有的同一类别的基金份额只能选择一种分红方式;

3、基金收益分配后基金份额净值不能低于面值,即基金收益分配基准日的基金份额净值减去每单位该类别基金份额收益分配金额后不能低于面值;

4、在不违背法律法规及基金合同的规定,且对基金份额持有人利益无实质不利影响的前提下,基金管理人经与基金托管人协商一致,可在中国证监会允许的条件下调整基金收益的分配原则,不需召开基金份额持有人大会;

5、由于本基金A类基金份额不收取销售服务费,C类基金份额收取销售服务费,各基金份额类别对应的可分配收益将有所不同,在收益分配数额方面可能有所不同,基金管理人可对各基金份额类别分别制定收益分配方案,本基金同一基金份额类别内的每一基金份额享有同等分配权;

6、法律法规或监管机构另有规定的,从其规定。

风险收益特征

本基金为混合型基金,其预期收益及预期风险水平高于债券型基金和货币市场基金,但低于股票型基金,属于中等风险水平的投资品种。

德邦基金

管理规模:80.48亿

旗下基金:27只

德邦纯债一年定开债A

日增长率 -0.07% 累计净值 1.2879

德邦纯债一年定开债C

日增长率 -0.07% 累计净值 1.2579

德邦景颐债券A

日增长率 -0.04% 累计净值 1.219

德邦锐乾债券A

日增长率 -0.18% 累计净值 1.3021

德邦景颐债券C

日增长率 -0.04% 累计净值 1.2042