易方达平稳增长基金

(110001)| 基金类型:混合型 | 基金规模:24.08亿亿元 |

| 成 立 日:2002年08月23日 | 基金公司:易方达基金 |

| 基金经理:陈皓 | 基金评级:暂无评级 |

| 购买状态:申购-开放| 赎回-开放 | |

基金净值[2025-11-12]

6.436

日增长率: -0.29% 累计净值: 7.851

- 近一周

增长率

1.11% - 近一月

增长率

1.7% - 近一季

增长率

28.19% - 近半年

增长率

48.46%

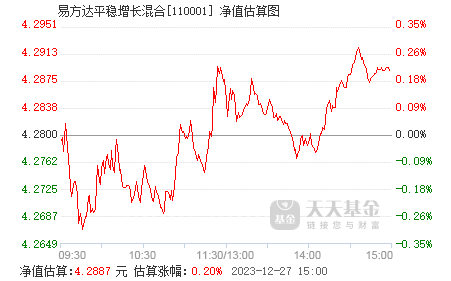

实时估值

历史净值

基金概况

| 基金全称 | 易方达平稳增长证券投资基金 | 基金简称 | 易方达平稳增长 |

| 基金代码 | 110001 | 基金类型 | 混合型 |

| 发行日期 | 2002年07月30日 | 成立日期 | 2002年08月23日 |

| 基金公司 | 易方达基金 | 资产规模 | 24.08亿 |

| 管理费率 | 1.50 | 托管费率 | 0.25 |

| 申购费率 | 1.50 | 赎回费率 | 1.50 |

| 业绩比较基准 | 上证A股指数 | 跟踪标的 | 该基金无跟踪标的 |

投资目标

本基金将基金资产在股票和债券间进行合理配置,以追求资本在低风险水平下的平稳增长。

投资范围

主要投资于具有良好流动性的金融工具,包括国内依法发行上市的股票、债券及法律、法规或中国证监会允许基金投资的其他金融工具。

投资策略

1、资产配置比例

本基金资产的配置比例范围:股票资产 30%-65%;债券资产 30%-65%;

现金资产不低于 5%,现金不包括结算备付金、存出保证金、应收申购款等。其中投资于具有持续发展能力的上市公司的资产比例不低于本基金股票投资总资产的 80%。

2、投资依据

(1)国家有关法律、法规和《基金合同》的规定。

(2)政治形势、政策趋势和宏观经济形势。

(3)行业和上市公司基本面。

(4)证券市场发展趋势。

3、投资程序

(1)资产配置和行业配置的决策程序。

①资产配置:研究员就政治形势、政策趋势、宏观经济形势、利率走势以及证券市场发展趋势等进行分析,向投资决策委员会和基金经理提交研究报告。投资决策委员会根据相关报告,研判市场中长期发展趋势,向基金经理提出资产配置指导性意见。基金经理根据投资决策委员会的指导性意见并结合自己的判断,拟定《基金资产配置建议书》,提交投资决策委员会审议。投资决策委员会对《基金资产配置建议书》的可行性进行分析,形成投资决议并授权基金经理执行。

②行业配置:基金经理综合各行业研究员的研究成果,根据不同行业景气的周期变化,向投资决策委员会提交行业配置建议书。经投资决策委员会批准27

后,基金经理制定详细的行业配置计划并经授权后执行。

(2)投资品种选择的决策程序。

①股票投资的决策程序:

本基金所投资的上市公司必须已经进入本基金股票投资备选库,进入备选库的股票必须经过股票投资基本库、股票投资初选库和股票投资备选库的筛选程序,具体过程如下:

研究员根据法律法规、《基金合同》规定,判别股票是否存在明显风险,确定股票投资基本库;

研究员通过大量研读券商研究报告,根据自己的综合分析判断,在股票投资基本库的基础上确定股票投资初选库;

研究员选择初选库中的股票,进行深入的研究后,提交投资研究联席会议讨论,经过投资研究联席会议充分讨论和论证,再行确定该股票是否进入股票投资备选库。

基金经理从股票投资备选库中选择股票构建投资组合。

②债券投资的决策程序:

本基金投资的债券包括国债、金融债、企业债(含可转换债券)等债券品种。

基金经理根据经投资决策委员会审批的资产配置计划,向债券投资研究员提出债券投资需求,债券投资研究员在对利率变动趋势、债券市场发展方向和 各债券品种的流动性、安全性和收益性等因素进行综合分析的基础上,提出债券投资建议。基金经理根据债券投资研究员的债券投资建议,制定债券投资方案。

本基金资产的配置比例范围:股票资产 30%-65%;债券资产 30%-65%;

现金资产不低于 5%,现金不包括结算备付金、存出保证金、应收申购款等。其中投资于具有持续发展能力的上市公司的资产比例不低于本基金股票投资总资产的 80%。

2、投资依据

(1)国家有关法律、法规和《基金合同》的规定。

(2)政治形势、政策趋势和宏观经济形势。

(3)行业和上市公司基本面。

(4)证券市场发展趋势。

3、投资程序

(1)资产配置和行业配置的决策程序。

①资产配置:研究员就政治形势、政策趋势、宏观经济形势、利率走势以及证券市场发展趋势等进行分析,向投资决策委员会和基金经理提交研究报告。投资决策委员会根据相关报告,研判市场中长期发展趋势,向基金经理提出资产配置指导性意见。基金经理根据投资决策委员会的指导性意见并结合自己的判断,拟定《基金资产配置建议书》,提交投资决策委员会审议。投资决策委员会对《基金资产配置建议书》的可行性进行分析,形成投资决议并授权基金经理执行。

②行业配置:基金经理综合各行业研究员的研究成果,根据不同行业景气的周期变化,向投资决策委员会提交行业配置建议书。经投资决策委员会批准27

后,基金经理制定详细的行业配置计划并经授权后执行。

(2)投资品种选择的决策程序。

①股票投资的决策程序:

本基金所投资的上市公司必须已经进入本基金股票投资备选库,进入备选库的股票必须经过股票投资基本库、股票投资初选库和股票投资备选库的筛选程序,具体过程如下:

研究员根据法律法规、《基金合同》规定,判别股票是否存在明显风险,确定股票投资基本库;

研究员通过大量研读券商研究报告,根据自己的综合分析判断,在股票投资基本库的基础上确定股票投资初选库;

研究员选择初选库中的股票,进行深入的研究后,提交投资研究联席会议讨论,经过投资研究联席会议充分讨论和论证,再行确定该股票是否进入股票投资备选库。

基金经理从股票投资备选库中选择股票构建投资组合。

②债券投资的决策程序:

本基金投资的债券包括国债、金融债、企业债(含可转换债券)等债券品种。

基金经理根据经投资决策委员会审批的资产配置计划,向债券投资研究员提出债券投资需求,债券投资研究员在对利率变动趋势、债券市场发展方向和 各债券品种的流动性、安全性和收益性等因素进行综合分析的基础上,提出债券投资建议。基金经理根据债券投资研究员的债券投资建议,制定债券投资方案。

收益分配原则

1、基金收益分配采用现金方式,投资者可选择获取现金红利或者将现金红利按红利发放日前一日的基金单位净值自动转为基金单位进行再投资(下称“再投资方式”);如果投资者没有明示选择,则视为选择再投资方式。

2、每一基金单位享有同等分配权;

3、基金当期收益先弥补上期亏损后,方可进行当期收益分配;

4、基金收益分配后每基金单位净值不能低于面值;

5、如果基金投资当期出现亏损,则不进行收益分配;

6、基金收益分配比例按照有关规定执行;

7、在符合有关基金分红条件的前提下,基金收益分配每年至少一次,成立不满3个月,收益可不分配;年度分配在基金会计年度结束后4个月内完成。

8、法律、法规或监管机构另有规定的从其规定。

2、每一基金单位享有同等分配权;

3、基金当期收益先弥补上期亏损后,方可进行当期收益分配;

4、基金收益分配后每基金单位净值不能低于面值;

5、如果基金投资当期出现亏损,则不进行收益分配;

6、基金收益分配比例按照有关规定执行;

7、在符合有关基金分红条件的前提下,基金收益分配每年至少一次,成立不满3个月,收益可不分配;年度分配在基金会计年度结束后4个月内完成。

8、法律、法规或监管机构另有规定的从其规定。

风险收益特征

本基金属于证券投资基金中的低风险品种。正常情况下,本基金将控制基金资产净值波动的标准差σρ不超过上证A股指数波动的标准差σM的65%(置信度为90%);在此前提下,通过合理配置股票和债券资产比重,并将股票投资集中于具有持续发展能力的上市公司,努力实现股票市场上涨期间基金资产净值涨幅不低于上证A股指数涨幅的60%,股票市场下跌期间基金资产净值下跌幅度不超过上证A股指数跌幅的50%。