易方达策略成长基金

(110002)| 基金类型:混合型 | 基金规模:12.16亿亿元 |

| 成 立 日:2003年12月09日 | 基金公司:易方达基金 |

| 基金经理:梁裕宁 | 基金评级:暂无评级 |

| 购买状态:申购-开放| 赎回-开放 | |

基金净值[2025-11-07]

5.283

日增长率: -2.13% 累计净值: 7.366

- 近一周

增长率

1.11% - 近一月

增长率

0.15% - 近一季

增长率

41.58% - 近半年

增长率

64.32%

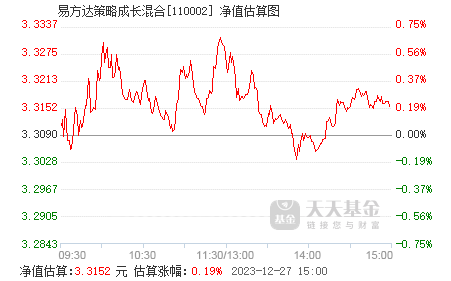

实时估值

历史净值

基金概况

| 基金全称 | 易方达策略成长证券投资基金 | 基金简称 | 易方达策略成长 |

| 基金代码 | 110002 | 基金类型 | 混合型 |

| 发行日期 | 2003年10月30日 | 成立日期 | 2003年12月09日 |

| 基金公司 | 易方达基金 | 资产规模 | 12.16亿 |

| 管理费率 | 1.50 | 托管费率 | 0.25 |

| 申购费率 | 1.50 | 赎回费率 | 1.50 |

| 业绩比较基准 | 上证A指收益率×75% + 上证国债指数收益率×25% | 跟踪标的 | 该基金无跟踪标的 |

投资目标

本基金通过投资兼具较高内在价值和良好成长性的股票,积极把握股票市场波动所带来的获利机会,努力为基金持有人追求较高的中长期资本增值。

投资范围

本基金的投资范围为具有良好流动性的金融工具,包括投资于国内依法公开发行、上市的股票和债券以及中国证监会允许基金投资的其它金融工具。基金股票部分主要投资于具有较高内在价值及良好成长性的上市公司股票,投资于这类股票的资产不低于基金股票投资的80%。

投资策略

本基金为主动型股票基金,主要投资于国内A股市场上兼具较高内在价值及良好成长性的股票。通过发挥基金管理人的研究优势,将稳健、系统的选股方法与主动、灵活的投资操作风格相结合,在分析研判经济运行和行业景气变化的周期性、以及上市公司成长发展的波动性的基础上,积极把握″价值区域″内股票价格和价值波动对比中的投资机会,为基金持有人获取较高的中长期资本增值和一定的当期收益。

(1)资产配置策略

本基金采取相对稳定的资产配置策略,一般情况下将保持股票配置比例的相对稳定,避免因过于主动的仓位调整带来额外的风险。只有当基金管理人通过研究发现市场的主导因素(宏观面、政策面和资金面等)发生实质性变化时,才会对资产配置比例进行较大幅度的主动调整。

根据目前有关法律法规的规定,本基金将维持不低于基金净值20%的国债投资比例,股票投资的比例最高为75%。今后在有关法律法规许可时,本基金股票投资比例最高可达95%。

(2)股票投资策略

本基金为主动型股票基金,股票投资的总体原则是在价值区域内把握波动机会,在波动中实现研究的 ″溢价″。基金管理人以专业的研究力量为依托,将稳健、系统的选股方法与积极、主动的投资操作风格有机结合,首先筛选出兼具较高内在价值及良好成长性的股票,即确定投资的″价值区域″;其次在分析研判经济运行和行业景气变化的周期性以及上市公司成长发展的波动性的基础上,通过对相关行业和上市公司成长率变化的动态预测,积极把握″价值区域″内股票价格和价值波动对比中的投资机会,适时实现投资收益。

①股票的选择

本基金采用定量与定性相结合的系统方法选择股票,筛选出兼具较高内在价值及良好成长性的股票,即处于本基金管理人所认为的″价值区域″中的股票。

首先,本基金以价值成长比率(PEG)为主要参考指标对进入本公司″股票投资一般备选库″中的股票进行定量分析,对股票的市盈率与成长性进行综合权衡评估;

其次,基金管理人将根据对上市公司基本面的深度研究和对市场趋势的具体把握,从公司基本面、股票流动性、股票相对价值等方面,结合定量分析的结果对″股票投资一般备选库″中的股票作进一步的定性评估,作为基金管理人构建组合的主要参考依据。

对于基金管理人基于基本面研究有充分理由认为其具有一定投资价值、符合本基金投资理念的上市公司,虽因其预期每股收益或净利润增长率为负不能进行PEG定量评估,基金管理人仍可将其选入投资组合,但其占基金股票资产的比重不应超过20%。

②股票的投资操作

本基金强调策略地持有股票,而不片面强调中长线静态持有。基金管理人根据对上市公司成长率动态变化的分析预测,兼顾考虑当时的市场趋势和个股的投资机会,通过对股票价格与价值相对波动和偏离程度的分析来掌握买卖时机,在股价的波动中适时实现收益。

同时,本基金采取积极主动的行业优化配置和轮换策略。基金管理人主要根据对行业基本面和景气周期的分析预测,兼顾考虑行业内上市公司的代表性和基本面,确定基金在一定时期重点投资的行业。在此基础上,通过动态分析行业增长率和行业市盈率变动的偏离水平、不同行业的相对价值对比以及行业景气周期的变化等因素,适时在不同行业之间进行轮换。

按照上述投资策略,在一定时期本基金的股票投资组合有可能出现相对集中于个别行业/板块或个股的情形,以努力捕捉由于总体或特定的经济、社会、政策以及科技等方面的进步、变化所带来的投资机会。

(3)债券投资策略

在债券投资方面,本基金可投资于国债、金融债、企业债和可转换债券等债券品种。本基金将根据对利率走势的预测、债券等级、债券的期限结构、风险结构、不同品种流动性的高低等因素,构造债券组合。本基金还将关注可转债价格与其所对应股票价格的相对变化,发现套利机会,并综合考虑可转债的市场流动性等因素,决定投资可转债的品种和比例。

(4)其它投资策略

本基金将审慎投资于中国证监会批准的其它金融工具,以减少基金资产的风险并提高基金的收益。

(1)资产配置策略

本基金采取相对稳定的资产配置策略,一般情况下将保持股票配置比例的相对稳定,避免因过于主动的仓位调整带来额外的风险。只有当基金管理人通过研究发现市场的主导因素(宏观面、政策面和资金面等)发生实质性变化时,才会对资产配置比例进行较大幅度的主动调整。

根据目前有关法律法规的规定,本基金将维持不低于基金净值20%的国债投资比例,股票投资的比例最高为75%。今后在有关法律法规许可时,本基金股票投资比例最高可达95%。

(2)股票投资策略

本基金为主动型股票基金,股票投资的总体原则是在价值区域内把握波动机会,在波动中实现研究的 ″溢价″。基金管理人以专业的研究力量为依托,将稳健、系统的选股方法与积极、主动的投资操作风格有机结合,首先筛选出兼具较高内在价值及良好成长性的股票,即确定投资的″价值区域″;其次在分析研判经济运行和行业景气变化的周期性以及上市公司成长发展的波动性的基础上,通过对相关行业和上市公司成长率变化的动态预测,积极把握″价值区域″内股票价格和价值波动对比中的投资机会,适时实现投资收益。

①股票的选择

本基金采用定量与定性相结合的系统方法选择股票,筛选出兼具较高内在价值及良好成长性的股票,即处于本基金管理人所认为的″价值区域″中的股票。

首先,本基金以价值成长比率(PEG)为主要参考指标对进入本公司″股票投资一般备选库″中的股票进行定量分析,对股票的市盈率与成长性进行综合权衡评估;

其次,基金管理人将根据对上市公司基本面的深度研究和对市场趋势的具体把握,从公司基本面、股票流动性、股票相对价值等方面,结合定量分析的结果对″股票投资一般备选库″中的股票作进一步的定性评估,作为基金管理人构建组合的主要参考依据。

对于基金管理人基于基本面研究有充分理由认为其具有一定投资价值、符合本基金投资理念的上市公司,虽因其预期每股收益或净利润增长率为负不能进行PEG定量评估,基金管理人仍可将其选入投资组合,但其占基金股票资产的比重不应超过20%。

②股票的投资操作

本基金强调策略地持有股票,而不片面强调中长线静态持有。基金管理人根据对上市公司成长率动态变化的分析预测,兼顾考虑当时的市场趋势和个股的投资机会,通过对股票价格与价值相对波动和偏离程度的分析来掌握买卖时机,在股价的波动中适时实现收益。

同时,本基金采取积极主动的行业优化配置和轮换策略。基金管理人主要根据对行业基本面和景气周期的分析预测,兼顾考虑行业内上市公司的代表性和基本面,确定基金在一定时期重点投资的行业。在此基础上,通过动态分析行业增长率和行业市盈率变动的偏离水平、不同行业的相对价值对比以及行业景气周期的变化等因素,适时在不同行业之间进行轮换。

按照上述投资策略,在一定时期本基金的股票投资组合有可能出现相对集中于个别行业/板块或个股的情形,以努力捕捉由于总体或特定的经济、社会、政策以及科技等方面的进步、变化所带来的投资机会。

(3)债券投资策略

在债券投资方面,本基金可投资于国债、金融债、企业债和可转换债券等债券品种。本基金将根据对利率走势的预测、债券等级、债券的期限结构、风险结构、不同品种流动性的高低等因素,构造债券组合。本基金还将关注可转债价格与其所对应股票价格的相对变化,发现套利机会,并综合考虑可转债的市场流动性等因素,决定投资可转债的品种和比例。

(4)其它投资策略

本基金将审慎投资于中国证监会批准的其它金融工具,以减少基金资产的风险并提高基金的收益。

收益分配原则

1. 基金收益分配采用现金方式,投资者可选择获取现金红利或者将现金红利按红利发放日前一日的基金单位净值自动转为基金单位进行再投资(下称“再投资方式”);如果投资者没有明示选择,则视为选择再投资方式;

2. 每一基金单位享有同等分配权;

3. 基金当期收益先弥补上期亏损后,方可进行当期收益分配;

4. 基金收益分配后每基金单位净值不能低于面值;

5. 如果基金投资当期出现亏损,则不进行收益分配;

6. 基金收益分配比例按照有关规定执行;

7. 在符合基金分红条件、且每基金单位可分配收益达到0.02 元的前提下,本基金每季度至少分红一次。当年成立不满3 个月,收益可不分配。

2. 每一基金单位享有同等分配权;

3. 基金当期收益先弥补上期亏损后,方可进行当期收益分配;

4. 基金收益分配后每基金单位净值不能低于面值;

5. 如果基金投资当期出现亏损,则不进行收益分配;

6. 基金收益分配比例按照有关规定执行;

7. 在符合基金分红条件、且每基金单位可分配收益达到0.02 元的前提下,本基金每季度至少分红一次。当年成立不满3 个月,收益可不分配。

风险收益特征

本基金为中等风险水平的证券投资基金,基金力争通过主动投资获取较高的资本增值和一定的当期收益。