大成优选混合(LOF)基金

(160916)| 基金类型:混合型 | 基金规模:16.00亿亿元 |

| 成 立 日:2012年07月27日 | 基金公司:大成基金 |

| 基金经理:戴军 | 基金评级:暂无评级 |

| 购买状态:申购-开放| 赎回-开放 | |

基金净值[2025-11-06]

4.466

日增长率: 1.02% 累计净值: 3.843

- 近一周

增长率

2.36% - 近一月

增长率

0.77% - 近一季

增长率

10.49% - 近半年

增长率

20.47%

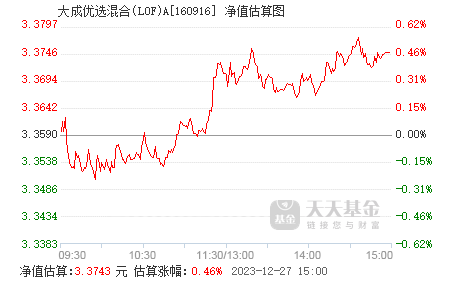

实时估值

历史净值

基金概况

| 基金全称 | 大成优选混合型证券投资基金(LOF) | 基金简称 | 大成优选混合(LOF) |

| 基金代码 | 160916 | 基金类型 | 混合型 |

| 发行日期 | 2012年08月06日 | 成立日期 | 2012年07月27日 |

| 基金公司 | 大成基金 | 资产规模 | 16.00亿 |

| 管理费率 | 1.25 | 托管费率 | 0.25 |

| 申购费率 | 1.50 | 赎回费率 | 1.50 |

| 业绩比较基准 | 80%×沪深300指数收益率+20%×中证综合债券指数收益率 | 跟踪标的 | 该基金无跟踪标的 |

投资目标

在有效控制风险的基础上,追求基金资产长期稳健增值。

投资范围

本基金的投资范围为具有良好流动性的金融工具,包括国内依法发行上市的股票(含中小板、创业板及其他经中国证监会核准上市的股票)、债券(含中期票据)、货币市场工具、银行存款、权证、资产支持证券、股指期货及法律法规或监管机构允许基金投资的其他金融工具(但须符合中国证监会的相关规定)。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

投资策略

本基金将在全球视野下,基于宏观经济研究,确定大类资产配置比例;通过上市公司基本面分析,主要采用优选个股的主动投资策略,获取超额收益。优选个股是指积极、深入、全面地了解上市公司基本面,动态评估公司价值,当股价低于合理价值区域时,买入并持有;在股价回复到合理价值的过程中,分享股价提升带来的超额收益。

1、大类资产配置

将根据国内外宏观经济情况、国内外证券市场估值水平阶段性不断调整权益类资产和其他资产之间的大类资产配置比例。其中,全球主要股市的市盈率比较、GDP增速、上市公司总体盈利增长速度、债市和股市的预期收益率比较和利率水平是确定大类资产配置比例的主要因素。

2、股票优选策略

本基金的股票投资采取自下而上优选个股的策略,以深入的基本面研究为基础,精选价值相对低估的优质上市公司股票,构建股票投资组合。

(1)建立初选股票池

本基金通过建立初选股票池,避免投资于具有较大风险的股票。已公告资产重组或基本面发生重大变化的ST、*ST股票,经过基金投资团队严格评估后合格的,仍可进入基金初选股票池。

(2)建立备选股票池

在初选股票池的基础上,本基金将按照以下5个因素,对初选股票池成份股进行筛选,确定备选股票池。

上市公司是否有易于理解而且稳定的盈利模式;

财务状况是否良好;

上市公司的行业地位;

上市公司对上下游的定价能力;

是否具有良好的治理结构。

基金管理人将采用定量分析与定性分析相结合的方式对以上5项因素进行分析。其中,上市公司的盈利模式主要通过其过去3年主营业务收入占营业收入比例、主营业务收入增长率等指标衡量;财务状况主要通过其过去3年资产负债比例、毛利率和净资产收益率等指标衡量;行业地位主要通过其过去3年在行业中的市场占有率等指标衡量;对上下游的定价能力主要通过其过去3年经营性现金流占净利润的比例等指标衡量;治理结构主要通过其股东结构、董事会成员构成、管理层过往表现、权责制衡机制、信息披露透明性以及基金管理人投资团队实地调研结果等情况考察。

(3)深入分析

基金管理人投资团队将通过案头分析或公司实地调研等方式,深入了解备选股票池成份股基本面数据的真实性,确保对上市公司内在价值估计的合理性。研究员将把上市公司的盈利能力与国际或国内同行业的公司作比较,调研与公司有关的供应商、客户、竞争对手等各方的情况,通过行业主管机关、税务部门、海关等机构进行第三方数据核实。

(4)建立投资组合

本基金以备选股票池成份股的动态性价比作为选择其进入投资组合的重要依据,动态性价比主要根据上市公司未来两年的动态PE衡量。未来两年的动态PE由基金管理人投资团队根据内外部研究资料并结合实地调研结果,在对备选股票池成份股未来两年业绩预测的基础上,结合当前市场价格计算。

基金投资团队将对备选股票池成份股按行业进行动态性价比排序,同时参考PEG、PB、现金流估值等指标以及对上市公司的定性分析,选择各行业中动态性价比最优的股票买入,构建股票组合。

(5)投资组合的调整

基金投资团队在买入个股之后,将动态跟踪上市公司的基本面变化,并根据基本面变化及时调整业绩预测及动态性价比排序;在出现新的动态性价比更优的股票时,将以动态性价比更优的股票替代现有组合中性价比下降的股票。

3、债券投资策略

主要通过利率预测分析、收益率曲线变动分析、债券信用分析、收益率利差分析等策略配置债券资产,力求在保证债券资产总体的安全性、流动性的基础上获取稳定收益。

(1)利率预测分析

准确预测未来利率走势能为债券投资带来超额收益。当预期利率下调时,适当加大组合中长久期债券的投资比例,为债券组合获取价差收益;当预期利率上升时,减少长久期债券的投资,降低债券组合的久期,以控制利率风险。

(2)收益率曲线变动分析

收益率曲线会随着时间、市场情况、市场主体的预期变化而改变。通过预测收益率曲线形状的变化,调整债券组合内部品种的比例,获得投资收益。

(3)债券信用分析

通过对债券的发行者、流动性、所处行业等因素进行深入、细致的调研,准确评价债券的违约概率,提早预测债券评级的改变,捕捉价格优势或套利机会。

(4)收益率利差分析

在预测和分析同一市场不同板块之间、不同市场的同一品种之间、不同市场不同板块之间的收益率利差的基础上,采取积极投资策略,选择适当品种,获取投资收益。

4、其他投资策略

(1)权证投资

本基金将在控制投资风险和保障基金财产安全的前提下,对权证进行投资。权证投资策略主要包括以下几个方面:1)采用市场公认的多种期权定价模型对权证进行定价,作为权证投资的价值基准;2)根据权证标的股票基本面的研究估值,结合权证理论价值进行权证趋势投资;3)利用权证衍生工具的特性,通过权证与证券的组合投资,达到改善组合风险收益特征的目的,包括但不限于杠杆交易策略、看跌保护组合策略等。

(2)股指期货投资

本基金投资股指期货将以投资组合避险和有效管理为目的,通过套期保值策略,对冲系统性风险,应对组合构建与调整中的流动性风险,力求风险收益的优化。

套期保值实质上是利用股指期货多空双向和杠杆放大的交易功能,改变投资组合的beta,以达到适度增强收益或控制风险的目的。为此,套期保值策略分为多头套期保值和空头套期保值。多头保值策略是指基于股市将要上涨的预期或建仓要求,需要在未来买入现货股票,为了控制股票买入成本而预先买入股指期货合约的操作;空头套期保值是指卖出期货合约来对冲股市系统性风险,控制与回避持有股票的风险的操作。

基金管理人依据对股市未来趋势的研判、本基金的风险收益目标以及投资组合的构成,决定是否对现有股票组合进行套期保值以及采用何种套期保值策略。

在构建套期保值组合过程中,基金管理人通过对股票组合的结构分析,分离组合的系统性风险(beta)及非系统性风险。基金管理人将关注股票组合beta值的易变性以及股指期货与指数之间基差波动对套期保值策略的干扰,通过大量数据分析与量化建模,确立最优套保比率。

在套期保值过程中,基金管理人将不断精细和不断修正套保策略,动态管理套期保值组合。主要工作包括,基于合理的保证金管理策略严格进行保证金管理;对投资组合beta系数的实时监控,全程评估套期保值的效果和基差风险,当组合beta值超过事先设定的beta容忍度时,需要对套期保值组合进行及时调整;进行股指期货合约的提前平仓或展期决策管理。

如法律法规或监管机构以后允许,在履行适当程序后,本基金可以依法投资于其他衍生工具或结构性产品,用于基金的风险管理和增加收益。

1、大类资产配置

将根据国内外宏观经济情况、国内外证券市场估值水平阶段性不断调整权益类资产和其他资产之间的大类资产配置比例。其中,全球主要股市的市盈率比较、GDP增速、上市公司总体盈利增长速度、债市和股市的预期收益率比较和利率水平是确定大类资产配置比例的主要因素。

2、股票优选策略

本基金的股票投资采取自下而上优选个股的策略,以深入的基本面研究为基础,精选价值相对低估的优质上市公司股票,构建股票投资组合。

(1)建立初选股票池

本基金通过建立初选股票池,避免投资于具有较大风险的股票。已公告资产重组或基本面发生重大变化的ST、*ST股票,经过基金投资团队严格评估后合格的,仍可进入基金初选股票池。

(2)建立备选股票池

在初选股票池的基础上,本基金将按照以下5个因素,对初选股票池成份股进行筛选,确定备选股票池。

上市公司是否有易于理解而且稳定的盈利模式;

财务状况是否良好;

上市公司的行业地位;

上市公司对上下游的定价能力;

是否具有良好的治理结构。

基金管理人将采用定量分析与定性分析相结合的方式对以上5项因素进行分析。其中,上市公司的盈利模式主要通过其过去3年主营业务收入占营业收入比例、主营业务收入增长率等指标衡量;财务状况主要通过其过去3年资产负债比例、毛利率和净资产收益率等指标衡量;行业地位主要通过其过去3年在行业中的市场占有率等指标衡量;对上下游的定价能力主要通过其过去3年经营性现金流占净利润的比例等指标衡量;治理结构主要通过其股东结构、董事会成员构成、管理层过往表现、权责制衡机制、信息披露透明性以及基金管理人投资团队实地调研结果等情况考察。

(3)深入分析

基金管理人投资团队将通过案头分析或公司实地调研等方式,深入了解备选股票池成份股基本面数据的真实性,确保对上市公司内在价值估计的合理性。研究员将把上市公司的盈利能力与国际或国内同行业的公司作比较,调研与公司有关的供应商、客户、竞争对手等各方的情况,通过行业主管机关、税务部门、海关等机构进行第三方数据核实。

(4)建立投资组合

本基金以备选股票池成份股的动态性价比作为选择其进入投资组合的重要依据,动态性价比主要根据上市公司未来两年的动态PE衡量。未来两年的动态PE由基金管理人投资团队根据内外部研究资料并结合实地调研结果,在对备选股票池成份股未来两年业绩预测的基础上,结合当前市场价格计算。

基金投资团队将对备选股票池成份股按行业进行动态性价比排序,同时参考PEG、PB、现金流估值等指标以及对上市公司的定性分析,选择各行业中动态性价比最优的股票买入,构建股票组合。

(5)投资组合的调整

基金投资团队在买入个股之后,将动态跟踪上市公司的基本面变化,并根据基本面变化及时调整业绩预测及动态性价比排序;在出现新的动态性价比更优的股票时,将以动态性价比更优的股票替代现有组合中性价比下降的股票。

3、债券投资策略

主要通过利率预测分析、收益率曲线变动分析、债券信用分析、收益率利差分析等策略配置债券资产,力求在保证债券资产总体的安全性、流动性的基础上获取稳定收益。

(1)利率预测分析

准确预测未来利率走势能为债券投资带来超额收益。当预期利率下调时,适当加大组合中长久期债券的投资比例,为债券组合获取价差收益;当预期利率上升时,减少长久期债券的投资,降低债券组合的久期,以控制利率风险。

(2)收益率曲线变动分析

收益率曲线会随着时间、市场情况、市场主体的预期变化而改变。通过预测收益率曲线形状的变化,调整债券组合内部品种的比例,获得投资收益。

(3)债券信用分析

通过对债券的发行者、流动性、所处行业等因素进行深入、细致的调研,准确评价债券的违约概率,提早预测债券评级的改变,捕捉价格优势或套利机会。

(4)收益率利差分析

在预测和分析同一市场不同板块之间、不同市场的同一品种之间、不同市场不同板块之间的收益率利差的基础上,采取积极投资策略,选择适当品种,获取投资收益。

4、其他投资策略

(1)权证投资

本基金将在控制投资风险和保障基金财产安全的前提下,对权证进行投资。权证投资策略主要包括以下几个方面:1)采用市场公认的多种期权定价模型对权证进行定价,作为权证投资的价值基准;2)根据权证标的股票基本面的研究估值,结合权证理论价值进行权证趋势投资;3)利用权证衍生工具的特性,通过权证与证券的组合投资,达到改善组合风险收益特征的目的,包括但不限于杠杆交易策略、看跌保护组合策略等。

(2)股指期货投资

本基金投资股指期货将以投资组合避险和有效管理为目的,通过套期保值策略,对冲系统性风险,应对组合构建与调整中的流动性风险,力求风险收益的优化。

套期保值实质上是利用股指期货多空双向和杠杆放大的交易功能,改变投资组合的beta,以达到适度增强收益或控制风险的目的。为此,套期保值策略分为多头套期保值和空头套期保值。多头保值策略是指基于股市将要上涨的预期或建仓要求,需要在未来买入现货股票,为了控制股票买入成本而预先买入股指期货合约的操作;空头套期保值是指卖出期货合约来对冲股市系统性风险,控制与回避持有股票的风险的操作。

基金管理人依据对股市未来趋势的研判、本基金的风险收益目标以及投资组合的构成,决定是否对现有股票组合进行套期保值以及采用何种套期保值策略。

在构建套期保值组合过程中,基金管理人通过对股票组合的结构分析,分离组合的系统性风险(beta)及非系统性风险。基金管理人将关注股票组合beta值的易变性以及股指期货与指数之间基差波动对套期保值策略的干扰,通过大量数据分析与量化建模,确立最优套保比率。

在套期保值过程中,基金管理人将不断精细和不断修正套保策略,动态管理套期保值组合。主要工作包括,基于合理的保证金管理策略严格进行保证金管理;对投资组合beta系数的实时监控,全程评估套期保值的效果和基差风险,当组合beta值超过事先设定的beta容忍度时,需要对套期保值组合进行及时调整;进行股指期货合约的提前平仓或展期决策管理。

如法律法规或监管机构以后允许,在履行适当程序后,本基金可以依法投资于其他衍生工具或结构性产品,用于基金的风险管理和增加收益。

收益分配原则

1、在符合有关基金分红条件的前提下,本基金每年收益分配次数最多为6次,每次收益分配比例不得低于收益分配基准日可供分配利润的10%,若《基金合同》生效不满3个月可不进行收益分配;

2、登记在注册登记系统的基金份额,其基金收益分配方式分为现金分红与红利再投资,投资人可选择获取现金红利或将现金红利自动转为基金份额进行再投资;若投资人不选择,默认的收益分配方式是现金红利。登记在证券登记结算系统基金份额只能采取现金红利方式,投资人不能选择红利再投资;

3、基金收益分配后基金份额净值不能低于面值;即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值。

4、每一基金份额享有同等分配权;

5、法律法规或监管机关另有规定的,从其规定。

2、登记在注册登记系统的基金份额,其基金收益分配方式分为现金分红与红利再投资,投资人可选择获取现金红利或将现金红利自动转为基金份额进行再投资;若投资人不选择,默认的收益分配方式是现金红利。登记在证券登记结算系统基金份额只能采取现金红利方式,投资人不能选择红利再投资;

3、基金收益分配后基金份额净值不能低于面值;即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值。

4、每一基金份额享有同等分配权;

5、法律法规或监管机关另有规定的,从其规定。

风险收益特征

本基金属于混合型基金,其预期收益及风险水平低于股票基金,高于债券基金与货币市场基金,属于较高风险/收益特征的开放式基金。

大成基金

管理规模:1759.67亿

旗下基金:111只

大成动态量化混合

日增长率 0.41% 累计净值 1.4338

大成深证成长40联接

日增长率 -2.41% 累计净值 1.3737

大成景禄灵活配置混合A

日增长率 0.41% 累计净值 2.1017

大成景禄灵活配置混合C

日增长率 0.41% 累计净值 2.0905

大成360互联网+大数据100A

日增长率 -0.2% 累计净值 3.298