兴全合润分级混合基金

(163406)| 基金类型:混合型 | 基金规模:54.44亿亿元 |

| 成 立 日:2010年04月22日 | 基金公司:兴全基金 |

| 基金经理:谢治宇 | 基金评级:暂无评级 |

| 购买状态:申购-限大额| 赎回-开放 | |

基金净值[2024-04-26]

1.371

日增长率: 2.42% 累计净值: 5.2139

- 近一周

增长率

2.91% - 近一月

增长率

0.4% - 近一季

增长率

7.91% - 近半年

增长率

0.1%

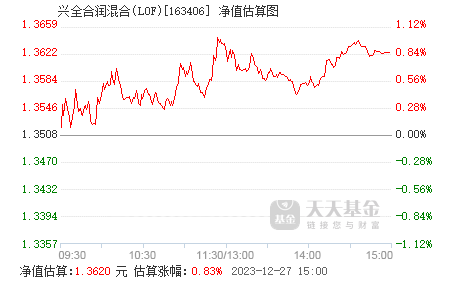

实时估值

历史净值

基金概况

| 基金全称 | 兴全合润分级混合型证券投资基金 | 基金简称 | 兴全合润分级混合 |

| 基金代码 | 163406 | 基金类型 | 混合型 |

| 发行日期 | 2010年03月22日 | 成立日期 | 2010年04月22日 |

| 基金公司 | 兴全基金 | 资产规模 | 54.44亿 |

| 管理费率 | 1.50 | 托管费率 | 0.25 |

| 申购费率 | 1.20 | 赎回费率 | 1.50 |

| 业绩比较基准 | 80%×沪深300指数+20%×中证国债指数 | 跟踪标的 | 该基金无跟踪标的 |

投资目标

本基金通过定量与定性相结合精选股票,以追求当期收益与实现长期资本增值。

投资范围

本基金投资范围为具有良好流动性的金融工具,包括依法公开发行上市的股票、国债、金融债、企业债、公司债、回购、央行票据、可转换债券、权证、资产支持证券以及经中国证监会批准允许基金投资的其它金融工具。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

投资策略

1、大类资产配置策略

本基金以定性与定量研究相结合,在股票与债券等资产类别之间进行资产配置。本基金通过动态跟踪海内外主要经济体的GDP、CPI、利率等宏观经济指标,以及估值水平、盈利预期、流动性、投资者心态等市场指标,确定未来市场变动趋势。

本基金通过全面评估上述各种关键指标的变动趋势,对股票、债券等大类资产的风险和收益特征进行预测。

投资决策委员会将定期或根据需要召开会议,审议有关资产配置策略的分析结论,确定未来一段时间内的资产配置策略,即基金投资组合中股票与债券等资产类别的构成比例。基金经理执行审定后的资产配置计划。

2、股票选择策略

本基金认为股票的瞬时市场价格受公司经营情况、证券市场供求变化等诸多因素影响,但在一定的时期内,每一只股票都有其合理的价格区间,同时,这一价格区间还将表现出时变性。

(1)量化筛选

本基金运用量化筛选的方法,用静态与动态预期数据相结合的方式考察股票的价值、成长风格特征,选择那些价值被低估并具有稳定持续增长潜力的股票。

本基金采用市盈率(市值/净利润)、市净率(市值/净资产)、市销率(市值/营业收入)等指标考察股票的价值是否被低估。

本基金采用年复合营业收入(Sale)增长率、盈利(EPS)增长率、息税前利润(EBIT)增长率、净资产收益率(ROE)、以及现金流量增长率等指标综合考察上市公司的成长性。

本基金认为高成长性的股票通常具有高市盈率,但高市盈率又往往意味着对该股票的高估值。因为市盈率相同的公司成长性差异可能很大,仅单独比较低估值或成长性无法帮助投资者筛选出价格合理、兼具成长性的股票。因此,本基金还采用GARP 筛选法精选股票,以避免过分依赖价值与成长风格筛选的一些缺陷,比如由价值持续低估现象(DASP,Decline At a Reasonable Price)和成长泡沫破灭(GASP,Growth At a Stupid Price)带来的投资失败。

PEG(市盈增长比率,市盈率相对增长率之比)是本基金筛选GARP 风格特征

股票的重要指标。PEG 为不同成长性公司的市盈率提供了可比性,暗含了获得每一个百分点增长率所需的投资成本。本基金还考察了PEGY(市盈增长及股息比率),具体而言,即市盈率相对预期盈利增长和现金股息之和的比率。相对市盈增长比率而言,PEGY 更为可测和稳定。同样逻辑,PBG(市净增长比率)、PSG(市销增长比率)等则是比PEG 更稳定的指标。

(2)定性筛选

本基金认为不能完全依靠财务数据确定股票的合理价格区间,还需要综合考察诸如财务数据质量、公司治理水平、管理层能力与技术创新能力等方面,从而给以相应的折溢价水平,并最终股票合理价格区间。本基金重点考察以下定性指标:

. 公司的盈利能力和增长是否是有机的,并具有持续性;. 公司的股东、债权人、管理层之间的制衡机制、管理团队激励机制是否有效,投资者关系是否良好;. 公司所处行业竞争程度、进入壁垒,公司自有技术、专利水平,是否具有

持续的创新能力;. 公司的行业地位、发展战略,是否具有并购价值等等。

综上所述,本基金根据上述定量指标确定相应的估值水平,鉴于相对估值法可能存在的某些局限性,本基金还综合运用了其它估值模型,比如DCF、DDM 与EVA模型,进行估值再检验。并根据上述定性指标给出相应的折溢价水平,最终确定股

票合理价格区间,并动态根据上述指标的演变进行价格区间的调整。除此之外,本基金更注重通过研究团队的上市公司实地调研获得最新、最为准确的信息,及时跟踪和调整各级股票库,并最终确定具体的投资品种。

3、权证投资策略

本基金将综合考虑权证定价模型、市场供求关系、交易制度设计等多种因素对权证进行投资,主要运用的投资策略为:正股价值发现驱动的杠杆投资策略、组合套利策略以及复制性组合投资策略等。

4、债券投资策略

本基金将采取久期偏离、收益率曲线配置和类属配置、无风险套利、杠杆策略和个券选择策略等投资策略,发现、确认并利用市场失衡实现组合增值。这些投资策略是在遵守投资纪律并有效管理风险的基础上作出的。

本基金以定性与定量研究相结合,在股票与债券等资产类别之间进行资产配置。本基金通过动态跟踪海内外主要经济体的GDP、CPI、利率等宏观经济指标,以及估值水平、盈利预期、流动性、投资者心态等市场指标,确定未来市场变动趋势。

本基金通过全面评估上述各种关键指标的变动趋势,对股票、债券等大类资产的风险和收益特征进行预测。

投资决策委员会将定期或根据需要召开会议,审议有关资产配置策略的分析结论,确定未来一段时间内的资产配置策略,即基金投资组合中股票与债券等资产类别的构成比例。基金经理执行审定后的资产配置计划。

2、股票选择策略

本基金认为股票的瞬时市场价格受公司经营情况、证券市场供求变化等诸多因素影响,但在一定的时期内,每一只股票都有其合理的价格区间,同时,这一价格区间还将表现出时变性。

(1)量化筛选

本基金运用量化筛选的方法,用静态与动态预期数据相结合的方式考察股票的价值、成长风格特征,选择那些价值被低估并具有稳定持续增长潜力的股票。

本基金采用市盈率(市值/净利润)、市净率(市值/净资产)、市销率(市值/营业收入)等指标考察股票的价值是否被低估。

本基金采用年复合营业收入(Sale)增长率、盈利(EPS)增长率、息税前利润(EBIT)增长率、净资产收益率(ROE)、以及现金流量增长率等指标综合考察上市公司的成长性。

本基金认为高成长性的股票通常具有高市盈率,但高市盈率又往往意味着对该股票的高估值。因为市盈率相同的公司成长性差异可能很大,仅单独比较低估值或成长性无法帮助投资者筛选出价格合理、兼具成长性的股票。因此,本基金还采用GARP 筛选法精选股票,以避免过分依赖价值与成长风格筛选的一些缺陷,比如由价值持续低估现象(DASP,Decline At a Reasonable Price)和成长泡沫破灭(GASP,Growth At a Stupid Price)带来的投资失败。

PEG(市盈增长比率,市盈率相对增长率之比)是本基金筛选GARP 风格特征

股票的重要指标。PEG 为不同成长性公司的市盈率提供了可比性,暗含了获得每一个百分点增长率所需的投资成本。本基金还考察了PEGY(市盈增长及股息比率),具体而言,即市盈率相对预期盈利增长和现金股息之和的比率。相对市盈增长比率而言,PEGY 更为可测和稳定。同样逻辑,PBG(市净增长比率)、PSG(市销增长比率)等则是比PEG 更稳定的指标。

(2)定性筛选

本基金认为不能完全依靠财务数据确定股票的合理价格区间,还需要综合考察诸如财务数据质量、公司治理水平、管理层能力与技术创新能力等方面,从而给以相应的折溢价水平,并最终股票合理价格区间。本基金重点考察以下定性指标:

. 公司的盈利能力和增长是否是有机的,并具有持续性;. 公司的股东、债权人、管理层之间的制衡机制、管理团队激励机制是否有效,投资者关系是否良好;. 公司所处行业竞争程度、进入壁垒,公司自有技术、专利水平,是否具有

持续的创新能力;. 公司的行业地位、发展战略,是否具有并购价值等等。

综上所述,本基金根据上述定量指标确定相应的估值水平,鉴于相对估值法可能存在的某些局限性,本基金还综合运用了其它估值模型,比如DCF、DDM 与EVA模型,进行估值再检验。并根据上述定性指标给出相应的折溢价水平,最终确定股

票合理价格区间,并动态根据上述指标的演变进行价格区间的调整。除此之外,本基金更注重通过研究团队的上市公司实地调研获得最新、最为准确的信息,及时跟踪和调整各级股票库,并最终确定具体的投资品种。

3、权证投资策略

本基金将综合考虑权证定价模型、市场供求关系、交易制度设计等多种因素对权证进行投资,主要运用的投资策略为:正股价值发现驱动的杠杆投资策略、组合套利策略以及复制性组合投资策略等。

4、债券投资策略

本基金将采取久期偏离、收益率曲线配置和类属配置、无风险套利、杠杆策略和个券选择策略等投资策略,发现、确认并利用市场失衡实现组合增值。这些投资策略是在遵守投资纪律并有效管理风险的基础上作出的。

收益分配原则

1、本基金不进行收益分配,运作期内也不单独对合润A份额与合润B份额进行收益分配。

2、经基金份额持有人大会决议通过,并经中国证监会核准后,如果终止合润A份额与合润B份额的运作,本基金将根据基金份额持有人大会决议调整基金的收益分配。具体见基金管理人届时发布的相关公告。

2、经基金份额持有人大会决议通过,并经中国证监会核准后,如果终止合润A份额与合润B份额的运作,本基金将根据基金份额持有人大会决议调整基金的收益分配。具体见基金管理人届时发布的相关公告。

风险收益特征

本基金是混合型证券投资基金,其预期收益和预期风险水平高于债券型基金产品和货币市场基金,低于股票型基金,属于中高预期风险、中高预期收益的基金产品。