南方高端装备灵活配置混合A基金

(202027)| 基金类型:混合型 | 基金规模:3.39亿亿元 |

| 成 立 日:2012年09月25日 | 基金公司:南方基金 |

| 基金经理:骆帅 | 基金评级:暂无评级 |

| 购买状态:申购-开放| 赎回-开放 | |

基金净值[2025-11-07]

3.5331

日增长率: -0.47% 累计净值: 4.3881

- 近一周

增长率

0.84% - 近一月

增长率

-0.19% - 近一季

增长率

45.94% - 近半年

增长率

64.16%

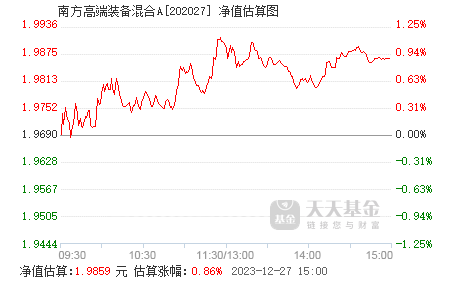

实时估值

历史净值

基金概况

| 基金全称 | 南方高端装备灵活配置混合型证券投资基金 | 基金简称 | 南方高端装备灵活配置混合A |

| 基金代码 | 202027 | 基金类型 | 混合型 |

| 发行日期 | 2012年08月27日 | 成立日期 | 2012年09月25日 |

| 基金公司 | 南方基金 | 资产规模 | 3.39亿 |

| 管理费率 | 1.50 | 托管费率 | 0.25 |

| 申购费率 | 1.50 | 赎回费率 | 1.50 |

| 业绩比较基准 | 中证装备产业指数×80%+上证国债指数×20% | 跟踪标的 | 该基金无跟踪标的 |

投资目标

本基金主要投资高端装备证券,在严格控制风险的前提下追求超越业绩比较基准的投资回报。

投资范围

本基金的投资范围为具有良好流动性的金融工具,包括国内依法发行上市的股票(包括中小板、创业板及其他经中国证监会核准上市的股票)、债券(包括国内依法发行和上市交易的国债、央行票据、金融债券、企业债券、公司债券、中期票据、短期融资券、超短期融资券、次级债券、政府支持机构债、政府支持债券、地方政府债、中小企业私募债券、可转换债券及其他经中国证监会允许投资的债券)、债券回购、银行存款(包括协议存款、定期存款及其他银行存款)、货币市场工具、资产支持证券、权证、股指期货以及法律法规或中国证监会允许基金投资的其他金融工具(但须符合中国证监会相关规定)。

投资策略

1、资产配置策略

在大类资产配置中,本基金将主要考虑:

(1)宏观经济指标,包括GDP 增长率、工业增加值、PPI、CPI、市场利率变化、进出口数据变化等;

(2)微观经济指标,包括各行业主要企业的盈利变化情况及盈利预期等;

(3)市场指标,包括股票市场与债券市场的涨跌及预期收益率、市场整体估值水平及与国外市场的比较、市场资金的供求关系及其变化等;

(4)政策因素,包括财政政策、货币政策、产业政策及其它与证券市场密切相关的各种政策。

本基金根据上述研究,分析市场风险相对变化趋势,及时确定基金资产在股票、债券以及货币市场工具等类别资产间的分配比例,有效管理市场风险,提高基金收益率。

2、股票投资策略

本基金的股票投资策略,分为股票池初步构建、细分领域配置和个股精选三个方面。

(1)高端装备股票的界定

本基金所称的高端装备股票是指上市公司中属于电子、机械设备、国防军工、通信、计算机行业的股票。本基金采用申银万国行业分类标准。

申银万国行业分类标准是面向投资管理的行业分类标准,在应用此标准划分上市公司行业归属时遵循上市公司股票的行业属性,划入能反映行业表现特性的相应类别。上市公司收入与利润的行业来源结构是划分行业分类时考虑的最重要指标,同时结合以下信息(包括但不限于)进行综合评判:市场看法与投资习惯、公司未来发展规划、控股公司背景等。

如果申银万国行业分类发生调整,行业分类方法发生变更,申银万国停止发布行业分类或基金管理人认为有更适当的行业划分标准,基金管理人在履行适当程序后有权对高端装备股票的界定方法进行调整并及时公告。

(2)高端装备股票池的构建

主要聚焦于申银万国行业分类中国防军工、机械设备、电子、通信和计算机行业这五个行业。

我国目前正处于经济增长模式的转型期,转型成功意味着未来新旧产业市值占比的切换,资本市场的关注点将从短周期的复苏转向中长期的结构转型。目前钢铁、有色、采掘、银行和地产等与投资相关的传统行业总市值占比达到47%,而符合转型方向的高端装备、TMT、军工等行业的市值占比不到10%,未来存在巨大的增长空间,发挥市场对于资源配置的决定性作用决定了高端装备及军工行业对于各种资源的获取能力将大大增强。从长期来看,劳动力成本、环保和要素价格的制约;投资和出口的需求弹性的下降,要求必须培育新的动力机制或对现有动力引擎进行升级改造,这些均意味着高端装备领域巨大的发展机遇。地缘政治博弈的加剧,国防安全和信息安全需求的增加为军工行业、通信和计算机行业迎来蓬勃的发展期。

(3)高端装备细分领域的配置

在初步构建高端装备股票池之后,本基金通过深入分析判断所覆盖的五个行业的景气状况、产业政策变化、生命周期,结合可投资的规模和相对估值水平,适时调整各子领域的配置比例。

A.景气状况:判断各子领域的景气特征,选取景气度较高,发展前景良好,政策性推动敏感性较高的细分领域重点配置,适度配置技术、生产模式或商业模式等处于培育期,虽尚不成熟,但未来前景广阔的细分领域;

B.产业政策变化:分析与各个细分领域相关的扶持或压制政策,判断政策对行业前景的影响;

C.生命周期:判断各细分领域所处的生命周期阶段,重点配置生命周期处于成熟前期的领域;

D.相对估值水平:动态分析各细分领域的的相对估值水平,提高被市场低估的子领域配置比例,降低被市场高估的子行业配置比例。

(4)个股精选

在高端装备细分领域配置完成后,本基金通过公司基本状况分析、股票

估值分析进行个股精选。

1)公司基本状况分析

A.经营状况分析

通过分析公司的公司治理、经营模式、产品研发、营销策略、成本控制等多方面的运营管理能力,判断公司的核心价值与成长能力,选择经营状况良好, 并符合产业升级、科技进步、制度创新及体制改革趋势的个股,构建投资股票池。

B.财务状况分析

本基金将重点关注上市公司的盈利能力、成长和股本扩张能力、持续经营力、

杠杆水平以及现金流管理水平,选择优良财务状况的上市公司股票。

2)股票估值分析

通过对内在价值、相对价值、收购价值等方面的研究,考察市盈增长比率(PEG)、市盈率(P/E)、市净率(P/B)、企业价值/息税前利润(EV/EBIT)、自由现金流贴现(DCF)等一系列估值指标,给出股票综合评级,从中选择估值水平相对合理的公司。

本基金将结合公司状况以及股票估值分析的基本结论,选择具有较强竞争优势且估值具有吸引力的股票,组建并动态调整股票库。

3、债券投资策略

在选择债券品种时,首先,综合考虑发债主体的信用水平、主营业务情况、发展情况、财务指标、国家政策和市场机遇等因素选择债券并进行动态调整;其次,根据宏观经济分析、资金面动向分析和投资人行为分析判断未来利率期限结构变化,并充分考虑组合的流动性管理的实际情况,配置债券组合的久期;第三,结合信用分析、流动性分析、税收分析等确定债券组合的类属配置;再次,在上述基础上利用债券定价技术,进行个券选择,选择被低估的债券进行投资。在具体投资操作中,采用骑乘操作、放大操作、换券操作等灵活多样的操作方式,获取超额的投资收益。

4、中小企业私募债投资策略

由于中小企业私募债券采取非公开方式发行和交易,并限制投资人数量上限,整体流动性相对较差。同时,受到发债主体资产规模较小、经营波动性较高、信用基本面稳定性较差的影响,整体的信用风险相对较高。中小企业私募债券的这两个特点要求在具体的投资过程中,应采取更为谨慎的投资策略。本基金认为,投资该类债券的核心要点是分析和跟踪发债主体的信用基本面,并综合考虑信用基本面、债券收益率和流动性等要素,确定最终的投资决策。

5、权证投资策略

本基金在进行权证投资时,将通过对权证标的证券基本面的研究,并结合权证定价模型寻求其合理估值水平,主要考虑运用的策略包括:杠杆策略、价值挖掘策略、获利保护策略、价差策略、双向权证策略、卖空保护性的认购权证策略、买入保护性的认沽权证策略等。

基金管理人将充分考虑权证资产的收益性、流动性及风险性特征,通过资产配置、品种与类属选择,谨慎进行投资,追求较稳定的当期收益。

6、股指期货等投资策略

本基金在进行股指期货投资时,将根据风险管理原则,以套期保值为主要目的,采用流动性好、交易活跃的期货合约,通过对证券市场和期货市场运行趋势的研究,结合股指期货的定价模型寻求其合理的估值水平,与现货资产进行匹配,通过多头或空头套期保值等策略进行套期保值操作。基金管理人将充分考虑股指期货的收益性、流动性及风险性特征,运用股指期货对冲系统性风险、对冲特殊情况下的流动性风险,如大额申购赎回等;利用金融衍生品的杠杆作用,以达到降低投资组合的整体风险的目的。

如法律法规或监管机构以后允许基金投资于股票期权、股指期权或其他衍生品,基金管理人将根据监管机构的规定及本基金的投资目标,制定与本基金相适应的投资策略、比例限制、信息披露方式等,并与基金托管人协商一致后修改基金合同相关章节,无需召开基金份额持有人大会。

今后,随着证券市场的发展、金融工具的丰富和交易方式的创新等,基金还将积极寻求其他投资机会,如法律法规或监管机构以后允许基金投资其他品种,本基金将在履行适当程序后,将其纳入投资范围以丰富组合投资策略。

在大类资产配置中,本基金将主要考虑:

(1)宏观经济指标,包括GDP 增长率、工业增加值、PPI、CPI、市场利率变化、进出口数据变化等;

(2)微观经济指标,包括各行业主要企业的盈利变化情况及盈利预期等;

(3)市场指标,包括股票市场与债券市场的涨跌及预期收益率、市场整体估值水平及与国外市场的比较、市场资金的供求关系及其变化等;

(4)政策因素,包括财政政策、货币政策、产业政策及其它与证券市场密切相关的各种政策。

本基金根据上述研究,分析市场风险相对变化趋势,及时确定基金资产在股票、债券以及货币市场工具等类别资产间的分配比例,有效管理市场风险,提高基金收益率。

2、股票投资策略

本基金的股票投资策略,分为股票池初步构建、细分领域配置和个股精选三个方面。

(1)高端装备股票的界定

本基金所称的高端装备股票是指上市公司中属于电子、机械设备、国防军工、通信、计算机行业的股票。本基金采用申银万国行业分类标准。

申银万国行业分类标准是面向投资管理的行业分类标准,在应用此标准划分上市公司行业归属时遵循上市公司股票的行业属性,划入能反映行业表现特性的相应类别。上市公司收入与利润的行业来源结构是划分行业分类时考虑的最重要指标,同时结合以下信息(包括但不限于)进行综合评判:市场看法与投资习惯、公司未来发展规划、控股公司背景等。

如果申银万国行业分类发生调整,行业分类方法发生变更,申银万国停止发布行业分类或基金管理人认为有更适当的行业划分标准,基金管理人在履行适当程序后有权对高端装备股票的界定方法进行调整并及时公告。

(2)高端装备股票池的构建

主要聚焦于申银万国行业分类中国防军工、机械设备、电子、通信和计算机行业这五个行业。

我国目前正处于经济增长模式的转型期,转型成功意味着未来新旧产业市值占比的切换,资本市场的关注点将从短周期的复苏转向中长期的结构转型。目前钢铁、有色、采掘、银行和地产等与投资相关的传统行业总市值占比达到47%,而符合转型方向的高端装备、TMT、军工等行业的市值占比不到10%,未来存在巨大的增长空间,发挥市场对于资源配置的决定性作用决定了高端装备及军工行业对于各种资源的获取能力将大大增强。从长期来看,劳动力成本、环保和要素价格的制约;投资和出口的需求弹性的下降,要求必须培育新的动力机制或对现有动力引擎进行升级改造,这些均意味着高端装备领域巨大的发展机遇。地缘政治博弈的加剧,国防安全和信息安全需求的增加为军工行业、通信和计算机行业迎来蓬勃的发展期。

(3)高端装备细分领域的配置

在初步构建高端装备股票池之后,本基金通过深入分析判断所覆盖的五个行业的景气状况、产业政策变化、生命周期,结合可投资的规模和相对估值水平,适时调整各子领域的配置比例。

A.景气状况:判断各子领域的景气特征,选取景气度较高,发展前景良好,政策性推动敏感性较高的细分领域重点配置,适度配置技术、生产模式或商业模式等处于培育期,虽尚不成熟,但未来前景广阔的细分领域;

B.产业政策变化:分析与各个细分领域相关的扶持或压制政策,判断政策对行业前景的影响;

C.生命周期:判断各细分领域所处的生命周期阶段,重点配置生命周期处于成熟前期的领域;

D.相对估值水平:动态分析各细分领域的的相对估值水平,提高被市场低估的子领域配置比例,降低被市场高估的子行业配置比例。

(4)个股精选

在高端装备细分领域配置完成后,本基金通过公司基本状况分析、股票

估值分析进行个股精选。

1)公司基本状况分析

A.经营状况分析

通过分析公司的公司治理、经营模式、产品研发、营销策略、成本控制等多方面的运营管理能力,判断公司的核心价值与成长能力,选择经营状况良好, 并符合产业升级、科技进步、制度创新及体制改革趋势的个股,构建投资股票池。

B.财务状况分析

本基金将重点关注上市公司的盈利能力、成长和股本扩张能力、持续经营力、

杠杆水平以及现金流管理水平,选择优良财务状况的上市公司股票。

2)股票估值分析

通过对内在价值、相对价值、收购价值等方面的研究,考察市盈增长比率(PEG)、市盈率(P/E)、市净率(P/B)、企业价值/息税前利润(EV/EBIT)、自由现金流贴现(DCF)等一系列估值指标,给出股票综合评级,从中选择估值水平相对合理的公司。

本基金将结合公司状况以及股票估值分析的基本结论,选择具有较强竞争优势且估值具有吸引力的股票,组建并动态调整股票库。

3、债券投资策略

在选择债券品种时,首先,综合考虑发债主体的信用水平、主营业务情况、发展情况、财务指标、国家政策和市场机遇等因素选择债券并进行动态调整;其次,根据宏观经济分析、资金面动向分析和投资人行为分析判断未来利率期限结构变化,并充分考虑组合的流动性管理的实际情况,配置债券组合的久期;第三,结合信用分析、流动性分析、税收分析等确定债券组合的类属配置;再次,在上述基础上利用债券定价技术,进行个券选择,选择被低估的债券进行投资。在具体投资操作中,采用骑乘操作、放大操作、换券操作等灵活多样的操作方式,获取超额的投资收益。

4、中小企业私募债投资策略

由于中小企业私募债券采取非公开方式发行和交易,并限制投资人数量上限,整体流动性相对较差。同时,受到发债主体资产规模较小、经营波动性较高、信用基本面稳定性较差的影响,整体的信用风险相对较高。中小企业私募债券的这两个特点要求在具体的投资过程中,应采取更为谨慎的投资策略。本基金认为,投资该类债券的核心要点是分析和跟踪发债主体的信用基本面,并综合考虑信用基本面、债券收益率和流动性等要素,确定最终的投资决策。

5、权证投资策略

本基金在进行权证投资时,将通过对权证标的证券基本面的研究,并结合权证定价模型寻求其合理估值水平,主要考虑运用的策略包括:杠杆策略、价值挖掘策略、获利保护策略、价差策略、双向权证策略、卖空保护性的认购权证策略、买入保护性的认沽权证策略等。

基金管理人将充分考虑权证资产的收益性、流动性及风险性特征,通过资产配置、品种与类属选择,谨慎进行投资,追求较稳定的当期收益。

6、股指期货等投资策略

本基金在进行股指期货投资时,将根据风险管理原则,以套期保值为主要目的,采用流动性好、交易活跃的期货合约,通过对证券市场和期货市场运行趋势的研究,结合股指期货的定价模型寻求其合理的估值水平,与现货资产进行匹配,通过多头或空头套期保值等策略进行套期保值操作。基金管理人将充分考虑股指期货的收益性、流动性及风险性特征,运用股指期货对冲系统性风险、对冲特殊情况下的流动性风险,如大额申购赎回等;利用金融衍生品的杠杆作用,以达到降低投资组合的整体风险的目的。

如法律法规或监管机构以后允许基金投资于股票期权、股指期权或其他衍生品,基金管理人将根据监管机构的规定及本基金的投资目标,制定与本基金相适应的投资策略、比例限制、信息披露方式等,并与基金托管人协商一致后修改基金合同相关章节,无需召开基金份额持有人大会。

今后,随着证券市场的发展、金融工具的丰富和交易方式的创新等,基金还将积极寻求其他投资机会,如法律法规或监管机构以后允许基金投资其他品种,本基金将在履行适当程序后,将其纳入投资范围以丰富组合投资策略。

收益分配原则

1、在符合有关基金分红条件的前提下,本基金每年收益分配次数最多为12次,每份基金份额每次基金收益分配比例不得低于基金收益分配基准日每份基金份额可供分配利润的10%,若《基金合同》生效不满3个月可不进行收益分配;

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利自动转为基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红;

3、基金收益分配后基金份额净值不能低于面值;即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值;

4、由于本基金A类基金份额不收取销售服务费,而C类基金份额收取销售服务费,各基金份额类别对应的可分配收益将有所不同。本基金同一类别每一基金份额享有同等分配权;

5、法律法规或监管机关另有规定的,从其规定。

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利自动转为基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红;

3、基金收益分配后基金份额净值不能低于面值;即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值;

4、由于本基金A类基金份额不收取销售服务费,而C类基金份额收取销售服务费,各基金份额类别对应的可分配收益将有所不同。本基金同一类别每一基金份额享有同等分配权;

5、法律法规或监管机关另有规定的,从其规定。

风险收益特征

本基金为混合型基金,其长期平均风险和预期收益率低于股票型基金,高于债券型基金、货币市场基金。

南方基金

管理规模:6019.50亿

旗下基金:291只

南方香港优选股票(QDII)

日增长率 -2.31% 累计净值 1.8576

南方中证互联网指数分级

日增长率 -2.52% 累计净值 1.5175

南方有色金属ETF联接A

日增长率 2.64% 累计净值 1.7645

南方有色金属ETF联接C

日增长率 2.64% 累计净值 1.7077

南方香港成长(QDII)

日增长率 -2.56% 累计净值 2.5352