华宝中证银行ETF联接A基金

(240019)| 基金类型:联接基金 | 基金规模:0.70亿亿元 |

| 成 立 日:2011年08月09日 | 基金公司:华宝基金 |

| 基金经理:胡洁 | 基金评级:暂无评级 |

| 购买状态:申购-开放| 赎回-开放 | |

基金净值[2025-11-25]

1.6768

日增长率: 1.23% 累计净值: 2.2416

- 近一周

增长率

1.13% - 近一月

增长率

1.48% - 近一季

增长率

-1.61% - 近半年

增长率

4.38%

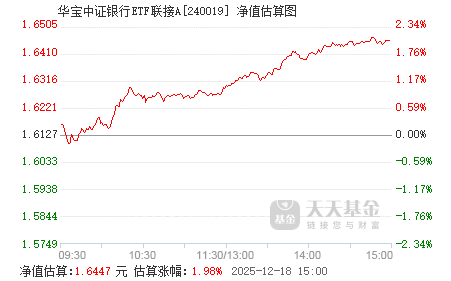

实时估值

历史净值

基金概况

| 基金全称 | 华宝中证银行交易型开放式指数证券投资基金联接基金 | 基金简称 | 华宝中证银行ETF联接A |

| 基金代码 | 240019 | 基金类型 | 联接基金 |

| 发行日期 | 2011年07月11日 | 成立日期 | 2011年08月09日 |

| 基金公司 | 华宝基金 | 资产规模 | 0.70亿 |

| 管理费率 | 0.50 | 托管费率 | 0.10 |

| 申购费率 | 1.00 | 赎回费率 | 1.50 |

| 业绩比较基准 | 中证银行指数收益率×95%+银行活期存款利率(税后)×5% | 跟踪标的 | 中证银行指数 |

投资目标

本基金主要通过投资于目标ETF,紧密跟踪标的指数,追求跟踪偏离度和跟踪误差最小化。

投资范围

本基金主要投资于目标ETF基金份额、标的指数成份股、备选成份股。本基金还可投资于国内依法发行上市的非成份股、债券(包括国内依法发行和上市交易的国债、央行票据、金融债券、企业债券、公司债券、中期票据、短期融资券、超短期融资券、次级债券、政府支持机构债、政府支持债券、地方政府债、可转换债券及其他经中国证监会允许投资的债券)、货币市场工具、股指期货、资产支持证券、权证以及法律法规或中国证监会允许基金投资的其他金融工具(但须符合中国证监会相关规定)。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

投资策略

本基金为ETF联接基金,主要通过投资于目标ETF实现对标的指数的紧密跟踪。本基金力争将本基金净值增长率与业绩比较基准之间的日均跟踪偏离度的绝对值控制在0.35%以内,年跟踪误差控制在4%以内。

1、资产配置策略

本基金投资于目标ETF的资产比例不低于基金资产净值的90%;每个交易日日终在扣除股指期货合约需缴纳的交易保证金后,持有现金或者到期日在一年以内的政府债券不低于基金资产净值的5%。为更好地实现投资目标,基金还可投资于非成份股、债券、货币市场工具、股指期货、资产支持证券、权证以及法律法规或中国证监会允许基金投资的其他金融工具。

本基金将根据市场的实际情况,适当调整基金资产在各类资产上的配置比例,以保证对标的指数的有效跟踪。

2、目标ETF投资策略

1)投资组合的投资方式

本基金可以通过申购赎回代理券商以成份股实物形式申购及赎回目标ETF基金份额,也可以通过券商在二级市场上买卖目标ETF基金份额。本基金将根据开放日申购赎回情况、综合考虑流动性、成本、效率等因素,决定目标ETF的投资方式。通常情况下,本基金以申购和赎回为主:当收到净申购时,本基金构建股票组合、申购目标ETF;当收到净赎回时,本基金赎回目标ETF、卖出股票组合。对于股票停牌或其他原因导致基金投资组合中出现的剩余成份股,本基金将选择作为后续实物申购目标ETF 的基础证券或者择机在二级市场卖出。本基金在二级市场上买卖目标ETF基金份额是出于追求基金充分投资、减少交易成本、降低跟踪误差的目的。

2)投资组合的调整

本基金将根据申购和赎回情况,结合基金的现金头寸管理,对基金投资组合进行调整,从而有效跟踪标的指数。

3、股票投资策略

本基金对于标的指数成份股和备选成份股部分的投资,采用被动式指数化投资的方法进行日常管理。针对我国证券市场新股发行制度的特点,本基金将参与一级市场新股认购。

4、债券投资策略

本基金基于流动性管理及策略性投资的需要,将投资于国债、金融债等期限在一年期以下的债券,债券投资的目的是保证基金资产流动性,有效利用基金资产,提高基金资产的投资收益。

5、资产支持证券投资策略

在严格控制投资风险的前提下,本基金将从信用风险、流动性风险、利率风险、税收因素和提前还款因素等方面综合评估资产支持证券的投资品种,选择低估的品种进行投资。

6、股指期货投资策略

本基金投资股指期货将根据风险管理的原则,以套期保值为目的,主要选择流动性好、交易活跃的股指期货合约,以降低股票仓位调整的交易成本,提高投资效率,从而更好地跟踪标的指数,实现投资目标。

7、其他金融工具投资策略

在法律法规许可时,本基金可基于谨慎原则运用权证、股指期货等相关金融衍生工具对基金投资组合进行管理,以提高投资效率,管理基金投资组合风险水平,更好地实现本基金的投资目标。本基金管理人运用上述金融衍生工具必须是出于追求基金充分投资、减少交易成本、降低跟踪误差的目的,不得应用于投机交易目的,或用作杆杠工具放大基金的投资。

1、资产配置策略

本基金投资于目标ETF的资产比例不低于基金资产净值的90%;每个交易日日终在扣除股指期货合约需缴纳的交易保证金后,持有现金或者到期日在一年以内的政府债券不低于基金资产净值的5%。为更好地实现投资目标,基金还可投资于非成份股、债券、货币市场工具、股指期货、资产支持证券、权证以及法律法规或中国证监会允许基金投资的其他金融工具。

本基金将根据市场的实际情况,适当调整基金资产在各类资产上的配置比例,以保证对标的指数的有效跟踪。

2、目标ETF投资策略

1)投资组合的投资方式

本基金可以通过申购赎回代理券商以成份股实物形式申购及赎回目标ETF基金份额,也可以通过券商在二级市场上买卖目标ETF基金份额。本基金将根据开放日申购赎回情况、综合考虑流动性、成本、效率等因素,决定目标ETF的投资方式。通常情况下,本基金以申购和赎回为主:当收到净申购时,本基金构建股票组合、申购目标ETF;当收到净赎回时,本基金赎回目标ETF、卖出股票组合。对于股票停牌或其他原因导致基金投资组合中出现的剩余成份股,本基金将选择作为后续实物申购目标ETF 的基础证券或者择机在二级市场卖出。本基金在二级市场上买卖目标ETF基金份额是出于追求基金充分投资、减少交易成本、降低跟踪误差的目的。

2)投资组合的调整

本基金将根据申购和赎回情况,结合基金的现金头寸管理,对基金投资组合进行调整,从而有效跟踪标的指数。

3、股票投资策略

本基金对于标的指数成份股和备选成份股部分的投资,采用被动式指数化投资的方法进行日常管理。针对我国证券市场新股发行制度的特点,本基金将参与一级市场新股认购。

4、债券投资策略

本基金基于流动性管理及策略性投资的需要,将投资于国债、金融债等期限在一年期以下的债券,债券投资的目的是保证基金资产流动性,有效利用基金资产,提高基金资产的投资收益。

5、资产支持证券投资策略

在严格控制投资风险的前提下,本基金将从信用风险、流动性风险、利率风险、税收因素和提前还款因素等方面综合评估资产支持证券的投资品种,选择低估的品种进行投资。

6、股指期货投资策略

本基金投资股指期货将根据风险管理的原则,以套期保值为目的,主要选择流动性好、交易活跃的股指期货合约,以降低股票仓位调整的交易成本,提高投资效率,从而更好地跟踪标的指数,实现投资目标。

7、其他金融工具投资策略

在法律法规许可时,本基金可基于谨慎原则运用权证、股指期货等相关金融衍生工具对基金投资组合进行管理,以提高投资效率,管理基金投资组合风险水平,更好地实现本基金的投资目标。本基金管理人运用上述金融衍生工具必须是出于追求基金充分投资、减少交易成本、降低跟踪误差的目的,不得应用于投机交易目的,或用作杆杠工具放大基金的投资。

收益分配原则

1、在符合有关基金分红条件的前提下,本基金可进行收益分配;

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利自动转为相应类别的基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红;

3、基金收益分配后基金份额净值不能低于面值,即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值;

4、同一类别内每一基金份额享有同等分配权;

5、法律法规或监管机关另有规定的,从其规定。

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利自动转为相应类别的基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红;

3、基金收益分配后基金份额净值不能低于面值,即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值;

4、同一类别内每一基金份额享有同等分配权;

5、法律法规或监管机关另有规定的,从其规定。

风险收益特征

本基金为ETF联接基金,目标ETF为指数型基金,本基金的预期风险与预期收益高于混合型基金、债券型基金与货币市场基金,并且具有与标的指数以及标的指数所代表的股票市场相似的风险收益特征。