诺安中证100指数基金

(320010)| 基金类型:股票指数 | 基金规模:1.80亿亿元 |

| 成 立 日:2009年10月27日 | 基金公司:诺安基金 |

| 基金经理:梅律吾 | 基金评级:暂无评级 |

| 购买状态:申购-开放| 赎回-开放 | |

基金净值[2025-11-10]

2.289

日增长率: 0.04% 累计净值: 2.409

- 近一周

增长率

0.88% - 近一月

增长率

1.55% - 近一季

增长率

16.91% - 近半年

增长率

24.88%

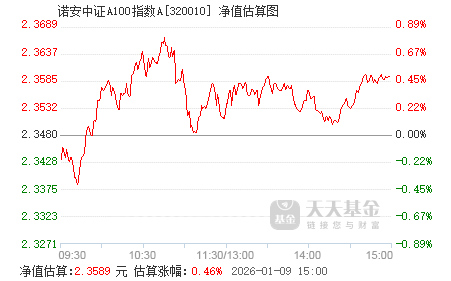

实时估值

历史净值

基金概况

| 基金全称 | 诺安中证100指数证券投资基金 | 基金简称 | 诺安中证100指数 |

| 基金代码 | 320010 | 基金类型 | 股票指数 |

| 发行日期 | 2009年09月15日 | 成立日期 | 2009年10月27日 |

| 基金公司 | 诺安基金 | 资产规模 | 1.80亿 |

| 管理费率 | 0.75 | 托管费率 | 0.15 |

| 申购费率 | 1.20 | 赎回费率 | 1.50 |

| 业绩比较基准 | 中证100指数收益率×95%+一年期银行储蓄存款利率(税后)×5% | 跟踪标的 | 中证100指数 |

投资目标

本基金实施被动式投资,通过严格的投资程序约束和数量化风险管理手段, 力图实现指数投资偏离度和跟踪误差的最小化。在正常市场情况下,本基金日均跟踪偏离度的绝对值不超过0.35%,年跟踪误差不超过4%。

投资范围

本基金投资于具有良好流动性的金融工具,包括中证100指数成份股、备选成份股、新股(如首次公开发行或增发)、债券,以及经中国证监会批准的允许本基金投资的其他金融工具。

投资策略

本基金采用完全复制策略,按照成份股在中证100指数中的基准权重构建指数化投资组合。当预期成份股发生调整和成份股发生配股、增发、分红等行为时,以及因基金的申购和赎回对本基金跟踪标的指数的效果可能带来影响时,基金经理会对投资组合进行适当调整,以使跟踪误差控制在限定的范围之内。

1、股票投资组合构建

本基金采用完全复制标的指数的方法,按照成份股在基准指数中证100指数中的基准权重构建股票投资组合。

当发生下列特殊情况时:

(1)因受股票停牌的限制、股票流动性等其他市场因素,使基金管理人无法依指数权重购买某成份股;

(2)预期标的指数的成份股即将调整;

(3)存在其他影响指数复制的因素。

基金经理可以根据市场情况,结合经验判断,对本基金投资组合进行适当调整,以期在规定的风险承受限度之内,获得更接近基准指数的收益率。

2、股票投资组合调整

(1)因基准指数成份股变动进行的调整

①定期调整

本基金股票指数化投资组合将根据基准指数的调整规则和备选股票的预期,对股票投资组合及时进行调整。本基金将合理把握组合调整的节奏和方法,以尽量降低因成份股调整对基金跟踪效果的影响。

②不定期调整

当上市公司发生增发、配股、公司合并等影响成份股在指数中权重的行为时,本基金将根据各成份股的权重变化及时调整股票投资组合。

当指数成份股权重发生变动时,对因股票停牌而无法交易的股票,本基金将用现金进行正向或逆向替代,待股票复牌后进行相应调整。

成份股在基准指数中的权重因其它原因发生相应变化的,本基金将做相应调整,以保持基金资产中该成份股的权重同指数一致。

(2)其他因素引起的调整

①新股因素

本基金将根据市场情况,决定是否参加首次公开发行(或增发)的新股市值配售与认购,由此得到的非基准指数成份股将在其规定持有期之后的30个交易日以内卖出;

②投资比例限制因素

根据法律法规中针对基金投资比例的限制规定,当基金投资组合中按基准权重投资的股票资产比例或个股比例超过法律法规的规定限制时,本基金将对投资组合进行相应调整,以保证基金投资行为的合法合规性;

③申购、赎回因素

本基金将根据申购和赎回情况对股票投资组合进行调整,以保证基金正常运行从而有效跟踪标的指数;

④法律法规因素

对于基金管理人、托管人和与其有控股关系的股东发行或者承销的基准指数成份股,法律法规禁止投资而本基金无法获得豁免的,将用技术方法对其进行替换。

3、现金管理

现金管理是指数基金投资管理的一个重要环节,主要由三方面内容组成:现金流预测、现金持有比例管理以及现金资产收益管理。

1、股票投资组合构建

本基金采用完全复制标的指数的方法,按照成份股在基准指数中证100指数中的基准权重构建股票投资组合。

当发生下列特殊情况时:

(1)因受股票停牌的限制、股票流动性等其他市场因素,使基金管理人无法依指数权重购买某成份股;

(2)预期标的指数的成份股即将调整;

(3)存在其他影响指数复制的因素。

基金经理可以根据市场情况,结合经验判断,对本基金投资组合进行适当调整,以期在规定的风险承受限度之内,获得更接近基准指数的收益率。

2、股票投资组合调整

(1)因基准指数成份股变动进行的调整

①定期调整

本基金股票指数化投资组合将根据基准指数的调整规则和备选股票的预期,对股票投资组合及时进行调整。本基金将合理把握组合调整的节奏和方法,以尽量降低因成份股调整对基金跟踪效果的影响。

②不定期调整

当上市公司发生增发、配股、公司合并等影响成份股在指数中权重的行为时,本基金将根据各成份股的权重变化及时调整股票投资组合。

当指数成份股权重发生变动时,对因股票停牌而无法交易的股票,本基金将用现金进行正向或逆向替代,待股票复牌后进行相应调整。

成份股在基准指数中的权重因其它原因发生相应变化的,本基金将做相应调整,以保持基金资产中该成份股的权重同指数一致。

(2)其他因素引起的调整

①新股因素

本基金将根据市场情况,决定是否参加首次公开发行(或增发)的新股市值配售与认购,由此得到的非基准指数成份股将在其规定持有期之后的30个交易日以内卖出;

②投资比例限制因素

根据法律法规中针对基金投资比例的限制规定,当基金投资组合中按基准权重投资的股票资产比例或个股比例超过法律法规的规定限制时,本基金将对投资组合进行相应调整,以保证基金投资行为的合法合规性;

③申购、赎回因素

本基金将根据申购和赎回情况对股票投资组合进行调整,以保证基金正常运行从而有效跟踪标的指数;

④法律法规因素

对于基金管理人、托管人和与其有控股关系的股东发行或者承销的基准指数成份股,法律法规禁止投资而本基金无法获得豁免的,将用技术方法对其进行替换。

3、现金管理

现金管理是指数基金投资管理的一个重要环节,主要由三方面内容组成:现金流预测、现金持有比例管理以及现金资产收益管理。

收益分配原则

1、在符合有关基金分红条件的前提下,本基金每年收益分配次数最多为六次,每次分配比例不得低于该次可供分配利润的20%;并且红利发放日距离收益分配基准日(即可供分配利润计算截止日)的时间应不超过15个工作日;若《基金合同》生效不满3个月可不进行收益分配;

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利按除权日的基金份额净值自动转为基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红;

3、基金收益分配后基金份额净值不能低于面值:即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值;

4、每一基金份额享有同等分配权;

5、法律法规或监管机关另有规定的,从其规定。

在遵守法律法规的前提下,基金管理人、注册登记机构可对基金收益分配的有关业务规则进行调整,并及时公告。

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利按除权日的基金份额净值自动转为基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红;

3、基金收益分配后基金份额净值不能低于面值:即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值;

4、每一基金份额享有同等分配权;

5、法律法规或监管机关另有规定的,从其规定。

在遵守法律法规的前提下,基金管理人、注册登记机构可对基金收益分配的有关业务规则进行调整,并及时公告。

风险收益特征

本基金为股票型指数基金,可获取资本市场平均收益率,其风险和预期收益均高于债券型基金和货币市场基金。

诺安基金

管理规模:1189.77亿

旗下基金:85只

诺安稳健回报灵活配置混合

日增长率 -1.23% 累计净值 2.253

诺安稳健回报灵活配置混合C

日增长率 -1.22% 累计净值 2.187

诺安多策略混合

日增长率 -0.64% 累计净值 3.433

诺安精选价值混合

日增长率 2.03% 累计净值 1.7279

诺安鸿鑫保本混合

日增长率 0.24% 累计净值 3.0702