国富弹性市值混合基金

(450002)| 基金类型:混合型 | 基金规模:54.23亿亿元 |

| 成 立 日:2006年06月14日 | 基金公司:国海富兰克林基金 |

| 基金经理:赵晓东 | 基金评级:暂无评级 |

| 购买状态:申购-开放| 赎回-开放 | |

基金净值[2024-04-23]

1.0161

日增长率: -0.59% 累计净值: 4.0063

- 近一周

增长率

0.76% - 近一月

增长率

1.74% - 近一季

增长率

6.9% - 近半年

增长率

0.22%

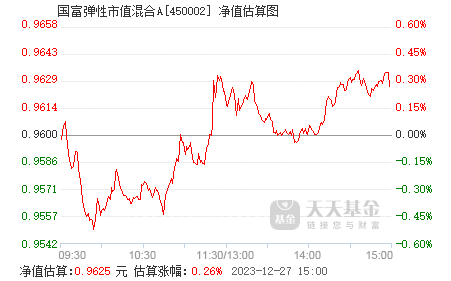

实时估值

历史净值

基金概况

| 基金全称 | 富兰克林国海弹性市值混合型证券投资基金 | 基金简称 | 国富弹性市值混合 |

| 基金代码 | 450002 | 基金类型 | 混合型 |

| 发行日期 | 2006年05月10日 | 成立日期 | 2006年06月14日 |

| 基金公司 | 国海富兰克林基金 | 资产规模 | 54.23亿 |

| 管理费率 | 1.50 | 托管费率 | 0.25 |

| 申购费率 | 1.50 | 赎回费率 | 1.50 |

| 业绩比较基准 | 70% X MSCI中国A股指数 + 25% X中债国债总指数(全价) + 5% X同业存款利率 | 跟踪标的 | 该基金无跟踪标的 |

投资目标

本基金以富兰克林邓普顿基金集团环球资产管理平台为依托,在充分结合国内新兴证券市场特性的原则下,通过主要投资于具有独特且可持续竞争优势、未来收益具有成长性的上市公司股票,辅助投资于资产价值低估的上市公司股票,以达到基金财产长期增值的目的。

投资范围

本基金的投资范围为国内依法公开发行的股票、债券以及中国证券监督管理委员会允许基金投资的其他金融工具,其中,股票投资范围包括所有在国内依法公开发行上市的A股;债券投资范围包括国内国债、金融债、企业债和可转换债券等。

投资策略

本基金投资组合管理流程主要包括“自下至上”的选股计划和“自上至下”的选债计划两个方面。

具体分解为如下几个环节:

1、确定资产配置

一般情况下,投资决策委员会负责基金财产的配置策略,并采用资产配置分析会的形式来实施,以资产配置分析会的组织形式保证资产配置决策的正确性和科学性。资产配置分析会由投资总监主持,基金经理和研究部总监参加。

在具体的资产配置过程中,本基金采用“自下而上”的资产配置方法,从上市公司的具体发展前景和未来的盈利分析,到行业的发展趋势,再到宏观经济形势,确定大类资产的配置。

在运用了“自下而上”策略之后,根据市场环境的变化、市场出现的各种套利机会和未来的发展趋势判断,确定本基金财产配置最终的选择标准。

同时,在股票组合的构建中,充分、及时地利用好证券市场出现的各种投资机会,按照市值属性进行配置,在正常的市场环境下,本基金投资于大市值上市公司的比例占本基金股票资产的20%-100%(与下同),中市值上市公司的比例为0%-70%,小市值的比例为0%-40%。

划分市值时,基金管理人每季度将中国A股市场中的所有上市公司,按其总市值由大至小排列,并计算各公司所对应的累计总市值占全部公司累计总市值的百分比,将所对应的累计总市值百分比处在[0%,40%]的公司定义为大市值公司,在[40%,70%]的公司定义为中市值公司,在[70%,100%]的公司定义为小市值公司。若因新股发行等因素导致A股市场市值规模分布发生较大变动,并因而导致本基金股票组合在大、中、小市值公司的投资超出上述配置比例时,本基金将根据市场情况,本着基金持有人利益最大化原则,适时予以调整,调整期限最长不超过一年。

2、股票选择

本基金在学习和借用富兰克林邓普顿基金集团弹性市值基金管理经验的基础上,创造性地科学制定规范的股票选择流程,该选择流程包括如下步骤:

(1)检验所有A股

通过定性和定量方法全面研究中国股市整体状况,在分析经济周期的影响和各行业投资机会时,横跨三种不同的市值大小,力争寻找各行业中最好的机会,形成初级股票池。

(2)鉴别成长驱动因子

在形成初级股票池后进行上市公司成长的驱动因子分析,以进一步寻找能推动企业未来收益增长的驱动因子。其中,独特的产品领域、特有的生产技术、出色的财务状况、良好的企业管理和领先的行业地位都是蕴涵增长潜能的竞争优势,也就是所谓的成长驱动因子。具体操作上,本基金将那些在一个或者多个驱动因子方面具有明显优势的上市公司选择出来以形成次级股票池。并不要求进入初级股票池的所有股票同时具备四个驱动因子的全部条件,本基金管理人将根据具体的上市公司的实际情况深入挖掘其具有的成长驱动因子。

(3)评估成长潜力和风险。

本基金考察的财务风险指标主要包括长期负债权益比率、资产负债率、长期负债资产比率;经营风险指标主要包括主营收入增长率、净利润增长率、总资产增长率、固定资产增长率、股东权益增长率、主营利润增长率等;此外,如上市公司的应收账款周转率、获利能力、偿债能力、高级管理人员的信用记录、操作品性评估等指标也是上市公司经营风险分析的主要内容。

(4)利用三层次分析方法有效把握股票的成长性机会和特殊情况下的市场机会

本基金重点关注和选择具有成长性的股票,那些收益增长潜力尚未完全反映在目前股价上的股票构成了我们投资组合的基础,在此基础上,我们根据市场机会的变化,捕捉套利性和特殊性机会,以降低基金的整体风险并提升基金的超额收益。

3、债券投资策略

本基金的债券投资为股票投资由于市场条件所限,不易实施预定投资策略时,使部分资产保值增值的防守性措施。

具体分解为如下几个环节:

1、确定资产配置

一般情况下,投资决策委员会负责基金财产的配置策略,并采用资产配置分析会的形式来实施,以资产配置分析会的组织形式保证资产配置决策的正确性和科学性。资产配置分析会由投资总监主持,基金经理和研究部总监参加。

在具体的资产配置过程中,本基金采用“自下而上”的资产配置方法,从上市公司的具体发展前景和未来的盈利分析,到行业的发展趋势,再到宏观经济形势,确定大类资产的配置。

在运用了“自下而上”策略之后,根据市场环境的变化、市场出现的各种套利机会和未来的发展趋势判断,确定本基金财产配置最终的选择标准。

同时,在股票组合的构建中,充分、及时地利用好证券市场出现的各种投资机会,按照市值属性进行配置,在正常的市场环境下,本基金投资于大市值上市公司的比例占本基金股票资产的20%-100%(与下同),中市值上市公司的比例为0%-70%,小市值的比例为0%-40%。

划分市值时,基金管理人每季度将中国A股市场中的所有上市公司,按其总市值由大至小排列,并计算各公司所对应的累计总市值占全部公司累计总市值的百分比,将所对应的累计总市值百分比处在[0%,40%]的公司定义为大市值公司,在[40%,70%]的公司定义为中市值公司,在[70%,100%]的公司定义为小市值公司。若因新股发行等因素导致A股市场市值规模分布发生较大变动,并因而导致本基金股票组合在大、中、小市值公司的投资超出上述配置比例时,本基金将根据市场情况,本着基金持有人利益最大化原则,适时予以调整,调整期限最长不超过一年。

2、股票选择

本基金在学习和借用富兰克林邓普顿基金集团弹性市值基金管理经验的基础上,创造性地科学制定规范的股票选择流程,该选择流程包括如下步骤:

(1)检验所有A股

通过定性和定量方法全面研究中国股市整体状况,在分析经济周期的影响和各行业投资机会时,横跨三种不同的市值大小,力争寻找各行业中最好的机会,形成初级股票池。

(2)鉴别成长驱动因子

在形成初级股票池后进行上市公司成长的驱动因子分析,以进一步寻找能推动企业未来收益增长的驱动因子。其中,独特的产品领域、特有的生产技术、出色的财务状况、良好的企业管理和领先的行业地位都是蕴涵增长潜能的竞争优势,也就是所谓的成长驱动因子。具体操作上,本基金将那些在一个或者多个驱动因子方面具有明显优势的上市公司选择出来以形成次级股票池。并不要求进入初级股票池的所有股票同时具备四个驱动因子的全部条件,本基金管理人将根据具体的上市公司的实际情况深入挖掘其具有的成长驱动因子。

(3)评估成长潜力和风险。

本基金考察的财务风险指标主要包括长期负债权益比率、资产负债率、长期负债资产比率;经营风险指标主要包括主营收入增长率、净利润增长率、总资产增长率、固定资产增长率、股东权益增长率、主营利润增长率等;此外,如上市公司的应收账款周转率、获利能力、偿债能力、高级管理人员的信用记录、操作品性评估等指标也是上市公司经营风险分析的主要内容。

(4)利用三层次分析方法有效把握股票的成长性机会和特殊情况下的市场机会

本基金重点关注和选择具有成长性的股票,那些收益增长潜力尚未完全反映在目前股价上的股票构成了我们投资组合的基础,在此基础上,我们根据市场机会的变化,捕捉套利性和特殊性机会,以降低基金的整体风险并提升基金的超额收益。

3、债券投资策略

本基金的债券投资为股票投资由于市场条件所限,不易实施预定投资策略时,使部分资产保值增值的防守性措施。

收益分配原则

1、基金收益分配比例按有关规定制定;

2、本基金每年收益分配次数最多为4次,年度收益分配比例不低于基金年度已实现收益的75%,基金收益分配后基金份额净值不能低于面值;

3、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利按除息日的基金份额净值自动转为基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红;

4、在符合有关基金分红条件的前提下,本基金收益每年至少分配一次,但若基金合同生效不满3个月,可以不进行收益分配;

5、每一基金份额享有同等分配权;

6、法律法规或监管机关另有规定的,从其规定。

2、本基金每年收益分配次数最多为4次,年度收益分配比例不低于基金年度已实现收益的75%,基金收益分配后基金份额净值不能低于面值;

3、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利按除息日的基金份额净值自动转为基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红;

4、在符合有关基金分红条件的前提下,本基金收益每年至少分配一次,但若基金合同生效不满3个月,可以不进行收益分配;

5、每一基金份额享有同等分配权;

6、法律法规或监管机关另有规定的,从其规定。

风险收益特征

本基金为混合型基金,其预期收益及预期风险水平低于股票型基金,高于债券型基金及货币市场基金,属于中高风险收益特征的基金品种。”

国海富兰克林

管理规模:294.15亿

旗下基金:49只

国富全球科技互联混合人民币

日增长率 1.03% 累计净值 2.9985

国富恒丰定期债券A

日增长率 -0.15% 累计净值 1.541

国富恒丰定期债券C

日增长率 -0.15% 累计净值 1.5032

国富恒利债券(LOF)A

日增长率 0.07% 累计净值 1.7394

国富恒利债券(LOF)C

日增长率 0.08% 累计净值 1.375