交银成长混合A基金

(519692)| 基金类型:混合型 | 基金规模:26.22亿亿元 |

| 成 立 日:2006年10月23日 | 基金公司:交银施罗德基金 |

| 基金经理:王少成 | 基金评级:暂无评级 |

| 购买状态:申购-开放| 赎回-开放 | |

基金净值[2025-10-31]

4.8357

日增长率: -0.92% 累计净值: 5.9447

- 近一周

增长率

0.7% - 近一月

增长率

-5.56% - 近一季

增长率

0.88% - 近半年

增长率

16.25%

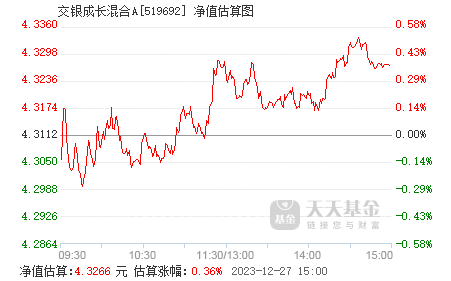

实时估值

历史净值

基金概况

| 基金全称 | 交银施罗德成长混合型证券投资基金 | 基金简称 | 交银成长混合A |

| 基金代码 | 519692 | 基金类型 | 混合型 |

| 发行日期 | 2006年10月16日 | 成立日期 | 2006年10月23日 |

| 基金公司 | 交银施罗德基金 | 资产规模 | 26.22亿 |

| 管理费率 | 1.50 | 托管费率 | 0.25 |

| 申购费率 | 1.50 | 赎回费率 | 1.50 |

| 业绩比较基准 | 75%×富时中国A600成长指数+25%×富时中国国债指数 | 跟踪标的 | 该基金无跟踪标的 |

投资目标

本基金属于成长型股票基金,主要通过投资于经过严格的品质筛选且具有良好成长性的上市公司的股票,在适度控制风险并保持基金资产良好流动性的前提下,为基金份额持有人谋求长期、稳定的资本增值。

投资范围

本基金的投资范围为具有良好流动性的金融工具,包括国内依法发行上市的股票、债券、货币市场工具、权证、资产支持证券及法律法规或中国证监会允许基金投资的其他证券品种。如法律法规或监管机构以后允许基金投资的其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

投资策略

本基金充分发挥基金管理人的研究优势,将严谨、规范化的选股方法与积极主动的投资风格相结合,在分析和判断宏观经济运行和行业景气变化、以及上市公司成长潜力的基础上,通过优选成长性好、成长具有可持续性、成长质量优良、定价相对合理的股票进行投资,以谋求超额收益。为此,本基金建立了一套上市公司成长性评价指标体系,该评价体系以上市公司未来两年的预期成长性为核心,通过定量与定性相结合的评价方法,选择出满足以下三个条件的上市公司为主要投资对象:

①未来两年预期主营业务收入增长率和息税前利润增长率超过GDP增长率;

②根据该成长性评价体系,在全部上市公司中成长性排名前10%;

③根据交银施罗德多元化价值评估体系,投资评级不低于2级。

其中,对于一些高成长性行业中具备显著竞争优势的企业,或者面临重大的发展机遇,具备超常规增长潜力的公司优先考虑。满足上述条件的股票占全部股票投资组合市值的比例不低于80%。

1、资产配置

本基金采用“自上而下”的多因素分析决策支持系统,结合定性分析和定量分析,形成对不同市场的预测和判断,确定基金资产在股票、债券及货币市场工具等类别资产间的分配比例,并随着各类证券风险收益特征的相对变化,动态调整股票资产、债券资产和货币市场工具的比例,以规避或控制市场风险,提高基金收益率。

2、重点行业选择

高成长性行业通常都是国民经济快速增长的火车头和发动机,这些行业的总体增长率往往大大超过整个市场的平均水平。本基金选择的投资重点行业以这一类行业为主,在这些高成长性行业中具备显著竞争优势和行业领先地位的企业将优先入选我们的核心股票池。

在全球经济的框架下,本基金管理人通过对宏观经济运行趋势、产业环境、产业政策和行业竞争格局等多因素的分析和预测,确定宏观及行业经济变量的变动对不同行业的潜在影响,得出各行业的相对投资价值与投资时机,据此挑选出具有良好景气和发展潜力的行业。

具体操作中,本基金从经济周期因素评估、行业政策因素评估和行业基本面指标评估(包括行业生命周期、行业发展趋势和发展空间、行业内竞争态势、行业收入及利润增长情况等)三个方面挑选高成长性行业。一般而言,对于国民经济快速增长中的先锋行业,受国家政策重点扶持的优势行业,以及受国内外宏观经济运行有利因素影响具备高成长特性的行业,为本基金重点投资的行业。

对于挑选出的重点行业,该行业中满足下列条件、具备显著竞争优势的上市公司优先入选核心股票池:

①主营业务收入和息税前利润属于行业前25%之列;

②市场占有率高于行业平均水平;

③拥有难以为竞争对手模仿的竞争优势,如在资源、技术、人才、资金、经营许可证、销售网络等方面的优势。

3、股票选择

本基金综合运用施罗德集团的股票研究分析方法和其它投资分析工具挑选具有高成长性特征的股票构建股票投资组合。具体分以下三个层次进行:

(1)品质筛选

筛选出在公司治理、财务及管理品质上符合基本品质要求的上市公司,构建备选股票池。主要筛选指标包括:盈利能力(如 P/E、P/Cash Flow、P/FCF、P/S、P/EBIT等),经营效率(如 ROE、ROA、Return on operating assets等)和财务状况(如 D/A、流动比率等)等。

(2)成长性评估

对公司成长性的评估分为两个部分:收入和利润增长率预测,以及成长性综合评价。首先对未来两年预期主营业务收入增长率和息税前利润进行预测,对根据预测结果计算的主营业务收入和息税前利润未来两年预期的年复合增长率低于GDP未来两年预期的年复合增长率的股票进行剔除。然后根据交银施罗德企业成长性评价体系,对公司的成长性进行综合评分并排序,挑选出其中最具成长潜力而且成长质量优良的股票进入核心股票池。交银施罗德企业成长性评价体系从宏观环境、行业前景、公司质量和成长性质量四个方面对企业的成长性进行评价,采用定性分析结合定量分析的方法对企业的成长性进行综合评分。

核心股票池的股票数量占全部上市公司数量的10%。如果根据收入和利润增长率预测结果剔除后剩下的股票的数目不足全部上市公司数量的10%,则这些股票全部直接进入核心股票池。

(3)多元化价值评估

对上述核心股票池中的重点上市公司进行内在价值的评估和成长性跟踪研究,在明确的价值评估基础上选择定价相对合理且成长性可持续的投资标的。

4、债券投资

在债券投资方面,本基金可投资于国债、央行票据、金融债、企业债和可转换债券等债券品种。本基金的债券投资采取主动的投资管理方式,获得与风险想匹配的投资收益,以实现在一定程度上规避股票市场的系统性风险和保证基金资产的流动性。

在全球经济的框架下,本基金管理人对宏观经济运行趋势及其引致的财政货币政策变化作出判断,运用数量化工具,对未来市场利率趋势及市场信用环境变化作出预测,并综合考虑利率变化对不同债券品种的影响、收益率水平、信用风险的大小、流动性的好坏等因素,构造债券组合。在具体操作中,本基金运用久期控制策略、期限结构配置策略、类属配置策略、骑乘策略、杠杆放大策略和换券等多种策略,获取债券市场的长期稳定收益。

5、权证投资策略

本基金的权证投资以权证的市场价值分析为基础,配以权证定价模型寻求其合理估值水平,以主动式的科学投资管理为手段,充分考虑权证资产的收益性、流动性及风险性特征,通过资产配置、品种与类属选择,追求基金资产稳定的当期收益。

6、资产支持证券投资策略

本基金投资资产支持证券将综合运用久期管理、收益率曲线、个券选择和把握市场交易机会等积极策略,在严格控制风险的情况下,通过信用研究和流动性管理,选择风险调整后的收益高的品种进行投资,以期获得长期稳定收益。

①未来两年预期主营业务收入增长率和息税前利润增长率超过GDP增长率;

②根据该成长性评价体系,在全部上市公司中成长性排名前10%;

③根据交银施罗德多元化价值评估体系,投资评级不低于2级。

其中,对于一些高成长性行业中具备显著竞争优势的企业,或者面临重大的发展机遇,具备超常规增长潜力的公司优先考虑。满足上述条件的股票占全部股票投资组合市值的比例不低于80%。

1、资产配置

本基金采用“自上而下”的多因素分析决策支持系统,结合定性分析和定量分析,形成对不同市场的预测和判断,确定基金资产在股票、债券及货币市场工具等类别资产间的分配比例,并随着各类证券风险收益特征的相对变化,动态调整股票资产、债券资产和货币市场工具的比例,以规避或控制市场风险,提高基金收益率。

2、重点行业选择

高成长性行业通常都是国民经济快速增长的火车头和发动机,这些行业的总体增长率往往大大超过整个市场的平均水平。本基金选择的投资重点行业以这一类行业为主,在这些高成长性行业中具备显著竞争优势和行业领先地位的企业将优先入选我们的核心股票池。

在全球经济的框架下,本基金管理人通过对宏观经济运行趋势、产业环境、产业政策和行业竞争格局等多因素的分析和预测,确定宏观及行业经济变量的变动对不同行业的潜在影响,得出各行业的相对投资价值与投资时机,据此挑选出具有良好景气和发展潜力的行业。

具体操作中,本基金从经济周期因素评估、行业政策因素评估和行业基本面指标评估(包括行业生命周期、行业发展趋势和发展空间、行业内竞争态势、行业收入及利润增长情况等)三个方面挑选高成长性行业。一般而言,对于国民经济快速增长中的先锋行业,受国家政策重点扶持的优势行业,以及受国内外宏观经济运行有利因素影响具备高成长特性的行业,为本基金重点投资的行业。

对于挑选出的重点行业,该行业中满足下列条件、具备显著竞争优势的上市公司优先入选核心股票池:

①主营业务收入和息税前利润属于行业前25%之列;

②市场占有率高于行业平均水平;

③拥有难以为竞争对手模仿的竞争优势,如在资源、技术、人才、资金、经营许可证、销售网络等方面的优势。

3、股票选择

本基金综合运用施罗德集团的股票研究分析方法和其它投资分析工具挑选具有高成长性特征的股票构建股票投资组合。具体分以下三个层次进行:

(1)品质筛选

筛选出在公司治理、财务及管理品质上符合基本品质要求的上市公司,构建备选股票池。主要筛选指标包括:盈利能力(如 P/E、P/Cash Flow、P/FCF、P/S、P/EBIT等),经营效率(如 ROE、ROA、Return on operating assets等)和财务状况(如 D/A、流动比率等)等。

(2)成长性评估

对公司成长性的评估分为两个部分:收入和利润增长率预测,以及成长性综合评价。首先对未来两年预期主营业务收入增长率和息税前利润进行预测,对根据预测结果计算的主营业务收入和息税前利润未来两年预期的年复合增长率低于GDP未来两年预期的年复合增长率的股票进行剔除。然后根据交银施罗德企业成长性评价体系,对公司的成长性进行综合评分并排序,挑选出其中最具成长潜力而且成长质量优良的股票进入核心股票池。交银施罗德企业成长性评价体系从宏观环境、行业前景、公司质量和成长性质量四个方面对企业的成长性进行评价,采用定性分析结合定量分析的方法对企业的成长性进行综合评分。

核心股票池的股票数量占全部上市公司数量的10%。如果根据收入和利润增长率预测结果剔除后剩下的股票的数目不足全部上市公司数量的10%,则这些股票全部直接进入核心股票池。

(3)多元化价值评估

对上述核心股票池中的重点上市公司进行内在价值的评估和成长性跟踪研究,在明确的价值评估基础上选择定价相对合理且成长性可持续的投资标的。

4、债券投资

在债券投资方面,本基金可投资于国债、央行票据、金融债、企业债和可转换债券等债券品种。本基金的债券投资采取主动的投资管理方式,获得与风险想匹配的投资收益,以实现在一定程度上规避股票市场的系统性风险和保证基金资产的流动性。

在全球经济的框架下,本基金管理人对宏观经济运行趋势及其引致的财政货币政策变化作出判断,运用数量化工具,对未来市场利率趋势及市场信用环境变化作出预测,并综合考虑利率变化对不同债券品种的影响、收益率水平、信用风险的大小、流动性的好坏等因素,构造债券组合。在具体操作中,本基金运用久期控制策略、期限结构配置策略、类属配置策略、骑乘策略、杠杆放大策略和换券等多种策略,获取债券市场的长期稳定收益。

5、权证投资策略

本基金的权证投资以权证的市场价值分析为基础,配以权证定价模型寻求其合理估值水平,以主动式的科学投资管理为手段,充分考虑权证资产的收益性、流动性及风险性特征,通过资产配置、品种与类属选择,追求基金资产稳定的当期收益。

6、资产支持证券投资策略

本基金投资资产支持证券将综合运用久期管理、收益率曲线、个券选择和把握市场交易机会等积极策略,在严格控制风险的情况下,通过信用研究和流动性管理,选择风险调整后的收益高的品种进行投资,以期获得长期稳定收益。

收益分配原则

1、基金收益分配原则遵循国家有关法律规定并符合基金合同的有关规定;

2、本基金每年各类基金份额的收益分配次数最多为10次,各类基金份额的年度收益分配比例不低于该类基金份额年度已实现收益的10%;

3、本基金A类基金份额的收益分配方式分两种:现金分红与红利再投资,投资人可选择现金红利或将现金红利按红利再投日的基金份额净值自动转为基金份额进行再投资;若投资人不选择,本基金A类基金份额默认的收益分配方式是现金分红;本基金H类基金份额目前仅支持现金分红的收益分配方式,待条件成熟,基金管理人有权对H类基金份额的收益分配方式予以调整,并另行公告;

4、基金投资当期出现净亏损,则不进行收益分配;

5、基金当年收益应先弥补上一年度亏损后,方可进行当年收益分配;

6、在符合有关基金分红条件的前提下,本基金各类基金份额的收益每年至少分配一次,但若基金合同生效不满3个月则可不进行收益分配;

7、基金收益分配后每类基金份额净值不能低于面值;

8、不同类别的基金份额在收益分配数额方面可能有所不同,基金管理人可对各类别基金份额分别制定收益分配方案,同一类别的每一基金份额享有同等分配权;

9、在符合相关法律法规及规范性文件的规定,且不影响基金份额持有人利益的情况下,基金管理人可酌情调整基金收益分配方式,此项调整不需要基金份额持有人大会决议通过,基金管理人应于实施更改前依照《信息披露办法》的有关规定在至少一种中国证监会指定媒体上公告;

10、法律法规或监管机关另有规定的,从其规定。

2、本基金每年各类基金份额的收益分配次数最多为10次,各类基金份额的年度收益分配比例不低于该类基金份额年度已实现收益的10%;

3、本基金A类基金份额的收益分配方式分两种:现金分红与红利再投资,投资人可选择现金红利或将现金红利按红利再投日的基金份额净值自动转为基金份额进行再投资;若投资人不选择,本基金A类基金份额默认的收益分配方式是现金分红;本基金H类基金份额目前仅支持现金分红的收益分配方式,待条件成熟,基金管理人有权对H类基金份额的收益分配方式予以调整,并另行公告;

4、基金投资当期出现净亏损,则不进行收益分配;

5、基金当年收益应先弥补上一年度亏损后,方可进行当年收益分配;

6、在符合有关基金分红条件的前提下,本基金各类基金份额的收益每年至少分配一次,但若基金合同生效不满3个月则可不进行收益分配;

7、基金收益分配后每类基金份额净值不能低于面值;

8、不同类别的基金份额在收益分配数额方面可能有所不同,基金管理人可对各类别基金份额分别制定收益分配方案,同一类别的每一基金份额享有同等分配权;

9、在符合相关法律法规及规范性文件的规定,且不影响基金份额持有人利益的情况下,基金管理人可酌情调整基金收益分配方式,此项调整不需要基金份额持有人大会决议通过,基金管理人应于实施更改前依照《信息披露办法》的有关规定在至少一种中国证监会指定媒体上公告;

10、法律法规或监管机关另有规定的,从其规定。

风险收益特征

本基金是一只混合型基金,以具有良好成长性的公司为主要投资对象,追求超额收益,其风险和预期收益高于债券型基金和货币市场基金,低于股票型基金。属于承担较高风险、预期收益较高的证券投资基金品种。

交银施罗德

管理规模:1756.63亿

旗下基金:120只

交银优择回报灵活配置混合A

日增长率 -1.37% 累计净值 3.3112

交银优择回报灵活配置混合C

日增长率 -1.37% 累计净值 3.3053

交银荣鑫灵活配置混合

日增长率 -0.9% 累计净值 2.7206

交银持续成长主题混合

日增长率 -0.48% 累计净值 2.2235

交银数据产业灵活配置混合

日增长率 -1.33% 累计净值 2.4548