诺安浙享定开债券基金

(005655)

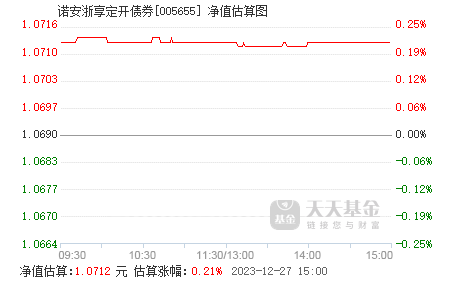

实时估值

历史净值

基金概况

| 基金全称 | 诺安浙享定期开放债券型发起式证券投资基金 | 基金简称 | 诺安浙享定开债券 |

| 基金代码 | 005655 | 基金类型 | 定开债券 |

| 发行日期 | 2018年09月25日 | 成立日期 | 2018年09月27日 |

| 基金公司 | 诺安基金 | 资产规模 | 2.13亿 |

| 管理费率 | 0.30 | 托管费率 | 0.10 |

| 申购费率 | 0.60 | 赎回费率 | 1.50 |

| 业绩比较基准 | 中债综合财富(总值)指数收益率×90%+1年期定期存款利率(税后)×10% | 跟踪标的 | 该基金无跟踪标的 |

投资目标

在谨慎投资的前提下,本基金力争获取高于业绩比较基准的投资收益。

投资范围

本基金的投资范围主要为具有良好流动性的金融工具,包括国债、地方政府债、金融债、企业债、公司债、次级债、央行票据、中期票据、短期融资券(含超短期融资券)、同业存单、中小企业私募债、资产支持证券、债券回购、银行存款(包括定期存款、协议存款、通知存款等)、可分离交易可转债的纯债部分、货币市场工具以及法律法规或中国证监会允许基金投资的其他金融工具(但须符合中国证监会的相关规定)。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

本基金不投资于股票、权证,也不投资于可转换债券(可分离交易可转债的纯债部分除外)、可交换债券。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

本基金不投资于股票、权证,也不投资于可转换债券(可分离交易可转债的纯债部分除外)、可交换债券。

投资策略

1、封闭期投资策略

在封闭期内,为合理控制本基金开放期的流动性风险,并满足每次开放期的流动性需求,原则上本基金在投资管理中将持有债券的组合久期与封闭期进行适当的匹配。同时,在遵守本基金有关投资限制与投资比例的前提下,将主要投资于高流动性的投资品种,减小基金净值的波动。

(1)固定收益资产配置策略

1)组合久期配置策略

本基金通过对宏观经济形势、财政及货币政策、利率环境、债券市场资金供求等因素的分析,主动判断利率和收益率曲线可能移动的方向和方式,并据此确定收益资产组合的平均久期。原则上,利率处于上行通道时,缩短目标久期;利率处于下降通道时,则延长目标久期。

1宏观经济环境分析

通过跟踪、分析宏观经济数据(包括国内生产总值、工业增长、固定资产投资、CPI、PPI、进出口贸易等)判断宏观经济运行趋势及在经济周期中所处的位置,预测国家货币政策、财政政策取向及当期利率在利率周期中所处的位置;密切跟踪、关注货币金融指标(包括货币供应量M1/M2,新增贷款、新增存款、准备金率等),判断利率在中短期内的变动趋势及国家可能采取的调控措施。

2利率变动趋势分析

基于对宏观经济运行状态及利率变动趋势的判断,同时考量债券市场资金面供应状况、市场预期等因素,预测债券收益率曲线可能移动的方向和方式。

3久期配置

基于宏观经济环境分析和利率变动趋势预测,通过合理假设下的情景分析和压力测试,确定最优的债券组合久期。一般的,若预期利率水平上升时,建立较短平均久期的债券组合或缩短现有债券组合的平均久期;若预期利率水平下降时,建立较长平均久期的债券组合或延长现有债券组合的平均久期,以获取较高的组合收益率。

2)期限结构配置策略

本基金在确定固定收益组合平均久期的基础上,将对债券市场收益率期限结构进行分析,预测收益率期限结构的变化方式,根据收益率曲线形态变化确定合理的组合期限结构,包括采用子弹策略、哑铃策略和梯形策略等,在长期、中期和短期债券间进行动态调整,以从收益率曲线的形变和不同期限债券价格的相对变化中获利。

3)类属资产配置策略

受信用风险、税赋水平、市场流动性、市场风险等不同因素的影响,国债、央票、金融债、企业债、公司债、短期融资券等不同类属的券种收益率变化特征存在明显的差异,并表现出不同的利差变化趋势。基金管理人将分析各类属券种的利差变化趋势,合理配置并灵活调整不同类属券种在组合中的构成比例,通过对类属的合理配置力争获取超越基准的收益率水平。

(2)固定收益类个券投资策略

1)利率品种投资策略

利率品种的主要影响因素为基准利率。本基金对国债、央行票据等利率品种的投资,首先根据对宏观经济变量、宏观经济政策、利率环境、债券市场资金供求状况的分析,预测收益率曲线变化的两个方面:变化方向及变化形态,从而确定利率品种组合的久期和期限配置结构。其次根据不同利率品种的收益风险特征、流动性因素等,决定投资品种及相应的权重,在控制风险并保证流动性的前提下获得最大的收益。

2)信用品种投资策略

信用品种收益率的主要影响因素为利率品种基准收益与信用利差。信用利差是信用产品相对国债、央行票据等利率产品获取较高收益的来源。信用利差主要受两方面的影响,一方面为债券所对应信用等级的市场平均信用利差水平,另一方面为发行人本身的信用状况。信用品种投资策略具体为:

1在经济周期上行或下行阶段,信用利差通常会缩小或扩大,利差的变动会带来趋势性的信用产品投资机会;同时,研究不同行业在经济周期和政策变动中所受的影响,以确定不同行业总体信用风险和利差水平的变动情况,投资具有积极因素的行业,规避具有潜在风险的行业;

2信用产品发行人的资信水平和评级调整变化会使产品的信用利差扩大或缩小,本基金将充分发挥内部评级作用,选择评级有上调可能的信用债,以获取因信用利差下降带来的价差收益;

3对信用利差期限结构进行研究,分析各期限信用债利差水平相对历史平均水平所处的位置,以及不同期限之间利差的相对水平,发现更具投资价值的期限进行投资;

4研究分析相同期限但不同信用评级债券的相对利差水平,发现偏离均值较多,相对利差有收窄可能的债券。

(3)杠杆投资策略

本基金通过正回购,融资买入债券,通过杠杆作用,力争为投资者实现更高的投资收益和现金流收入。本基金将在谨慎投资的前提下运用融资杠杆,严格控制融资杠杆的风险。

(4)资产支持证券投资策略

资产支持证券投资关键在于对基础资产质量及未来现金流的分析,本基金将在国内资产证券化产品具体政策框架下,采用基本面分析和数量化模型相结合,对个券进行风险分析和价值评估后进行投资。本基金将严格控制资产支持证券的总体投资规模并进行分散投资,以降低流动性风险。

(5)中小企业私募债投资策略

与传统的信用债相比,中小企业私募债券采取非公开方式发行和交易,整体流动性相对较差,而且受到发债主体资产规模较小、经营波动性较高、信用基本面稳定性较差的影响,整体的信用风险相对较高。本基金对中小企业私募债的投资主要围绕久期、流动性和信用风险三方面展开。久期控制方面,基金管理人将根据宏观经济运行状况的分析和预判,灵活调整组合的久期。流动性控制方面,基金管理人将密切跟踪个券的流动性状况,并据此控制个券的仓位。在信用风险控制方面,基金管理人将综合考虑发行人的所处行业、企业性质、资产负债状况、盈利能力、现金流、经营稳定性等因素。

2、开放期投资安排

在开放期,基金管理人将采取各种有效管理措施,保障基金运作安排,防范流动性风险,满足开放期流动性的需求。在开放期前根据市场情况,进行相应压力测试,制定开放期操作规范流程和应急预案,做好应付极端情况下巨额赎回的准备。

在封闭期内,为合理控制本基金开放期的流动性风险,并满足每次开放期的流动性需求,原则上本基金在投资管理中将持有债券的组合久期与封闭期进行适当的匹配。同时,在遵守本基金有关投资限制与投资比例的前提下,将主要投资于高流动性的投资品种,减小基金净值的波动。

(1)固定收益资产配置策略

1)组合久期配置策略

本基金通过对宏观经济形势、财政及货币政策、利率环境、债券市场资金供求等因素的分析,主动判断利率和收益率曲线可能移动的方向和方式,并据此确定收益资产组合的平均久期。原则上,利率处于上行通道时,缩短目标久期;利率处于下降通道时,则延长目标久期。

1宏观经济环境分析

通过跟踪、分析宏观经济数据(包括国内生产总值、工业增长、固定资产投资、CPI、PPI、进出口贸易等)判断宏观经济运行趋势及在经济周期中所处的位置,预测国家货币政策、财政政策取向及当期利率在利率周期中所处的位置;密切跟踪、关注货币金融指标(包括货币供应量M1/M2,新增贷款、新增存款、准备金率等),判断利率在中短期内的变动趋势及国家可能采取的调控措施。

2利率变动趋势分析

基于对宏观经济运行状态及利率变动趋势的判断,同时考量债券市场资金面供应状况、市场预期等因素,预测债券收益率曲线可能移动的方向和方式。

3久期配置

基于宏观经济环境分析和利率变动趋势预测,通过合理假设下的情景分析和压力测试,确定最优的债券组合久期。一般的,若预期利率水平上升时,建立较短平均久期的债券组合或缩短现有债券组合的平均久期;若预期利率水平下降时,建立较长平均久期的债券组合或延长现有债券组合的平均久期,以获取较高的组合收益率。

2)期限结构配置策略

本基金在确定固定收益组合平均久期的基础上,将对债券市场收益率期限结构进行分析,预测收益率期限结构的变化方式,根据收益率曲线形态变化确定合理的组合期限结构,包括采用子弹策略、哑铃策略和梯形策略等,在长期、中期和短期债券间进行动态调整,以从收益率曲线的形变和不同期限债券价格的相对变化中获利。

3)类属资产配置策略

受信用风险、税赋水平、市场流动性、市场风险等不同因素的影响,国债、央票、金融债、企业债、公司债、短期融资券等不同类属的券种收益率变化特征存在明显的差异,并表现出不同的利差变化趋势。基金管理人将分析各类属券种的利差变化趋势,合理配置并灵活调整不同类属券种在组合中的构成比例,通过对类属的合理配置力争获取超越基准的收益率水平。

(2)固定收益类个券投资策略

1)利率品种投资策略

利率品种的主要影响因素为基准利率。本基金对国债、央行票据等利率品种的投资,首先根据对宏观经济变量、宏观经济政策、利率环境、债券市场资金供求状况的分析,预测收益率曲线变化的两个方面:变化方向及变化形态,从而确定利率品种组合的久期和期限配置结构。其次根据不同利率品种的收益风险特征、流动性因素等,决定投资品种及相应的权重,在控制风险并保证流动性的前提下获得最大的收益。

2)信用品种投资策略

信用品种收益率的主要影响因素为利率品种基准收益与信用利差。信用利差是信用产品相对国债、央行票据等利率产品获取较高收益的来源。信用利差主要受两方面的影响,一方面为债券所对应信用等级的市场平均信用利差水平,另一方面为发行人本身的信用状况。信用品种投资策略具体为:

1在经济周期上行或下行阶段,信用利差通常会缩小或扩大,利差的变动会带来趋势性的信用产品投资机会;同时,研究不同行业在经济周期和政策变动中所受的影响,以确定不同行业总体信用风险和利差水平的变动情况,投资具有积极因素的行业,规避具有潜在风险的行业;

2信用产品发行人的资信水平和评级调整变化会使产品的信用利差扩大或缩小,本基金将充分发挥内部评级作用,选择评级有上调可能的信用债,以获取因信用利差下降带来的价差收益;

3对信用利差期限结构进行研究,分析各期限信用债利差水平相对历史平均水平所处的位置,以及不同期限之间利差的相对水平,发现更具投资价值的期限进行投资;

4研究分析相同期限但不同信用评级债券的相对利差水平,发现偏离均值较多,相对利差有收窄可能的债券。

(3)杠杆投资策略

本基金通过正回购,融资买入债券,通过杠杆作用,力争为投资者实现更高的投资收益和现金流收入。本基金将在谨慎投资的前提下运用融资杠杆,严格控制融资杠杆的风险。

(4)资产支持证券投资策略

资产支持证券投资关键在于对基础资产质量及未来现金流的分析,本基金将在国内资产证券化产品具体政策框架下,采用基本面分析和数量化模型相结合,对个券进行风险分析和价值评估后进行投资。本基金将严格控制资产支持证券的总体投资规模并进行分散投资,以降低流动性风险。

(5)中小企业私募债投资策略

与传统的信用债相比,中小企业私募债券采取非公开方式发行和交易,整体流动性相对较差,而且受到发债主体资产规模较小、经营波动性较高、信用基本面稳定性较差的影响,整体的信用风险相对较高。本基金对中小企业私募债的投资主要围绕久期、流动性和信用风险三方面展开。久期控制方面,基金管理人将根据宏观经济运行状况的分析和预判,灵活调整组合的久期。流动性控制方面,基金管理人将密切跟踪个券的流动性状况,并据此控制个券的仓位。在信用风险控制方面,基金管理人将综合考虑发行人的所处行业、企业性质、资产负债状况、盈利能力、现金流、经营稳定性等因素。

2、开放期投资安排

在开放期,基金管理人将采取各种有效管理措施,保障基金运作安排,防范流动性风险,满足开放期流动性的需求。在开放期前根据市场情况,进行相应压力测试,制定开放期操作规范流程和应急预案,做好应付极端情况下巨额赎回的准备。

收益分配原则

开放期内,本基金不进行收益分配。

本基金封闭期内的收益分配原则如下:

1、本基金默认的收益分配方式为现金分红;基金份额持有人可以事先选择将所获分配的现金收益,按照基金合同有关基金份额申购的约定转为基金份额;基金份额持有人事先未做出选择的,基金管理人应当支付现金。

2、基金收益分配后基金份额净值不能低于面值;即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值。

3、每一基金份额享有同等分配权。如本基金在未来条件成熟时,增减基金份额类别,则同一类别内每一基金份额享有同等分配权。

4、法律法规或监管机关另有规定的,从其规定。

在遵守法律法规和监管部门的规定,且对基金份额持有人利益无实质不利影响的前提下,基金管理人在与基金托管人协商一致并按照监管部门要求履行适当程序后可对基金收益分配原则进行调整,不需召开基金份额持有人大会,但应于变更实施日前在指定媒介公告。

本基金每次收益分配比例详见届时基金管理人发布的公告。

本基金封闭期内的收益分配原则如下:

1、本基金默认的收益分配方式为现金分红;基金份额持有人可以事先选择将所获分配的现金收益,按照基金合同有关基金份额申购的约定转为基金份额;基金份额持有人事先未做出选择的,基金管理人应当支付现金。

2、基金收益分配后基金份额净值不能低于面值;即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值。

3、每一基金份额享有同等分配权。如本基金在未来条件成熟时,增减基金份额类别,则同一类别内每一基金份额享有同等分配权。

4、法律法规或监管机关另有规定的,从其规定。

在遵守法律法规和监管部门的规定,且对基金份额持有人利益无实质不利影响的前提下,基金管理人在与基金托管人协商一致并按照监管部门要求履行适当程序后可对基金收益分配原则进行调整,不需召开基金份额持有人大会,但应于变更实施日前在指定媒介公告。

本基金每次收益分配比例详见届时基金管理人发布的公告。

风险收益特征

本基金为债券型基金,其预期收益及预期风险水平低于股票型基金和混合型基金,高于货币市场基金,属于较低预期收益和预期风险水平的投资品种。