招商丰泰混合(LOF)基金

(161722)| 基金类型:混合型 | 基金规模:0.52亿亿元 |

| 成 立 日:2015年04月17日 | 基金公司:招商基金 |

| 基金经理:张西林 | 基金评级:暂无评级 |

| 购买状态:申购-开放| 赎回-开放 | |

基金净值[2024-04-22]

1.414

日增长率: -0.14% 累计净值: 1.414

- 近一周

增长率

0.43% - 近一月

增长率

0.43% - 近一季

增长率

3.36% - 近半年

增长率

3.82%

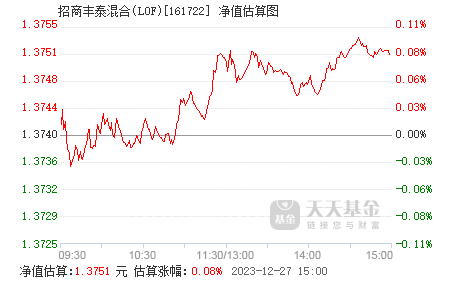

实时估值

历史净值

基金概况

| 基金全称 | 招商丰泰灵活配置混合型证券投资基金(LOF) | 基金简称 | 招商丰泰混合(LOF) |

| 基金代码 | 161722 | 基金类型 | 混合型 |

| 发行日期 | 2015年04月13日 | 成立日期 | 2015年04月17日 |

| 基金公司 | 招商基金 | 资产规模 | 0.52亿 |

| 管理费率 | 1.00 | 托管费率 | 0.25 |

| 申购费率 | 1.50 | 赎回费率 | 1.50 |

| 业绩比较基准 | 中国人民银行公布金融机构人民币一年期存款基准利率+3%(单利年化) | 跟踪标的 | 该基金无跟踪标的 |

投资目标

本基金通过将基金资产在不同投资资产类别之间灵活配置,在控制下行风险的前提下为投资人获取稳健回报。

投资范围

本基金的投资范围为具有良好流动性的金融工具,包括国内依法发行上市的A 股股票(包括中小板、创业板及其他中国证监会允许基金投资的股票)、债券(含中小企业私募债、地方政府债券等)、资产支持证券、货币市场工具、权证、股指期货,以及法律法规或中国证监会允许基金投资的其他金融工具,但须符合中国证监会的相关规定。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

投资策略

1、资产配置策略

本基金的大类资产配置主要通过对宏观经济运行状况、国家财政和货币政策、国家产业政策以及资本市场资金环境、证券市场走势的分析,预测宏观经济的发展趋势,并据此评价未来一段时间股票、债券市场相对收益率,主动调整股票、债券类资产在给定区间内的动态配置,以使基金在保持总体风险水平相对稳定的基础上,优化投资组合。

2、股票投资策略

本基金通过定量和定性相结合的方法进行个股自下而上的选择。

在定性方面,主要考察公司的业务是否符合经济发展规律、产业政策方向;其次分析公司的核心技术或创新商业模式是否具有足够的市场空间,公司的盈利模式、产品的市场竞争力及其发展的稳定性;此外还将评估公司的股权结构、治理结构是否合理等。

在定量方面,主要考察上市公司的成长性、盈利能力及其估值水平,选取具备良好业绩成长性并且估值合理的上市公司,主要采用的指标包括:

1)成长性指标:过去两年和预计未来两年公司收入和利润的增长率、资本支出、人员招聘情况等。

2)盈利能力:毛利率、ROE、ROA、ROIC等。

3)估值水平:PE、PEG、PB、PS等。

3、债券投资策略

本基金采用的固定收益品种主要投资策略包括:久期策略、期限结构策略和个券选择策略等。

(1)久期策略

根据国内外的宏观经济形势、经济周期、国家的货币政策、汇率政策等经济因素,对未来利率走势做出准确预测,并确定本基金投资组合久期的长短。

(2)期限结构策略

根据国际国内经济形势、国家的货币政策、汇率政策、货币市场的供需关系、投资者对未来利率的预期等因素,对收益率曲线的变动趋势及变动幅度做出预测,收益率曲线的变动趋势包括:向上平行移动、向下平行移动、曲线趋缓转折、曲线陡峭转折、曲线正蝶式移动、曲线反蝶式移动,并根据变动趋势及变动幅度预测来决定信用投资产品组合的期限结构,然后选择采取相应期限结构策略:子弹策略、杠铃策略或梯式策略。

(3)个券选择策略

投资团队分析债券收益率曲线变动、各期限段品种收益率及收益率基差波动等因素,预测收益率曲线的变动趋势,并结合流动性偏好、信用分析等多种市场因素进行分析,综合评判个券的投资价值。在个券选择的基础上,投资团队构建模拟组合,并比较不同模拟组合之间的收益和风险匹配情况,确定风险、收益最佳匹配的组合。

4、权证投资策略

本基金对权证资产的投资主要是通过分析影响权证内在价值最重要的两种因素--标的资产价格以及市场隐含波动率的变化,灵活构建避险策略,波动率差策略以及套利策略。

5、股指期货投资策略

本基金采取套期保值的方式参与股指期货的投资交易,以管理市场风险和调节股票仓位为主要目的。

6、中小企业私募债券投资策略

中小企业私募债具有票面利率较高、信用风险较大、二级市场流动性较差等特点。因此本基金审慎投资中小企业私募债券。

针对市场系统性信用风险,本基金主要通过调整中小企业私募债类属资产的配置比例,谋求避险增收。

针对非系统性信用风险,本基金通过分析发债主体的信用水平及个债增信措施,量化比较判断估值,精选个债,谋求避险增收。

本基金主要采取买入持有到期策略;当预期发债企业的基本面情况出现恶化时,采取"尽早出售"策略,控制投资风险。

另外,部分中小企业私募债内嵌转股选择权,本基金将通过深入的基本面分析及定性定量研究,自下而上地精选个债,在控制风险的前提下,谋求内嵌转股权潜在的增强收益。

本基金的大类资产配置主要通过对宏观经济运行状况、国家财政和货币政策、国家产业政策以及资本市场资金环境、证券市场走势的分析,预测宏观经济的发展趋势,并据此评价未来一段时间股票、债券市场相对收益率,主动调整股票、债券类资产在给定区间内的动态配置,以使基金在保持总体风险水平相对稳定的基础上,优化投资组合。

2、股票投资策略

本基金通过定量和定性相结合的方法进行个股自下而上的选择。

在定性方面,主要考察公司的业务是否符合经济发展规律、产业政策方向;其次分析公司的核心技术或创新商业模式是否具有足够的市场空间,公司的盈利模式、产品的市场竞争力及其发展的稳定性;此外还将评估公司的股权结构、治理结构是否合理等。

在定量方面,主要考察上市公司的成长性、盈利能力及其估值水平,选取具备良好业绩成长性并且估值合理的上市公司,主要采用的指标包括:

1)成长性指标:过去两年和预计未来两年公司收入和利润的增长率、资本支出、人员招聘情况等。

2)盈利能力:毛利率、ROE、ROA、ROIC等。

3)估值水平:PE、PEG、PB、PS等。

3、债券投资策略

本基金采用的固定收益品种主要投资策略包括:久期策略、期限结构策略和个券选择策略等。

(1)久期策略

根据国内外的宏观经济形势、经济周期、国家的货币政策、汇率政策等经济因素,对未来利率走势做出准确预测,并确定本基金投资组合久期的长短。

(2)期限结构策略

根据国际国内经济形势、国家的货币政策、汇率政策、货币市场的供需关系、投资者对未来利率的预期等因素,对收益率曲线的变动趋势及变动幅度做出预测,收益率曲线的变动趋势包括:向上平行移动、向下平行移动、曲线趋缓转折、曲线陡峭转折、曲线正蝶式移动、曲线反蝶式移动,并根据变动趋势及变动幅度预测来决定信用投资产品组合的期限结构,然后选择采取相应期限结构策略:子弹策略、杠铃策略或梯式策略。

(3)个券选择策略

投资团队分析债券收益率曲线变动、各期限段品种收益率及收益率基差波动等因素,预测收益率曲线的变动趋势,并结合流动性偏好、信用分析等多种市场因素进行分析,综合评判个券的投资价值。在个券选择的基础上,投资团队构建模拟组合,并比较不同模拟组合之间的收益和风险匹配情况,确定风险、收益最佳匹配的组合。

4、权证投资策略

本基金对权证资产的投资主要是通过分析影响权证内在价值最重要的两种因素--标的资产价格以及市场隐含波动率的变化,灵活构建避险策略,波动率差策略以及套利策略。

5、股指期货投资策略

本基金采取套期保值的方式参与股指期货的投资交易,以管理市场风险和调节股票仓位为主要目的。

6、中小企业私募债券投资策略

中小企业私募债具有票面利率较高、信用风险较大、二级市场流动性较差等特点。因此本基金审慎投资中小企业私募债券。

针对市场系统性信用风险,本基金主要通过调整中小企业私募债类属资产的配置比例,谋求避险增收。

针对非系统性信用风险,本基金通过分析发债主体的信用水平及个债增信措施,量化比较判断估值,精选个债,谋求避险增收。

本基金主要采取买入持有到期策略;当预期发债企业的基本面情况出现恶化时,采取"尽早出售"策略,控制投资风险。

另外,部分中小企业私募债内嵌转股选择权,本基金将通过深入的基本面分析及定性定量研究,自下而上地精选个债,在控制风险的前提下,谋求内嵌转股权潜在的增强收益。

收益分配原则

1、在符合有关基金分红条件的前提下,本基金每年收益分配次数最多为12次,每次收益分配比例不得低于该次可供分配利润的20%,若《基金合同》生效不满3个月可不进行收益分配;

2、本基金收益分配方式分两种:现金分红与红利再投资。登记在注册登记系统基金份额持有人开放式基金账户下的基金份额,可选择现金红利或将现金红利自动转为基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红。登记在证券登记结算系统基金份额持有人深圳证券账户下的基金份额,只能选择现金分红的方式。具体权益分配程序等有关事项遵循深圳证券交易所及中国证券登记结算有限责任公司的相关规定;

3、基金收益分配后基金份额净值不能低于面值;即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值;

4、每一基金份额享有同等分配权;

5、基金可供分配利润为正的情况下,方可进行收益分配;

6、投资者的现金红利和红利再投资形成的基金份额均保留到小数点后第2位,小数点后第3位开始舍去,舍去部分归基金资产;

7、法律法规或监管机关另有规定的,从其规定。

2、本基金收益分配方式分两种:现金分红与红利再投资。登记在注册登记系统基金份额持有人开放式基金账户下的基金份额,可选择现金红利或将现金红利自动转为基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红。登记在证券登记结算系统基金份额持有人深圳证券账户下的基金份额,只能选择现金分红的方式。具体权益分配程序等有关事项遵循深圳证券交易所及中国证券登记结算有限责任公司的相关规定;

3、基金收益分配后基金份额净值不能低于面值;即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值;

4、每一基金份额享有同等分配权;

5、基金可供分配利润为正的情况下,方可进行收益分配;

6、投资者的现金红利和红利再投资形成的基金份额均保留到小数点后第2位,小数点后第3位开始舍去,舍去部分归基金资产;

7、法律法规或监管机关另有规定的,从其规定。

风险收益特征

本基金是混合型基金,在证券投资基金中属于预期风险收益水平中等的投资品种,预期收益和预期风险高于货币市场基金和债券型基金,低于股票型基金。